What’s RSI?

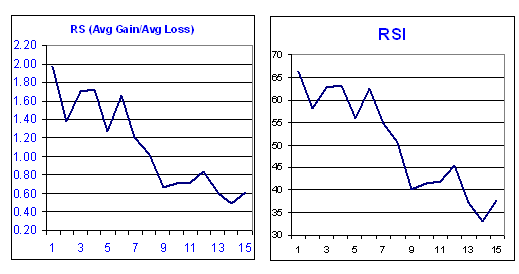

RSI คือ Indicator สำหรับบ่งชี้ความแข็งแรงของแนวโน้มชนิดหนึ่ง ซึ่งคำนวณจาก ค่าเฉลี่ยวันที่ปิดบวก/ค่าเฉลี่ยวันที่ปิดลบ แล้วนำมาแปลงเป็นดัชนี 0-100 โดยที่ถ้าค่าต่ำกว่า 30 คือขายมากเกินไป (Over Sold) สูงกว่า 70 คือซื้อมากเกินไป (Over Bought)

Testing

Testing

เพื่อจะให้รู้ว่าการซื้อขายโดยใช้ RSI ในรูปแบบไหนที่ให้ผลตอบแทนคุ้มค่ามากที่สุด ผมจึงได้ทำการทดสอบสัญญาณซื้อที่เกิดจาก RSI ที่ใช้กันทั่วไปๆ ทั้งหมด 4 แบบด้วยกัน ผ่านโปรแกรม Amibroker

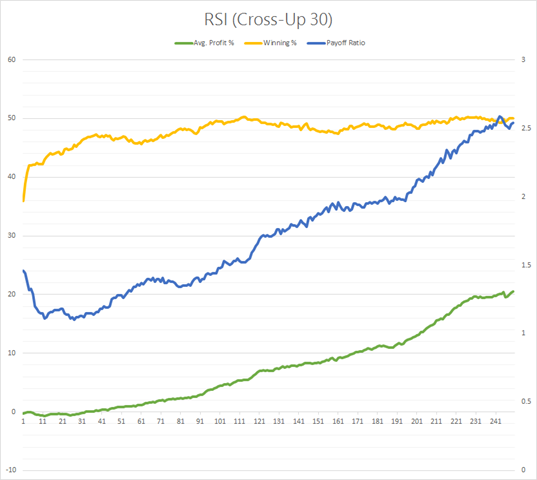

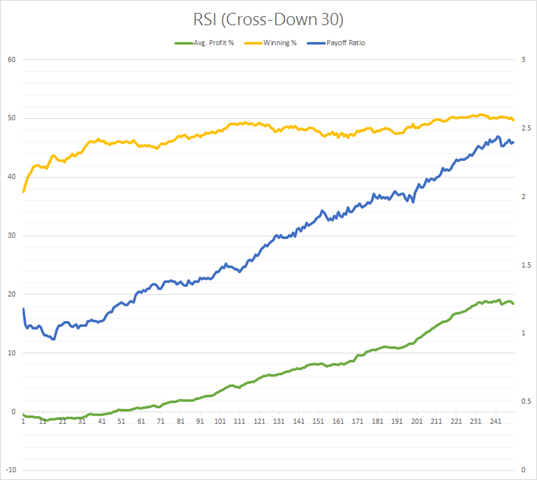

การทดสอบจะเป็นการจำลองซื้อขายหุ้นจำนวน 638 ตัว ในช่วงเวลา 13 ปี (2000-2013) ตามสัญญาณที่เกิดขึ้น โดยจะเป็นซื้อแล้วถือเป็นระยะเวลาต่างๆ เวลาที่ใช้ในการแสดงจะหน่วยเป็น bar (จำนวนวันที่มีการเปิดซื้อขายหลักทรัพย์) ส่วนผลการทดสอบจะมีกราฟอยู่ 3 ประเภทด้วยกัน

1.

Avg. Profit % แสดงผลตอบแทนเฉลี่ยเทียบกับเงินลงทุนในแต่ละครั้ง โดยจะใช้แกนทางซ้ายของ chart

2.

Winning % แสดงอัตราส่วนการทำกำไร โดยจะใช้แกนทางซ้ายของ chart

3.

Payoff Ratio แสดงอัตราส่วนผลตอบแทน ระหว่าง ค่าเฉลี่ยของกำไร/ค่าเฉลี่ยของขาดทุน โดยจะใช้แกนทางขวาของ chart

* ผลการทดสอบนี้อาจจะแตกต่างกันไป ขึ้นอยู่กับประเภทของสินทรัพย์ ช่วงเวลา สภาวะตลาด และความสมบูรณ์ของข้อมูลที่ใช้ในการทดสอบ ดังนั้นควรทดสอบด้วยตัวเองก่อนการนำไปประยุกต์ใช้จริง

** การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

1.

ซื้อเมื่อสัญญาณตัดลงต่ำกว่าเส้น oversold (30)

สรุปสัญญาณในรูปแบบนี้จะทำกำไรได้ดี ก็ต่อเมื่อถือไปไม่ต่ำกว่า 170 bar (หรือเกือบ 8 เดือน) และจะให้กำไร 20% เมื่อถือเกือบครบ 1 ปี ดังนั้นการซื้อรูปแบบนี้จึงเหมาะกับหุ้นที่มีพื้นฐานดีและพื้นฐานไม่เปลี่ยนเท่านั้น

2.

ซื้อเมื่อสัญญาณตัดลงต่ำกว่าเส้น oversold (30)

ระบบจะทำกำไรหลังจาก 47 bar โดยค่าอย่างอื่นเป็นรอง Cross-Up 30 อยู่ประมาณ 5% ดังนั้นควรเลือกใช้กลยุทธ Cross-Up Oversold แทน

3.

ซื้อเมื่อสัญญาณตัดขึ้นเหนือเส้น overbought (70)

สรุปสัญญาณซื้อรูปแบบนี้ ให้ผลตอบแทนที่สม่ำเสมอกว่าการซื้อที่บริเวณใกล้เขต oversold ระบบจะทำกำไรได้ดีเมื่อผ่านไปไม่นาน ประมาณ 3 เดือน และมี winning/payoff ratio ที่ดี ทำให้เหมาะกับการนำไปใช้งานทั่วๆ ไป โดยไม่ต้องคำนึงถึงคุณภาพของหุ้นมากนัก

4.

ซื้อเมื่อสัญญาณตัดลงต่ำกว่าเส้น overbought (70)

ลักษณะกราฟจะคล้ายคลึงกับ Cross-up overbought แต่จะเหมือน lag กว่าหน่อย ดังนั้นความใช้ Cross-up overbought แทน

Summary

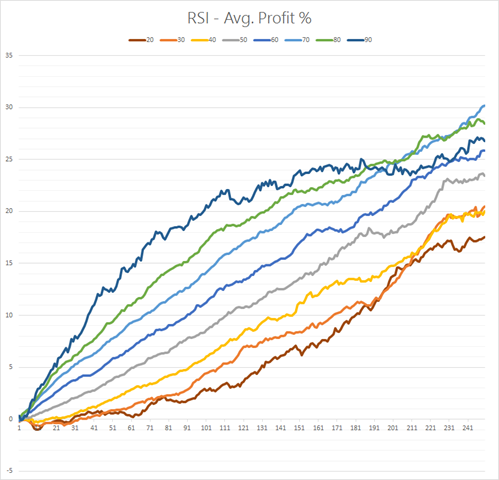

ลองมาดูค่าต่างๆ เมื่อทำการซื้อด้วย RSI ที่มีค่า 20-90 แล้วถึงดูว่าจะมีผลเป็นอย่างไร

จากรูปข้างต้นจะเห็นได้ว่าค่า RSI Index ที่เหมาะสมที่สุดในการใช้ตัดสินใจซื้อคือ 70 หรือแถวๆ เขต over bought นั่นเอง เพราะค่า RSI ไม่เยอะหรือน้อยเกินไป แต่ยังให้ payoff ratio และ winning ratio ที่คุ้มค่าครับ

ฉบับเต็ม ดูได้ใน blog ผมครับ:

http://lovemiyoun.wordpress.com/2014/03/02/technical-101-rsi-indicator/

Technical 101 – RSI Indicator ใช้งานอย่างไรถึงจะเหมาะสมกับตลาดหุ้นไทย พร้อมผลทดสอบย้อนหลัง 13 ปี

RSI คือ Indicator สำหรับบ่งชี้ความแข็งแรงของแนวโน้มชนิดหนึ่ง ซึ่งคำนวณจาก ค่าเฉลี่ยวันที่ปิดบวก/ค่าเฉลี่ยวันที่ปิดลบ แล้วนำมาแปลงเป็นดัชนี 0-100 โดยที่ถ้าค่าต่ำกว่า 30 คือขายมากเกินไป (Over Sold) สูงกว่า 70 คือซื้อมากเกินไป (Over Bought)

Testing

เพื่อจะให้รู้ว่าการซื้อขายโดยใช้ RSI ในรูปแบบไหนที่ให้ผลตอบแทนคุ้มค่ามากที่สุด ผมจึงได้ทำการทดสอบสัญญาณซื้อที่เกิดจาก RSI ที่ใช้กันทั่วไปๆ ทั้งหมด 4 แบบด้วยกัน ผ่านโปรแกรม Amibroker

การทดสอบจะเป็นการจำลองซื้อขายหุ้นจำนวน 638 ตัว ในช่วงเวลา 13 ปี (2000-2013) ตามสัญญาณที่เกิดขึ้น โดยจะเป็นซื้อแล้วถือเป็นระยะเวลาต่างๆ เวลาที่ใช้ในการแสดงจะหน่วยเป็น bar (จำนวนวันที่มีการเปิดซื้อขายหลักทรัพย์) ส่วนผลการทดสอบจะมีกราฟอยู่ 3 ประเภทด้วยกัน

1. Avg. Profit % แสดงผลตอบแทนเฉลี่ยเทียบกับเงินลงทุนในแต่ละครั้ง โดยจะใช้แกนทางซ้ายของ chart

2. Winning % แสดงอัตราส่วนการทำกำไร โดยจะใช้แกนทางซ้ายของ chart

3. Payoff Ratio แสดงอัตราส่วนผลตอบแทน ระหว่าง ค่าเฉลี่ยของกำไร/ค่าเฉลี่ยของขาดทุน โดยจะใช้แกนทางขวาของ chart

** การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

1. ซื้อเมื่อสัญญาณตัดลงต่ำกว่าเส้น oversold (30)

สรุปสัญญาณในรูปแบบนี้จะทำกำไรได้ดี ก็ต่อเมื่อถือไปไม่ต่ำกว่า 170 bar (หรือเกือบ 8 เดือน) และจะให้กำไร 20% เมื่อถือเกือบครบ 1 ปี ดังนั้นการซื้อรูปแบบนี้จึงเหมาะกับหุ้นที่มีพื้นฐานดีและพื้นฐานไม่เปลี่ยนเท่านั้น

2. ซื้อเมื่อสัญญาณตัดลงต่ำกว่าเส้น oversold (30)

ระบบจะทำกำไรหลังจาก 47 bar โดยค่าอย่างอื่นเป็นรอง Cross-Up 30 อยู่ประมาณ 5% ดังนั้นควรเลือกใช้กลยุทธ Cross-Up Oversold แทน

3. ซื้อเมื่อสัญญาณตัดขึ้นเหนือเส้น overbought (70)

สรุปสัญญาณซื้อรูปแบบนี้ ให้ผลตอบแทนที่สม่ำเสมอกว่าการซื้อที่บริเวณใกล้เขต oversold ระบบจะทำกำไรได้ดีเมื่อผ่านไปไม่นาน ประมาณ 3 เดือน และมี winning/payoff ratio ที่ดี ทำให้เหมาะกับการนำไปใช้งานทั่วๆ ไป โดยไม่ต้องคำนึงถึงคุณภาพของหุ้นมากนัก

4. ซื้อเมื่อสัญญาณตัดลงต่ำกว่าเส้น overbought (70)

ลักษณะกราฟจะคล้ายคลึงกับ Cross-up overbought แต่จะเหมือน lag กว่าหน่อย ดังนั้นความใช้ Cross-up overbought แทน

Summary

ลองมาดูค่าต่างๆ เมื่อทำการซื้อด้วย RSI ที่มีค่า 20-90 แล้วถึงดูว่าจะมีผลเป็นอย่างไร

จากรูปข้างต้นจะเห็นได้ว่าค่า RSI Index ที่เหมาะสมที่สุดในการใช้ตัดสินใจซื้อคือ 70 หรือแถวๆ เขต over bought นั่นเอง เพราะค่า RSI ไม่เยอะหรือน้อยเกินไป แต่ยังให้ payoff ratio และ winning ratio ที่คุ้มค่าครับ

ฉบับเต็ม ดูได้ใน blog ผมครับ: http://lovemiyoun.wordpress.com/2014/03/02/technical-101-rsi-indicator/