ขอบคุณข้อมูลจาก Stock2morrow

---------------------------------------

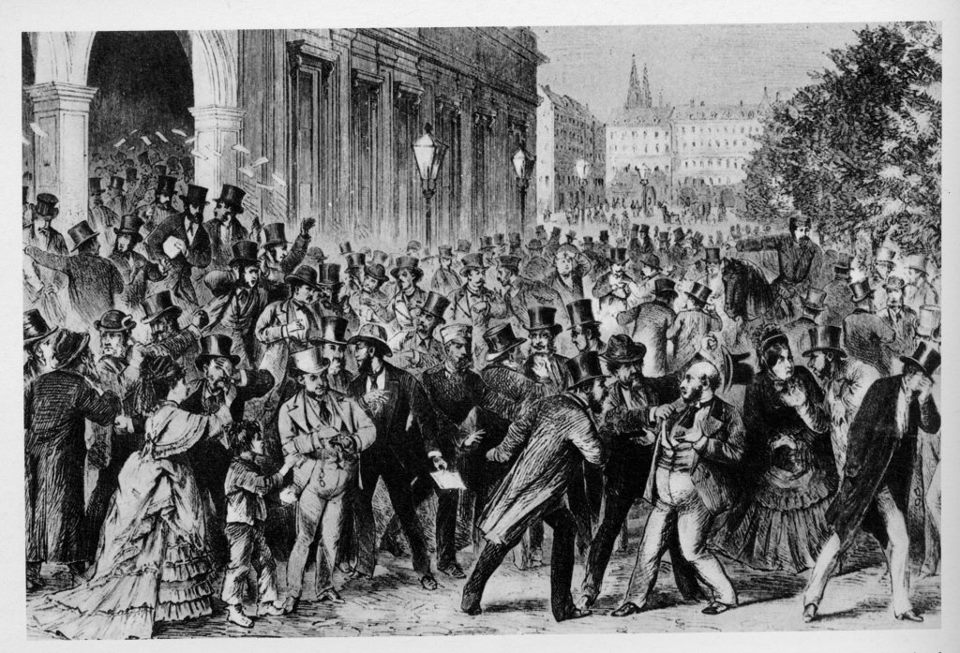

1. วิกฤติการเงินในสหรัฐอเมริกา ปี ค.ศ. 1929

ถือเป็นปฐมบทแห่งหายนะทางธุรกิจยุคบุกเบิกเลยทีเดียวสำหรับวิกฤติการเงินในสหรัฐอเมริการยุคปี ค.ศ. 1929 หรือที่รู้จักกันในชื่อ Great Depression ที่หากกล่าวไปคงไม่มีใครเชื่ออย่างแน่นอนว่าจะมีภาพคนอเมริกันนับแสนเข้าคิวรอรับอาหารและของแจกฟรีจากหน่วยงานการกุศล ซึ่งวิกฤติทางการเงินในครั้งนั้นเกิดจากความตื่นตูมจนเกินเหตุของเหล่าบรรดาอเมริกันชนที่มีต่อตลาดหุ้นวอล สตรีท และพากันไปกู้เงินมาลงทุนในตลาดหุ้นจนหมดตัวเพื่อหวังรวยทางลัด จึงเป็นที่มาของการเกิดภาวะเก็งกำไรขึ้น ส่งผลให้ หุ้นของหลายๆบริษัทมีราคาทะยานขึ้นสูงเกินกว่าความเป็นจริงหลายเท่าตัว ทั้งที่เศรษฐกิจของอเมริกาช่วงนั้นกำลังถดถอย ทำให้เมื่อถึงเดือนกันยายนก็เริ่มมีข่าวลือว่าหลายๆบริษัทมีอาการขาดสภาพคล่องทางการเงินอย่างรุนแรง และวันที่ 29 ตุลาคม ค.ศ. 1929 ตลาดหุ้นวอล สตรีท ก็เกิดความผันผวนอย่างหนัก หุ้นตกแบบทิ้งดิ่งจนถึงขีดสุด มีการระดมเทขายอย่างหนัก จนเกิดความเสียหายเป็นวงกว้าง หุ้นที่ประชาชนถืออยู่ในมือจึงกลายเป็นแค่กระดาษแผ่นหนึ่งไปในพริบตา ไม่เว้นแม้กระทั่งธนาคารก็พากันล้มละลายไปหลายสิบแห่งเพราะประชาชนไม่สามารถคืนเงินกู้ได้ วิกฤติการเงินในครั้งนี้จึงสอนให้เรารู้ว่าการลงทุนโดยขาดการศึกษาข้อมูลอย่างรอบด้านคือหายนะอย่างแท้จริงไม่ต่างอะไรจากแมงเม่าบินเข้ากองไฟเลยแม้แต่น้อย

2. วิกฤติการเงินของอาร์เจนติน่า ค.ศ. 1999-2002

หายนะวิกฤติการเงินของอาร์เจนติน่าเกิดจากความผิดพลาดหลายส่วน ไม่ว่าจะเป็นสังคม วัฒนธรรม นโยบายการเงิน ไปจนถึงการคอร์รัปชัน ทั้งหมดสั่งสมมาตั้งแต่ยุครัฐบาลทหารจนถึงประชาธิปไตยซึ่งกดดันจากต่างประเทศ โดยอาร์เจนติน่ามีสัดส่วนการนำเข้าสินค้าจากต่างประเทศสูงมากจนเกิดภาวะการขาดดุลทางการเงินอย่างหนัก แถมมีปัญหาเงินเฟ้ออย่างรุนแรงซึ่งเพิ่มขึ้นเดือนละ 200% และเกือบจะ 3000% ในปี 1983 จนมีการเปลี่ยนรัฐบาลและนโยบายทางการเงินใหม่หมด มีการกำหนดค่าเงินแบบตายตัว แต่มันไม่ได้ให้ผลดีเลยกลับทำให้เกิดปัญหาด้านการส่งออกขึ้นอีก เพราะค่าเงินแข็งเกินไปทำให้สินค้าส่งออกขายได้ยากขึ้น หนี้เก่าก็มีเป็นจำนวนมหาศาลอยู่แล้ว เมื่อถึงเวลาต้องชำระหนี้สินคืนต่างประเทศก็ไม่สามารถใช้คืนได้ สุดท้าย IMF ต้องเข้ามาให้ความช่วยเหลือทางการเงินอย่างเร่งด่วน

วิกฤตินี้ทำให้เราเห็นได้ชัดว่าความสามารถของผู้นำและนโยบายทางการเงินของรัฐบาลมีผลต่อการอยู่รอดของระบบเศรษฐกิจโดยรวมของประเทศมากขนาดไหน

3. ฟองสบู่แตกในสินทรัพย์ของญี่ปุ่น ปี ค.ศ. 1986-1990

ต้องเข้าใจว่าชาวญี่ปุ่นเป็นชนชาติที่มีระเบียบวินัยในการออมเงินที่สูงมากมานับตั้งแต่สงครามโลกครั้งที่ 2 สิ้นสุด ด้วยเหตุนี้จึงทำให้ธนาคารและสถาบันทางการเงินมีเงินเป็นจำนวนมากอยู่ในระบบ ทำให้พวกเขาคิดจะขยายการเติบโตทางธุรกิจด้วยการส่งเสริมการลงทุนในภาคธุรกิจอสังหาริมทรัพย์จากการปล่อยกู้ให้เอกชนและประชาชนได้นำเงินออกมาจับจ่ายใช้สอย ซึ่งขณะนั้นดัชนีหุ้นนิเคอิพุ่งสูงติดกระดานตลาดหลักทรัพย์เลยทีเดียวแต่แล้วความจริงก็ปรากฎขึ้นเมื่อตลาดของญี่ปุ่นเริ่มเข้าสู่ภาวะถดถอยประชาชนมีเงินอยู่ในมือก็จริงแต่เมื่อพวกเขาไม่อยากจะเอาออกมาใช้รัฐบาลก็ทำอะไรไม่ได้ ถึงแม้จะพยายามลดดอกเบี้ยเงินฝากขนาดไหนเงินก็ยังไม่ออกมาจากระบบ เศรษฐกิจของญี่ปุ่นจึงเริ่มซบเซาตลาดหุ้นตกเงินทุนในภาคธุรกิจหายไปกว่าครึ่ง ซึ่งในเมื่อไม่มีอุปสงค์ในตลาดอุปทานก็จึงไม่เกิดเป็นเรื่องธรรมดา แล้วเงินทุนก็เริ่มโยกย้ายออกไปในต่างประเทศ การจ้างงานลดลงคนตกงานเป็นจำนวนมาก รัฐบาลญี่ปุ่นแก้ปัญหาแบบเลี้ยงไข้จึงทำให้ใช้ระยะเวลาสะสางปัญหานานถึง 12 ปี กว่าจะดึงอัตราการเติบโตของธุรกิจให้กลับมาอยู่ในแดนบวกได้จากกรณีนี้เองจึงจะเห็นได้ว่าการกระตุ้นการลงทุนนั้นจะต้องทำไปพร้อมๆกันการสร้างพฤติกรรมการบริโภคอย่างต่อเนื่องด้วย

4. วิกฤติทางการเงินที่ประเทศสวีเดน ค.ศ. 1990-1994

หลายคนค่อนข้างแปลกใจที่วิกฤติทางการเงินครั้งนี้มาเกิดขึ้นที่ประเทศสวีเดนดินแดนที่ถือเป็นรัฐสวัสดิการต้นแบบและธรรมาภิบาลดีที่สุดในโลกประเทศหนึ่ง ซึ่ง ณ จุดเด่นตรงนี้เองได้กลายสภาพมาเป็นหนี้สาธารณะที่สูงมากนานหลายสิบปี จนเมื่อประมาณปลายปี ค.ศ.1980 สวีเดนได้เริ่มคลายความเข้มงวดที่มีต่อสถาบันทางการเงินหลังจากคงอยู่มานานถึง 50 ปี ผลก็คือสถาบันทางการเงินปล่อยกู้ให้กับภาคธุรกิจและประชาชนอย่างคะนองมือเนื่องจากไม่สามารถปรับตัวกับความเปลี่ยนแปลงได้ สินทรัพย์ต่างๆในช่วงนั้นราคาทะยานขึ้นสูงอย่างประวัติการณ์จนก่อให้เกิดเป็นการขยายตัวในลักษณะของฟองสบู่ แล้วในที่สุดฟองสบู่ที่ว่านั่นก็แตก สินทรัพย์ต่างๆลดมูลค่าลงกลับกลายเป็นของด้อยค่าไปในพริบตา เมื่อการเก็งกำไรไม่ได้ผลนักธุรกิจและประชาชนก็ต่างไม่มีเงินใช้หนี้ที่กู้มา ธนาคารก็เริ่มล้มลงเป็นแถบๆ และลุกลามกลายเป็นวิกฤติทางการเงินในส่วนที่เกี่ยวข้องกับอัตราแลกเปลี่ยนในที่สุด จึงเห็นได้ว่าการที่ฝ่ายบริหารให้อิสระกับภาคธุรกิจมากเกินไปโดยไม่มีการควบคุมมักจะทำให้การจัดการมวลรวมของระบบธุรกิจขาดประสิทธิภาพ ดังนั้นภาครัฐจะต้องเข้ามาควบคุมให้ระบบเป็นไปในทิศทางที่ถูกต้องโดยที่ไม่ผูกขาดเกินไปหรือปล่อยจนเกินไป

5. ฟองสบู่ธุรกิจดอทคอม ปี ค.ศ.1995 – 2000

อินเตอร์เน็ตและความก้าวหน้าของเทคโนโลยีคือความหวังในอนาคตของมนุษย์ และนักลงทุนเป็นจำนวนมากเชื่อในสิ่งที่ว่านั้น จึงแห่แหนกันไปลงทุนในหุ้นที่เกี่ยวข้องในส่วนเทคโนโลยีเป็นจำนวนมากเพราะมันเป็นอนาคตของการทำธุรกิจในขณะนั้น แต่แล้ววันเผด็จศึกก็มาถึงเมื่อความนิยมของอินเตอร์เน็ตและเทคโนโลยีไม่ได้สูงเหมือนดั่งเป้าที่วางไว้ ความผิดหวังในเทคโนโลยีเริ่มมีให้เห็นมากขึ้นเรื่อยๆเพราะความก้าวหน้าในขณะนั้นยังไม่ถึงกับระดับความต้องการที่มนุษย์คาดหวังไว้จะให้มันมี ความถดถอยก็เริ่มเกิดขึ้นในตลาดทุนเมื่อราคาหุ้นเทคโนโลยีเริ่มตกลงถึงขีดที่ว่าไม่เหลืออะไรเลยและกลับกลายเป็นภาวะฟองสบู่แตกในที่สุด ซึ่งเหตุการณ์ในครั้งนี้เป็นอีกหนึ่งบทเรียนที่สอนให้เรารู้ว่าการลงทุนแบบเก็งกำไรและแนวทางการทำธุรกิจที่เน้นการเติบโตมากกว่าผลกำไรคือหายนะที่น่ากลัวมากกับการทำธุรกิจโดยตลอดมา

ต่อตอน 2

http://ppantip.com/topic/30231356

10 วิกฤติเศรษฐกิจเขย่าโลก !! ตอน 1

---------------------------------------

1. วิกฤติการเงินในสหรัฐอเมริกา ปี ค.ศ. 1929

ถือเป็นปฐมบทแห่งหายนะทางธุรกิจยุคบุกเบิกเลยทีเดียวสำหรับวิกฤติการเงินในสหรัฐอเมริการยุคปี ค.ศ. 1929 หรือที่รู้จักกันในชื่อ Great Depression ที่หากกล่าวไปคงไม่มีใครเชื่ออย่างแน่นอนว่าจะมีภาพคนอเมริกันนับแสนเข้าคิวรอรับอาหารและของแจกฟรีจากหน่วยงานการกุศล ซึ่งวิกฤติทางการเงินในครั้งนั้นเกิดจากความตื่นตูมจนเกินเหตุของเหล่าบรรดาอเมริกันชนที่มีต่อตลาดหุ้นวอล สตรีท และพากันไปกู้เงินมาลงทุนในตลาดหุ้นจนหมดตัวเพื่อหวังรวยทางลัด จึงเป็นที่มาของการเกิดภาวะเก็งกำไรขึ้น ส่งผลให้ หุ้นของหลายๆบริษัทมีราคาทะยานขึ้นสูงเกินกว่าความเป็นจริงหลายเท่าตัว ทั้งที่เศรษฐกิจของอเมริกาช่วงนั้นกำลังถดถอย ทำให้เมื่อถึงเดือนกันยายนก็เริ่มมีข่าวลือว่าหลายๆบริษัทมีอาการขาดสภาพคล่องทางการเงินอย่างรุนแรง และวันที่ 29 ตุลาคม ค.ศ. 1929 ตลาดหุ้นวอล สตรีท ก็เกิดความผันผวนอย่างหนัก หุ้นตกแบบทิ้งดิ่งจนถึงขีดสุด มีการระดมเทขายอย่างหนัก จนเกิดความเสียหายเป็นวงกว้าง หุ้นที่ประชาชนถืออยู่ในมือจึงกลายเป็นแค่กระดาษแผ่นหนึ่งไปในพริบตา ไม่เว้นแม้กระทั่งธนาคารก็พากันล้มละลายไปหลายสิบแห่งเพราะประชาชนไม่สามารถคืนเงินกู้ได้ วิกฤติการเงินในครั้งนี้จึงสอนให้เรารู้ว่าการลงทุนโดยขาดการศึกษาข้อมูลอย่างรอบด้านคือหายนะอย่างแท้จริงไม่ต่างอะไรจากแมงเม่าบินเข้ากองไฟเลยแม้แต่น้อย

2. วิกฤติการเงินของอาร์เจนติน่า ค.ศ. 1999-2002

หายนะวิกฤติการเงินของอาร์เจนติน่าเกิดจากความผิดพลาดหลายส่วน ไม่ว่าจะเป็นสังคม วัฒนธรรม นโยบายการเงิน ไปจนถึงการคอร์รัปชัน ทั้งหมดสั่งสมมาตั้งแต่ยุครัฐบาลทหารจนถึงประชาธิปไตยซึ่งกดดันจากต่างประเทศ โดยอาร์เจนติน่ามีสัดส่วนการนำเข้าสินค้าจากต่างประเทศสูงมากจนเกิดภาวะการขาดดุลทางการเงินอย่างหนัก แถมมีปัญหาเงินเฟ้ออย่างรุนแรงซึ่งเพิ่มขึ้นเดือนละ 200% และเกือบจะ 3000% ในปี 1983 จนมีการเปลี่ยนรัฐบาลและนโยบายทางการเงินใหม่หมด มีการกำหนดค่าเงินแบบตายตัว แต่มันไม่ได้ให้ผลดีเลยกลับทำให้เกิดปัญหาด้านการส่งออกขึ้นอีก เพราะค่าเงินแข็งเกินไปทำให้สินค้าส่งออกขายได้ยากขึ้น หนี้เก่าก็มีเป็นจำนวนมหาศาลอยู่แล้ว เมื่อถึงเวลาต้องชำระหนี้สินคืนต่างประเทศก็ไม่สามารถใช้คืนได้ สุดท้าย IMF ต้องเข้ามาให้ความช่วยเหลือทางการเงินอย่างเร่งด่วน

วิกฤตินี้ทำให้เราเห็นได้ชัดว่าความสามารถของผู้นำและนโยบายทางการเงินของรัฐบาลมีผลต่อการอยู่รอดของระบบเศรษฐกิจโดยรวมของประเทศมากขนาดไหน

3. ฟองสบู่แตกในสินทรัพย์ของญี่ปุ่น ปี ค.ศ. 1986-1990

ต้องเข้าใจว่าชาวญี่ปุ่นเป็นชนชาติที่มีระเบียบวินัยในการออมเงินที่สูงมากมานับตั้งแต่สงครามโลกครั้งที่ 2 สิ้นสุด ด้วยเหตุนี้จึงทำให้ธนาคารและสถาบันทางการเงินมีเงินเป็นจำนวนมากอยู่ในระบบ ทำให้พวกเขาคิดจะขยายการเติบโตทางธุรกิจด้วยการส่งเสริมการลงทุนในภาคธุรกิจอสังหาริมทรัพย์จากการปล่อยกู้ให้เอกชนและประชาชนได้นำเงินออกมาจับจ่ายใช้สอย ซึ่งขณะนั้นดัชนีหุ้นนิเคอิพุ่งสูงติดกระดานตลาดหลักทรัพย์เลยทีเดียวแต่แล้วความจริงก็ปรากฎขึ้นเมื่อตลาดของญี่ปุ่นเริ่มเข้าสู่ภาวะถดถอยประชาชนมีเงินอยู่ในมือก็จริงแต่เมื่อพวกเขาไม่อยากจะเอาออกมาใช้รัฐบาลก็ทำอะไรไม่ได้ ถึงแม้จะพยายามลดดอกเบี้ยเงินฝากขนาดไหนเงินก็ยังไม่ออกมาจากระบบ เศรษฐกิจของญี่ปุ่นจึงเริ่มซบเซาตลาดหุ้นตกเงินทุนในภาคธุรกิจหายไปกว่าครึ่ง ซึ่งในเมื่อไม่มีอุปสงค์ในตลาดอุปทานก็จึงไม่เกิดเป็นเรื่องธรรมดา แล้วเงินทุนก็เริ่มโยกย้ายออกไปในต่างประเทศ การจ้างงานลดลงคนตกงานเป็นจำนวนมาก รัฐบาลญี่ปุ่นแก้ปัญหาแบบเลี้ยงไข้จึงทำให้ใช้ระยะเวลาสะสางปัญหานานถึง 12 ปี กว่าจะดึงอัตราการเติบโตของธุรกิจให้กลับมาอยู่ในแดนบวกได้จากกรณีนี้เองจึงจะเห็นได้ว่าการกระตุ้นการลงทุนนั้นจะต้องทำไปพร้อมๆกันการสร้างพฤติกรรมการบริโภคอย่างต่อเนื่องด้วย

4. วิกฤติทางการเงินที่ประเทศสวีเดน ค.ศ. 1990-1994

หลายคนค่อนข้างแปลกใจที่วิกฤติทางการเงินครั้งนี้มาเกิดขึ้นที่ประเทศสวีเดนดินแดนที่ถือเป็นรัฐสวัสดิการต้นแบบและธรรมาภิบาลดีที่สุดในโลกประเทศหนึ่ง ซึ่ง ณ จุดเด่นตรงนี้เองได้กลายสภาพมาเป็นหนี้สาธารณะที่สูงมากนานหลายสิบปี จนเมื่อประมาณปลายปี ค.ศ.1980 สวีเดนได้เริ่มคลายความเข้มงวดที่มีต่อสถาบันทางการเงินหลังจากคงอยู่มานานถึง 50 ปี ผลก็คือสถาบันทางการเงินปล่อยกู้ให้กับภาคธุรกิจและประชาชนอย่างคะนองมือเนื่องจากไม่สามารถปรับตัวกับความเปลี่ยนแปลงได้ สินทรัพย์ต่างๆในช่วงนั้นราคาทะยานขึ้นสูงอย่างประวัติการณ์จนก่อให้เกิดเป็นการขยายตัวในลักษณะของฟองสบู่ แล้วในที่สุดฟองสบู่ที่ว่านั่นก็แตก สินทรัพย์ต่างๆลดมูลค่าลงกลับกลายเป็นของด้อยค่าไปในพริบตา เมื่อการเก็งกำไรไม่ได้ผลนักธุรกิจและประชาชนก็ต่างไม่มีเงินใช้หนี้ที่กู้มา ธนาคารก็เริ่มล้มลงเป็นแถบๆ และลุกลามกลายเป็นวิกฤติทางการเงินในส่วนที่เกี่ยวข้องกับอัตราแลกเปลี่ยนในที่สุด จึงเห็นได้ว่าการที่ฝ่ายบริหารให้อิสระกับภาคธุรกิจมากเกินไปโดยไม่มีการควบคุมมักจะทำให้การจัดการมวลรวมของระบบธุรกิจขาดประสิทธิภาพ ดังนั้นภาครัฐจะต้องเข้ามาควบคุมให้ระบบเป็นไปในทิศทางที่ถูกต้องโดยที่ไม่ผูกขาดเกินไปหรือปล่อยจนเกินไป

5. ฟองสบู่ธุรกิจดอทคอม ปี ค.ศ.1995 – 2000

อินเตอร์เน็ตและความก้าวหน้าของเทคโนโลยีคือความหวังในอนาคตของมนุษย์ และนักลงทุนเป็นจำนวนมากเชื่อในสิ่งที่ว่านั้น จึงแห่แหนกันไปลงทุนในหุ้นที่เกี่ยวข้องในส่วนเทคโนโลยีเป็นจำนวนมากเพราะมันเป็นอนาคตของการทำธุรกิจในขณะนั้น แต่แล้ววันเผด็จศึกก็มาถึงเมื่อความนิยมของอินเตอร์เน็ตและเทคโนโลยีไม่ได้สูงเหมือนดั่งเป้าที่วางไว้ ความผิดหวังในเทคโนโลยีเริ่มมีให้เห็นมากขึ้นเรื่อยๆเพราะความก้าวหน้าในขณะนั้นยังไม่ถึงกับระดับความต้องการที่มนุษย์คาดหวังไว้จะให้มันมี ความถดถอยก็เริ่มเกิดขึ้นในตลาดทุนเมื่อราคาหุ้นเทคโนโลยีเริ่มตกลงถึงขีดที่ว่าไม่เหลืออะไรเลยและกลับกลายเป็นภาวะฟองสบู่แตกในที่สุด ซึ่งเหตุการณ์ในครั้งนี้เป็นอีกหนึ่งบทเรียนที่สอนให้เรารู้ว่าการลงทุนแบบเก็งกำไรและแนวทางการทำธุรกิจที่เน้นการเติบโตมากกว่าผลกำไรคือหายนะที่น่ากลัวมากกับการทำธุรกิจโดยตลอดมา

ต่อตอน 2 http://ppantip.com/topic/30231356