ทฤษฎีดาว (Dow theory) เป็นส่วนสำคัญมากของการวิเคราะห์กราฟในทางเทคนิคเสมอ ทฤษฎีดาวถูกใช้อย่างแพร่หลายแม้ก่อนที่โลกตะวันตกจะค้นพบแนวแท่งเทียนซะอีก ในความเป็นจริงแล้วจนกระทั่งทุกวันนี้ก็ยังมีการใช้แนวคิดของทฤษฎีนี้อยู่ ซึ่งผสมผสานวิธีการที่ดีที่สุดจากแนวแท่งเทียนและทฤษฎีดาวอยู่บ่อยครั้ง

ทฤษฎีของดาว ถูกนำเสนอต่อโลกโดยชาร์ลส์ เอช. ดาว ผู้ซึ่งยังเป็นผู้ก่อตั้งบริการข่าวด้านการเงินดาว-โจนส์ (วอลล์สตรีทเจอร์นัล) ในช่วงเวลาของเขา ๆ ได้รวบรวมข้อมูลตั้งแต่ปี 1900 ซึ่งในปีต่อมาได้ถูกยกว่าเป็น 'ทฤษฎีดาว' และ วิลเลียม พี. แฮมิลตัน ได้รับเครดิตอย่างมากสำหรับการรวบรวมข้อมูลหล่านี้ พร้อมกับตัวอย่างที่เกี่ยวข้องในระยะเวลาตลอด 27 ปี และมีการเปลี่ยนแปลงมากมายตั้งแต่ยุคของชาร์ลส์ ดาว และด้วยเหตุนี้จึงมีทั้งผู้สนับสนุนและกล่าวถึงทฤษฎีดาวต่อมาอย่างไม่ขาดสาย

หลักการของทฤษฎีดาว

ทฤษฎีดาวถูกสร้างขึ้นบนความเชื่อหลายประการ ชาร์ลส์ เอช. ดาว ได้พัฒนาหลักการเหล่านี้ขึ้นจากการสังเกตการณ์ตลาดในหลายปีที่ผ่านมา มีหลักการทั้งหมด 9 ประการที่ถือเป็นกำลังสำคัญที่ขับเคลื่อนทฤษฎีนี้อยู่ ดังนี้

ดัชนีหลักทรัพย์เป็นตัวกำหนดราคาทุกอย่าง

ดัชนีตลาดหลักทรัพย์ลดมูลค่าทุกสิ่งที่รู้และไม่รู้ หากเกิดเหตุการณ์ที่ไม่คาดคิดและเฉียบพลัน ดัชนีตลาดหลักทรัพย์จะปรับค่าตนเองอย่างรวดเร็วเพื่อสะท้อนค่าที่แท้จริงเสมอ

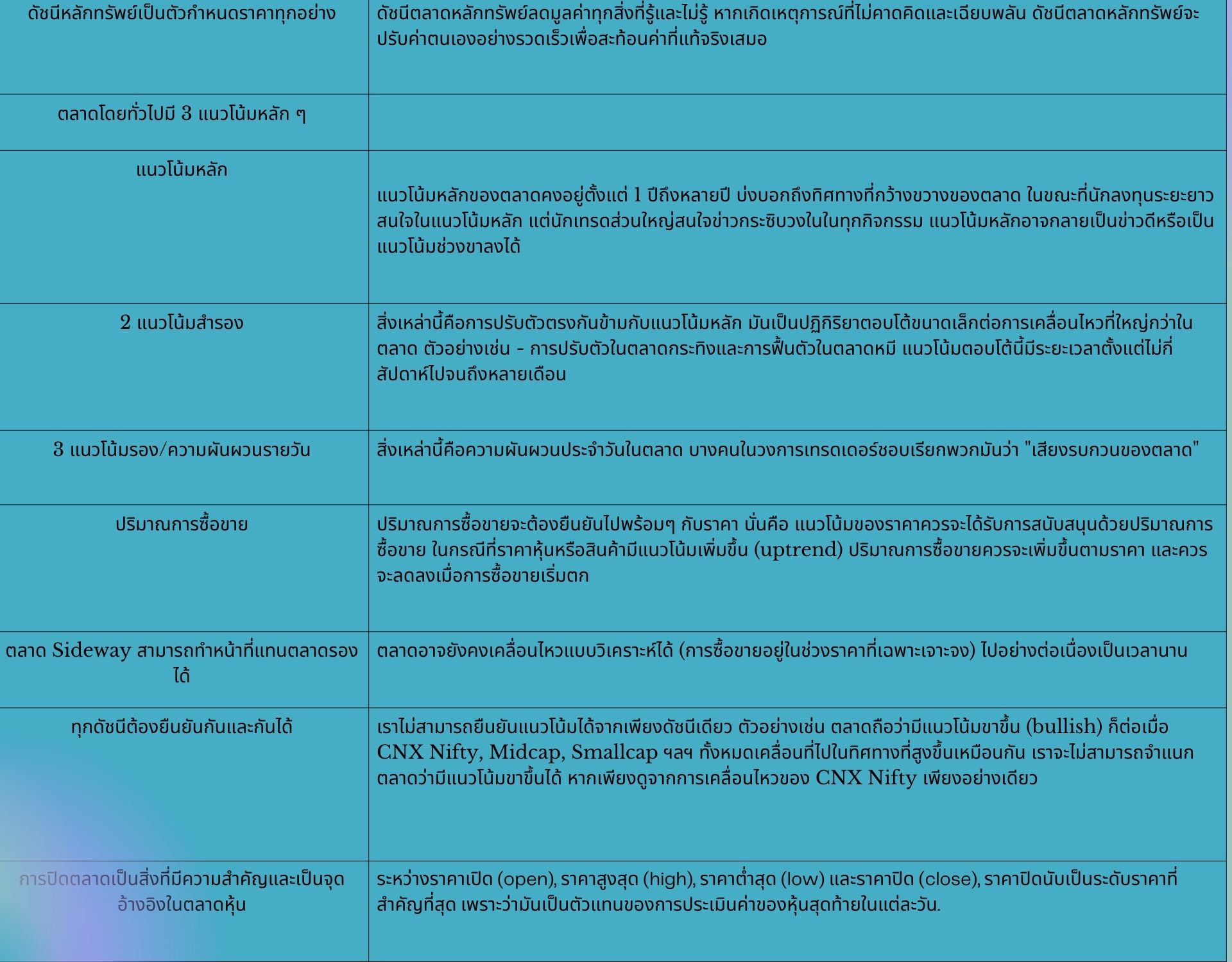

ตลาดโดยทั่วไปมี 3 แนวโน้มหลัก ๆ

1. แนวโน้มหลัก

แนวโน้มหลักของตลาดคงอยู่ตั้งแต่ 1 ปีถึงหลายปี บ่งบอกถึงทิศทางที่กว้างขวางของตลาด ในขณะที่นักลงทุนระยะยาวสนใจในแนวโน้มหลัก แต่นักเทรดส่วนใหญ่สนใจข่าวกระซิบวงในในทุกกิจกรรม แนวโน้มหลักอาจกลายเป็นข่าวดีหรือเป็นแนวโน้มช่วงขาลงได้

2 แนวโน้มรอง

สิ่งเหล่านี้คือการปรับตัวตรงกันข้ามกับแนวโน้มหลัก มันเป็นปฏิกิริยาตอบโต้ขนาดเล็กต่อการเคลื่อนไหวที่ใหญ่กว่าในตลาด ตัวอย่างเช่น - การปรับตัวในตลาดกระทิงและการฟื้นตัวในตลาดหมี แนวโน้มตอบโต้นี้มีระยะเวลาตั้งแต่ไม่กี่สัปดาห์ไปจนถึงหลายเดือน

3 แนวโน้มย่อย/ความผันผวนรายวัน

สิ่งเหล่านี้คือความผันผวนประจำวันในตลาด บางคนในวงการเทรดเดอร์ชอบเรียกพวกมันว่า "เสียงรบกวนของตลาด"

ปริมาณการซื้อขาย

ปริมาณการซื้อขายจะต้องยืนยันไปพร้อมๆ กับราคา นั่นคือ แนวโน้มของราคาควรจะได้รับการสนับสนุนด้วยปริมาณการซื้อขาย ในกรณีที่ราคาหุ้นหรือสินค้ามีแนวโน้มเพิ่มขึ้น (uptrend) ปริมาณการซื้อขายควรจะเพิ่มขึ้นตามราคา และควรจะลดลงเมื่อการซื้อขายเริ่มตก

ตลาด Sideway สามารถทำหน้าที่แทนตลาดรองได้

ตลาดอาจยังคงเคลื่อนไหวแบบวิเคราะห์ได้ (การซื้อขายอยู่ในช่วงราคาที่เฉพาะเจาะจง) ไปอย่างต่อเนื่องเป็นเวลานาน

ทุก ๆ การซื้อขายต้องมีควาสัมพันธ์กัน

เราไม่สามารถยืนยันแนวโน้มได้จากเพียงดัชนีเดียว ตัวอย่างเช่น ตลาดมีแนวโน้มขาขึ้น (bullish) ก็ต่อเมื่อ CNX Nifty, Midcap, Smallcap ฯลฯ ทั้งหมดเคลื่อนที่ไปในทิศทางที่สูงขึ้นเหมือนกัน เราจะไม่สามารถจำแนกตลาดว่ามีแนวโน้มขาขึ้นได้ หากเพียงดูจากการเคลื่อนไหวของ CNX Nifty เพียงอย่างเดียว

ราคาปิดตลาดเป็นสิ่งที่มีความสำคัญและเป็นจุดอ้างอิงในตลาดหุ้น

ระหว่างราคาเปิด (open), ราคาสูงสุด (high), ราคาต่ำสุด (low) และราคาปิด (close), ราคาปิดนับเป็นระดับราคาที่สำคัญที่สุด เพราะว่ามันเป็นตัวแทนของการประเมินค่าของหุ้นสุดท้ายในแต่ละวัน.

ความแตกต่างระหว่าง ระหว่าง "ทฤษฎีดาว" กับ "ดาวโจนส์

ดูเหมือนว่าคุณอาจจะสับสนระหว่าง "ทฤษฎีดาว" กับ "หุ้นดาวโจนส์" หรือที่รู้จักในชื่อ Dow Theory ในด้านการเงินและการวิเคราะห์ทางเทคนิค. ทฤษฎีดาว(Dow Theory) เป็นหนึ่งในระบบที่เก่าแก่ที่สุดในการวิเคราะห์ตลาดหุ้น ซึ่งพัฒนาโดย Charles H. Dow, ผู้ร่วมก่อตั้งของ Dow Jones & Company และผู้สร้างดัชนี Dow Jones Industrial Average.

ทฤษฎีดาวมีหลักการหลายประการที่นักลงทุนและนักวิเคราะห์ใช้เพื่อทำความเข้าใจแนวโน้มของตลาดหุ้น

1. ตลาดมี 3 แนวโน้มด้วยกันคือ

· แนวโน้มหลัก (primary trend)

· แนวโน้มรอง (secondary trend)

· แนวโน้มย่อย (Minor trend)

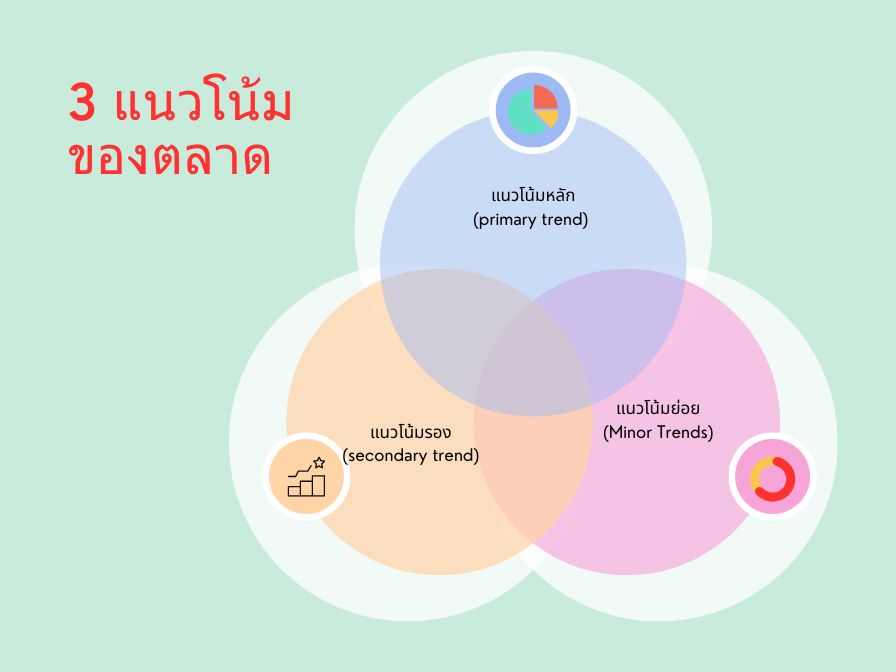

2. แนวโน้มหลักมี 3 ช่วงคือ

· ขั้นตอนสะสม (accumulation phase)

· ขั้นตอนขยายตัว (public participation or big move)

· และขั้นตอนกระจายตัว (distribution phase).

3. ข่าวจะสะท้อนราคาตลาดหุ้น ราคาหุ้นปรับตัวตามข่าวสารที่ส่งผลต่อบริษัทของหุ้นนั้น ๆ

ทฤษฎีดาวไม่เกี่ยวข้องกับการเขียนโค้ดหรือการพัฒนาซอฟต์แวร์ แต่เป็นเครื่องมือที่นักลงทุนใช้เพื่อวิเคราะห์ตลาดหุ้น. หากคุณกำลังมองหาข้อมูลเพิ่มเติมเกี่ยวกับ Dow Theory, คุณสามารถค้นหาได้จากหลายแหล่งที่มีชื่อเสียงในด้านการเงินและการลงทุน เช่น Investopedia, หนังสือเกี่ยวกับการวิเคราะห์ทางเทคนิค, หรือเว็บไซต์ของสถาบันการเงินต่าง ๆ.ได้ครับ

ระยะต่าง ๆ ของตลาด

ระยะการสะสมมักจะเกิดขึ้นหลังจากมีการขายหุ้นอย่างรุนแรงในตลาด การขายหุ้นอย่างรุนแรงนี้อาจทำให้ผู้เข้าร่วมตลาดหลายคนรู้สึกผิดหวังและสูญเสียความมั่นใจในการกลับตัวเพิ่มขึ้นของราคาหุ้น ราคาหุ้นจะตกลงไปถึงระดับต่ำสุด แต่ผู้ซื้อก็ยังลังเลที่จะซื้อเพราะกลัวว่าจะมีการขายออกอย่างรุนแรงอีกครั้ง ดังนั้นราคาหุ้นจึงคงอยู่ที่ระดับต่ำ นี่คือช่วงเวลาที่Smart Money เริ่มเข้าสู่ตลาด

แนวรับและแนวต้าน (Support and Resistance) ยังเป็นหลักการที่สำคัญในทฤษฎีดาวเช่นกัน แต่เราได้แยกเรื่องนี้ไปแล้วในบทที่แล้วเนื่องจากมีความสำคัญมาก (ในแง่ของการวางเป้าหมายและการตั้งค่า Stop loss )

รูปแบบแพทเทิร์น Double bottom

รูปแบบดับเบิลท็อป (Double Top) และดับเบิลบอตทอม (Double Bottom) ถือเป็นรูปแบบที่บ่งบอกถึงการกลับตัวของแนวโน้มราคา ดับเบิลบอตทอมเกิดขึ้นเมื่อราคาหุ้นตกลงสู่ระดับที่ต่ำและกลับตัวขึ้นอย่างรวดเร็ว หลังจากที่ราคาฟื้นตัว หุ้นจะซื้อขายอยู่ในระดับที่สูงกว่า (เมื่อเทียบกับราคาต่ำสุด) อย่างน้อย 2 สัปดาห์ (มีระยะห่างกันดี) หลังจากนั้น หุ้นจะพยายามที่จะกลับไปสู่ราคาต่ำที่เคยทำไว้ก่อนหน้านี้ ถ้าหุ้นสามารถยืนหยัดได้อีกครั้งและกลับตัวขึ้นมา ดับเบิลบอตทอมจึงจะกลับมาอีกครั้ง

ในลักษณะเดียวกัน, ในรูปแบบของดับเบิลท็อป, หุ้นพยายามที่จะสัมผัสราคาสูงสุดเดียวกันสองครั้งแต่สุดท้ายแล้วก็มักจะถูกขายทิ้ง แน่นอนว่าช่วงเวลาห่างระหว่างสองครั้งที่พยายามทำลายราคาสูงควรจะเป็นอย่างน้อย 2 สัปดาห์ ในแผนภูมิด้านล่างนี้ (Cairn India Ltd), เราสามารถสังเกตเห็นจุดสูงสุดคู่ที่ระดับ 336 ถ้าคุณสังเกตใกล้ๆ คุณจะเห็นว่าจุดสูงสุดแรกอยู่ที่ราวๆ 336 รูปี และจุดสูงสุดที่สองอยู่ที่ราว ๆ 332 ด้วยความยืดหยุ่นบ้าง ความแตกต่างเล็กน้อยเช่นนี้ควรจะถือว่ายอมรับได้.

3 เส้นที่อยู่ด้านบนและด้านล่าง ( Triple)

คุณอาจเดาได้ว่า รูปแบบ Triple นั้นคล้ายคลึงกับรูปแบบดับเบิ้ล แต่ว่าระดับราคาถูกทดสอบถึง 3 ครั้ง ไม่ใช่ 2 ครั้งเหมือนในรูปแบบ Double bottom การตีความรูปแบบ Triple นั้นคล้ายกับรูปแบบ Double bottom

ตามกฎของนิ้วหัวแม่มือ, ยิ่งราคาทดสอบและตอบสนองต่อระดับราคาหนึ่งๆ หลายครั้งเท่าไหร่ ระดับราคานั้นก็จะถือว่ามีความสำคัญมากขึ้นเท่านั้น ดังนั้น ด้วยเหตุนี้ รูปแบบทริปเปิลจึงถือว่ามีพลังมากกว่ารูปแบบดับเบิ้ล

สรุปใจความสำคัญของทฤษฎีนี้

1. ทฤษฎีดาว (Dow Theory) ได้ถูกใช้ในโลกตะวันตกตั้งแต่ก่อนที่แท่งเทียนจะถูกนำมาใช้อย่างเป็นทางการ

2. ทฤษฎีดาวมีหลักการพื้นฐานทั้งหมด 9 ข้อ

3. ตลาดสามารถมองใน 3 ระยะพื้นฐานได้แก่ ระยะการสะสม (accumulation), ระยะการเพิ่มมูลค่า (mark up), และระยะการกระจาย (distribution)

4. ระยะการสะสมเป็นเมื่อนักลงทุนสถาบันเริ่มเข้ามาในตลาด, ระยะการเพิ่มมูลค่าเป็นเมื่อเทรดเดอร์เริ่มเข้ามา, และระยะการกระจายเป็นเมื่อประชาชนทั่วไปเริ่มเข้ามาในตลาด

5. หลังจากระยะการกระจายจะมีระยะการลดลง (markdown) และตามด้วยระยะการสะสมอีกครั้ง ซึ่งจะทำให้วงจรนี้สมบูรณ์

6. ทฤษฎีดาวมีรูปแบบพื้นฐานไม่กี่แบบ ซึ่งใช้ได้ดีที่สุดเมื่อร่วมกับแท่งเทียน

7. รูปแบบสองเท่าและสามเท่าเป็นรูปแบบของการกลับทิศทาง ซึ่งมีประสิทธิภาพค่อนข้างสูง

8. การตีความรูปแบบสองเท่าและสามเท่านั้นมีหลักการเดียวกัน

ขอบคุณข้อมูลจาก zerodha.com

ทฤษฎีดาว Dow theory แนวทางวิเคราะห์ตลาดทั้งขาขึ้นและขาลง

ทฤษฎีของดาว ถูกนำเสนอต่อโลกโดยชาร์ลส์ เอช. ดาว ผู้ซึ่งยังเป็นผู้ก่อตั้งบริการข่าวด้านการเงินดาว-โจนส์ (วอลล์สตรีทเจอร์นัล) ในช่วงเวลาของเขา ๆ ได้รวบรวมข้อมูลตั้งแต่ปี 1900 ซึ่งในปีต่อมาได้ถูกยกว่าเป็น 'ทฤษฎีดาว' และ วิลเลียม พี. แฮมิลตัน ได้รับเครดิตอย่างมากสำหรับการรวบรวมข้อมูลหล่านี้ พร้อมกับตัวอย่างที่เกี่ยวข้องในระยะเวลาตลอด 27 ปี และมีการเปลี่ยนแปลงมากมายตั้งแต่ยุคของชาร์ลส์ ดาว และด้วยเหตุนี้จึงมีทั้งผู้สนับสนุนและกล่าวถึงทฤษฎีดาวต่อมาอย่างไม่ขาดสาย

หลักการของทฤษฎีดาว

ทฤษฎีดาวถูกสร้างขึ้นบนความเชื่อหลายประการ ชาร์ลส์ เอช. ดาว ได้พัฒนาหลักการเหล่านี้ขึ้นจากการสังเกตการณ์ตลาดในหลายปีที่ผ่านมา มีหลักการทั้งหมด 9 ประการที่ถือเป็นกำลังสำคัญที่ขับเคลื่อนทฤษฎีนี้อยู่ ดังนี้

ดัชนีหลักทรัพย์เป็นตัวกำหนดราคาทุกอย่าง

ดัชนีตลาดหลักทรัพย์ลดมูลค่าทุกสิ่งที่รู้และไม่รู้ หากเกิดเหตุการณ์ที่ไม่คาดคิดและเฉียบพลัน ดัชนีตลาดหลักทรัพย์จะปรับค่าตนเองอย่างรวดเร็วเพื่อสะท้อนค่าที่แท้จริงเสมอ

ตลาดโดยทั่วไปมี 3 แนวโน้มหลัก ๆ

1. แนวโน้มหลัก

แนวโน้มหลักของตลาดคงอยู่ตั้งแต่ 1 ปีถึงหลายปี บ่งบอกถึงทิศทางที่กว้างขวางของตลาด ในขณะที่นักลงทุนระยะยาวสนใจในแนวโน้มหลัก แต่นักเทรดส่วนใหญ่สนใจข่าวกระซิบวงในในทุกกิจกรรม แนวโน้มหลักอาจกลายเป็นข่าวดีหรือเป็นแนวโน้มช่วงขาลงได้

2 แนวโน้มรอง

สิ่งเหล่านี้คือการปรับตัวตรงกันข้ามกับแนวโน้มหลัก มันเป็นปฏิกิริยาตอบโต้ขนาดเล็กต่อการเคลื่อนไหวที่ใหญ่กว่าในตลาด ตัวอย่างเช่น - การปรับตัวในตลาดกระทิงและการฟื้นตัวในตลาดหมี แนวโน้มตอบโต้นี้มีระยะเวลาตั้งแต่ไม่กี่สัปดาห์ไปจนถึงหลายเดือน

3 แนวโน้มย่อย/ความผันผวนรายวัน

สิ่งเหล่านี้คือความผันผวนประจำวันในตลาด บางคนในวงการเทรดเดอร์ชอบเรียกพวกมันว่า "เสียงรบกวนของตลาด"

ปริมาณการซื้อขาย

ปริมาณการซื้อขายจะต้องยืนยันไปพร้อมๆ กับราคา นั่นคือ แนวโน้มของราคาควรจะได้รับการสนับสนุนด้วยปริมาณการซื้อขาย ในกรณีที่ราคาหุ้นหรือสินค้ามีแนวโน้มเพิ่มขึ้น (uptrend) ปริมาณการซื้อขายควรจะเพิ่มขึ้นตามราคา และควรจะลดลงเมื่อการซื้อขายเริ่มตก

ตลาด Sideway สามารถทำหน้าที่แทนตลาดรองได้

ตลาดอาจยังคงเคลื่อนไหวแบบวิเคราะห์ได้ (การซื้อขายอยู่ในช่วงราคาที่เฉพาะเจาะจง) ไปอย่างต่อเนื่องเป็นเวลานาน

ทุก ๆ การซื้อขายต้องมีควาสัมพันธ์กัน

เราไม่สามารถยืนยันแนวโน้มได้จากเพียงดัชนีเดียว ตัวอย่างเช่น ตลาดมีแนวโน้มขาขึ้น (bullish) ก็ต่อเมื่อ CNX Nifty, Midcap, Smallcap ฯลฯ ทั้งหมดเคลื่อนที่ไปในทิศทางที่สูงขึ้นเหมือนกัน เราจะไม่สามารถจำแนกตลาดว่ามีแนวโน้มขาขึ้นได้ หากเพียงดูจากการเคลื่อนไหวของ CNX Nifty เพียงอย่างเดียว

ราคาปิดตลาดเป็นสิ่งที่มีความสำคัญและเป็นจุดอ้างอิงในตลาดหุ้น

ระหว่างราคาเปิด (open), ราคาสูงสุด (high), ราคาต่ำสุด (low) และราคาปิด (close), ราคาปิดนับเป็นระดับราคาที่สำคัญที่สุด เพราะว่ามันเป็นตัวแทนของการประเมินค่าของหุ้นสุดท้ายในแต่ละวัน.

ความแตกต่างระหว่าง ระหว่าง "ทฤษฎีดาว" กับ "ดาวโจนส์

ดูเหมือนว่าคุณอาจจะสับสนระหว่าง "ทฤษฎีดาว" กับ "หุ้นดาวโจนส์" หรือที่รู้จักในชื่อ Dow Theory ในด้านการเงินและการวิเคราะห์ทางเทคนิค. ทฤษฎีดาว(Dow Theory) เป็นหนึ่งในระบบที่เก่าแก่ที่สุดในการวิเคราะห์ตลาดหุ้น ซึ่งพัฒนาโดย Charles H. Dow, ผู้ร่วมก่อตั้งของ Dow Jones & Company และผู้สร้างดัชนี Dow Jones Industrial Average.

ทฤษฎีดาวมีหลักการหลายประการที่นักลงทุนและนักวิเคราะห์ใช้เพื่อทำความเข้าใจแนวโน้มของตลาดหุ้น

1. ตลาดมี 3 แนวโน้มด้วยกันคือ

· แนวโน้มหลัก (primary trend)

· แนวโน้มรอง (secondary trend)

· แนวโน้มย่อย (Minor trend)

2. แนวโน้มหลักมี 3 ช่วงคือ

· ขั้นตอนสะสม (accumulation phase)

· ขั้นตอนขยายตัว (public participation or big move)

· และขั้นตอนกระจายตัว (distribution phase).

3. ข่าวจะสะท้อนราคาตลาดหุ้น ราคาหุ้นปรับตัวตามข่าวสารที่ส่งผลต่อบริษัทของหุ้นนั้น ๆ

ทฤษฎีดาวไม่เกี่ยวข้องกับการเขียนโค้ดหรือการพัฒนาซอฟต์แวร์ แต่เป็นเครื่องมือที่นักลงทุนใช้เพื่อวิเคราะห์ตลาดหุ้น. หากคุณกำลังมองหาข้อมูลเพิ่มเติมเกี่ยวกับ Dow Theory, คุณสามารถค้นหาได้จากหลายแหล่งที่มีชื่อเสียงในด้านการเงินและการลงทุน เช่น Investopedia, หนังสือเกี่ยวกับการวิเคราะห์ทางเทคนิค, หรือเว็บไซต์ของสถาบันการเงินต่าง ๆ.ได้ครับ

ระยะต่าง ๆ ของตลาด

ระยะการสะสมมักจะเกิดขึ้นหลังจากมีการขายหุ้นอย่างรุนแรงในตลาด การขายหุ้นอย่างรุนแรงนี้อาจทำให้ผู้เข้าร่วมตลาดหลายคนรู้สึกผิดหวังและสูญเสียความมั่นใจในการกลับตัวเพิ่มขึ้นของราคาหุ้น ราคาหุ้นจะตกลงไปถึงระดับต่ำสุด แต่ผู้ซื้อก็ยังลังเลที่จะซื้อเพราะกลัวว่าจะมีการขายออกอย่างรุนแรงอีกครั้ง ดังนั้นราคาหุ้นจึงคงอยู่ที่ระดับต่ำ นี่คือช่วงเวลาที่Smart Money เริ่มเข้าสู่ตลาด

แนวรับและแนวต้าน (Support and Resistance) ยังเป็นหลักการที่สำคัญในทฤษฎีดาวเช่นกัน แต่เราได้แยกเรื่องนี้ไปแล้วในบทที่แล้วเนื่องจากมีความสำคัญมาก (ในแง่ของการวางเป้าหมายและการตั้งค่า Stop loss )

รูปแบบแพทเทิร์น Double bottom

รูปแบบดับเบิลท็อป (Double Top) และดับเบิลบอตทอม (Double Bottom) ถือเป็นรูปแบบที่บ่งบอกถึงการกลับตัวของแนวโน้มราคา ดับเบิลบอตทอมเกิดขึ้นเมื่อราคาหุ้นตกลงสู่ระดับที่ต่ำและกลับตัวขึ้นอย่างรวดเร็ว หลังจากที่ราคาฟื้นตัว หุ้นจะซื้อขายอยู่ในระดับที่สูงกว่า (เมื่อเทียบกับราคาต่ำสุด) อย่างน้อย 2 สัปดาห์ (มีระยะห่างกันดี) หลังจากนั้น หุ้นจะพยายามที่จะกลับไปสู่ราคาต่ำที่เคยทำไว้ก่อนหน้านี้ ถ้าหุ้นสามารถยืนหยัดได้อีกครั้งและกลับตัวขึ้นมา ดับเบิลบอตทอมจึงจะกลับมาอีกครั้ง

ในลักษณะเดียวกัน, ในรูปแบบของดับเบิลท็อป, หุ้นพยายามที่จะสัมผัสราคาสูงสุดเดียวกันสองครั้งแต่สุดท้ายแล้วก็มักจะถูกขายทิ้ง แน่นอนว่าช่วงเวลาห่างระหว่างสองครั้งที่พยายามทำลายราคาสูงควรจะเป็นอย่างน้อย 2 สัปดาห์ ในแผนภูมิด้านล่างนี้ (Cairn India Ltd), เราสามารถสังเกตเห็นจุดสูงสุดคู่ที่ระดับ 336 ถ้าคุณสังเกตใกล้ๆ คุณจะเห็นว่าจุดสูงสุดแรกอยู่ที่ราวๆ 336 รูปี และจุดสูงสุดที่สองอยู่ที่ราว ๆ 332 ด้วยความยืดหยุ่นบ้าง ความแตกต่างเล็กน้อยเช่นนี้ควรจะถือว่ายอมรับได้.

3 เส้นที่อยู่ด้านบนและด้านล่าง ( Triple)

คุณอาจเดาได้ว่า รูปแบบ Triple นั้นคล้ายคลึงกับรูปแบบดับเบิ้ล แต่ว่าระดับราคาถูกทดสอบถึง 3 ครั้ง ไม่ใช่ 2 ครั้งเหมือนในรูปแบบ Double bottom การตีความรูปแบบ Triple นั้นคล้ายกับรูปแบบ Double bottom

ตามกฎของนิ้วหัวแม่มือ, ยิ่งราคาทดสอบและตอบสนองต่อระดับราคาหนึ่งๆ หลายครั้งเท่าไหร่ ระดับราคานั้นก็จะถือว่ามีความสำคัญมากขึ้นเท่านั้น ดังนั้น ด้วยเหตุนี้ รูปแบบทริปเปิลจึงถือว่ามีพลังมากกว่ารูปแบบดับเบิ้ล

สรุปใจความสำคัญของทฤษฎีนี้

1. ทฤษฎีดาว (Dow Theory) ได้ถูกใช้ในโลกตะวันตกตั้งแต่ก่อนที่แท่งเทียนจะถูกนำมาใช้อย่างเป็นทางการ

2. ทฤษฎีดาวมีหลักการพื้นฐานทั้งหมด 9 ข้อ

3. ตลาดสามารถมองใน 3 ระยะพื้นฐานได้แก่ ระยะการสะสม (accumulation), ระยะการเพิ่มมูลค่า (mark up), และระยะการกระจาย (distribution)

4. ระยะการสะสมเป็นเมื่อนักลงทุนสถาบันเริ่มเข้ามาในตลาด, ระยะการเพิ่มมูลค่าเป็นเมื่อเทรดเดอร์เริ่มเข้ามา, และระยะการกระจายเป็นเมื่อประชาชนทั่วไปเริ่มเข้ามาในตลาด

5. หลังจากระยะการกระจายจะมีระยะการลดลง (markdown) และตามด้วยระยะการสะสมอีกครั้ง ซึ่งจะทำให้วงจรนี้สมบูรณ์

6. ทฤษฎีดาวมีรูปแบบพื้นฐานไม่กี่แบบ ซึ่งใช้ได้ดีที่สุดเมื่อร่วมกับแท่งเทียน

7. รูปแบบสองเท่าและสามเท่าเป็นรูปแบบของการกลับทิศทาง ซึ่งมีประสิทธิภาพค่อนข้างสูง

8. การตีความรูปแบบสองเท่าและสามเท่านั้นมีหลักการเดียวกัน

ขอบคุณข้อมูลจาก zerodha.com