สำหรับผู้ซื้ออสังหามือใหม่หลายๆ คนที่พร้อมจะซื้อคอนโดคงจะเคยมึนงงสงสัยกับรูปแบบอัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยแบบต่างๆ เวลาที่เราจะกู้เงินธนาคารเพื่อนำมาซื้อคอนโดกันใช่ไหมล่ะครับ นิวบ์เข้าใจว่าคงไม่ใช่เรื่องง่ายที่ใครก็ตามที่ยังอ่อนประสบการณ์ในเรื่องการเงินในส่วนของการคิดดอกเบี้ย ไม่ว่าจะเป็นการซื้อคอนโดไว้อยู่เองหรือลงทุนก็ตาม

ในขั้นต้นเราจะเห็นว่าหลายๆ ธนาคารจะมีสินเชื่อกู้ซื้อบ้านหรือคอนโดช่วงโปรโมชั่น 3 ปีแรกที่จะคิดอัตราดอกเบี้ยต่ำแบบพิเศษซึ่งก็จะมีอัตราแตกต่างกันตามแพ็คเกจและนโยบายของแต่ละธนาคารครับ ก่อนที่ปีที่ 4 ถัดไปจนครบสัญญาจะคิดดอกเบี้ยเงินกู้แบบคงที่ หรือแบบลอยตัวขึ้นอยู่กับข้อสัญญาแต่ละธนาคารและตามอัตราอ้างอิงจากธนาคารแห่งประเทศไทย

https://www.bot.or.th/App/THOR นั่นเอง

โพสนี้นี้นิวบ์จะมาพาเพื่อนๆ ผู้อ่านที่เตรียมจะเป็นผู้ซื้อมือใหม่มาร่วมเข้าใจอัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยแบบต่างๆ ที่ธนาคารมักมีให้เลือกหลากหลายแบบว่าแต่ละแบบนั้นอันไหนดีกว่ากันครับ ซึ่งโดยทั่วไปแล้วจะมีระยะของสัญญาการผ่อนจ่ายที่ยาวนานไม่ต่ำกว่า 10 ปี - 30 ปี โดยแพ็คเกจสินเชื่อกู้ซื้อที่อยู่อาศัยของแต่ละธนาคารจะมีระยะโปรโมชั่น 3 ปีแรก ที่เรียกเก็บดอกเบี้ยตามแต่ธนาคารจะกำหนดนั่นเอง

อัตราดอกเบี้ยเฉลี่ยเท่ากัน เหมือนกันจริงไหม

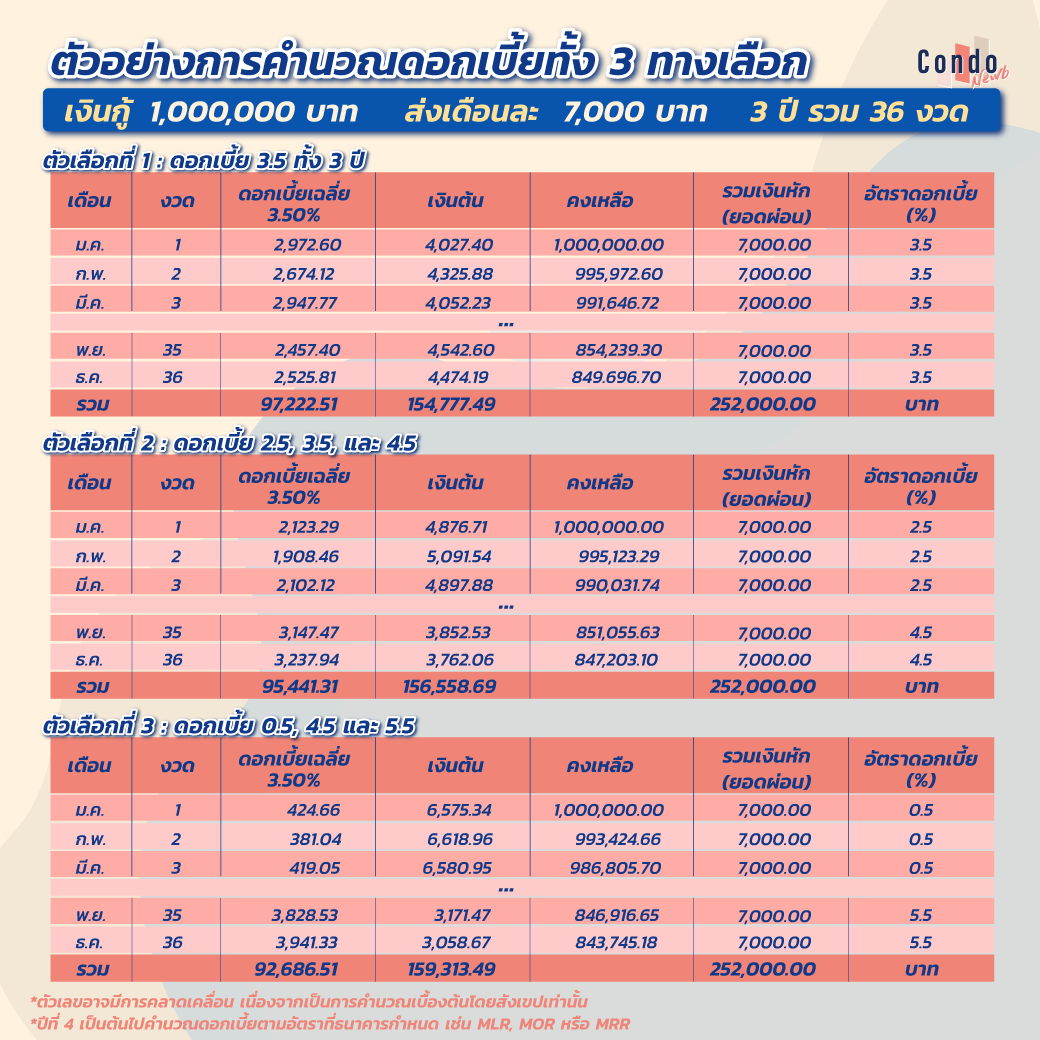

เรามาเริ่มกันที่ตัวอย่างพอเข้าใจง่ายกันครับ อย่างเงินกู้จำนวน 1,000,000 บาท ทำการผ่อนจ่ายตามงวดที่ขั้นต่ำที่งวดละ 7,000 บาท โดยมีรูปแบบดอกเบี้ย 3 ปีแรกทั้งหมด 3 ตัวอย่างให้เราเลือก คือ

ดอกเบี้ยแบบที่ 1 : อัตราดอกเบี้ยที่ 3.5 ทั้ง 3 ปีเท่ากัน

ดอกเบี้ยแบบที่ 2 : อัตราดอกเบี้ยที่ 2.5, 3.5 และ 4.5 ตามลำดับ และ

ดอกเบี้ยแบบที่ 3 : อัตราดอกเบี้ยที่ 0.5, 4.5 และ 5.5 ตามลำดับ

โดยที่ค่าเฉลี่ยอัตราดอกเบี้ยของทั้ง 3 ปี ในทั้ง 3 แบบจะอยู่ที่ 3.5 เท่ากัน แต่ทว่า จำนวนดอกเบี้ยเรียกเก็บจริงเมื่อนำมาคำนวณแล้วกลับพบว่า ยอดดอกเบี้ยทั้ง 3 ปี จำนวน 36 งวด ออกมาไม่เท่ากัน ดังตารางที่ 1 ที่นิวบ์ได้สรุปไว้ให้ในเบื้องต้นซึ่งพบว่า

แม้จะมีการผ่อนชำระทั้ง 36 งวดที่งวดละ 7,000 บาทเท่ากัน รวมเป็นเงินทั้งสิ้น 252,000 บาทถ้วน แต่

ดอกเบี้ยแบบที่ 1 : อัตราดอกเบี้ยที่ 3.5 ทั้ง 3 ปีเท่ากัน หักเป็นดอกเบี้ยสูงถึง 97,222.51 บาท

ดอกเบี้ยแบบที่ 2 : อัตราดอกเบี้ยที่ 2.5, 3.5 และ 4.5 หักเป็นดอกเบี้ยที่ 95,441.31 บาท และ

ดอกเบี้ยแบบที่ 3 : อัตราดอกเบี้ยที่ 0.5, 4.5 และ 5.5 หักเป็นดอกเบี้ยรวมเพียง 92,686.51 บาท

แม้จะมีส่วนต่างเพียงไม่กี่พันบาท แต่ก็นับว่าตัวเลือกดอกเบี้ยแบบที่ 3 คิดดอกเบี้ยปีแรกในอัตราต่ำกว่า ช่วยลดจำนวนเงินที่จะต้องชำระเป็นดอกเบี้ยลงไปได้มาก ซึ่งไม่บ่อยนักที่ธนาคารจะอธิบายให้เราเข้าใจถึงความแตกต่างของอัตราดอกเบี้ยแต่ละแบบเมื่อเราขอสินเชื่อในการกู้เงินมาซื้อบ้านหรือคอนโดนั่นเองครับ

ทำไมดอกเบี้ยปีแรกๆ ยิ่งน้อยกว่ายิ่งดีกว่า

จากตารางแรกเช่นกันหากเมื่อเราจ่ายดอกเบี้ยถูกกว่า แปลว่าในยอดผ่อนชำระเท่ากันเมื่อจ่ายเป็นดอกเบี้ยไปน้อย ก็เท่ากับว่าเราหักเป็นเงินต้นชำระหนี้ไปเยอะกว่า ก็จะส่งผลให้ยอดเงินต้นที่ค้างชำระลดลงเร็วกว่าและนำมาคิดดอกเบี้ยได้น้อยกว่าเดิมนั่นเอง ยิ่งเราชำระเงินต้นในปีแรกๆ ได้เยอะเท่าไหร่ ปีหลังๆ จะเหลือยอดหนี้ที่จะนำมาคำนวณดอกเบี้ยได้น้อยลงยิ่งขึ้น เนื่องจากการผ่อนชำระสินเชื่อที่อยู่อาศัยจะคิดแบบลดต้นลดดอกนั่นเองครับ

เรากลับมาดูการคำนวณจาก 3 ตัวอย่างเดิมกันครับ โดยจากตารางที่ 2 ซึ่งเทียบจำนวนผ่อนชำระในงวดแรกๆ กับงวดท้ายสุดในอัตราดอกเบี้ย 3 ปีแรกทั้ง 36 งวด จะเห็นว่า ตัวเลือกดอกเบี้ยที่ปีแรกมีอัตราต่ำสุด จะทให้หักดอกเบี้ยน้อยที่สุด ทำให้ทบหนี้เงินต้นได้เยอะที่สุดและเหลือมาใช้คำนวณดอกเบี้ยในงวดถัดๆ ไปน้อยที่สุด ช่วยให้เราหมดหนี้ได้เร็วขึ้นนั้นเองครับ

จากตารางเมื่อเปรียบเทียบกันให้ชัดเจนยิ่งขึ้นจะเห็นว่า แม้ยอดผ่อนชำระสุทธิ 3 ปีทั้งหมด 36 งวด ด้วยอัตราดอกเบี้ยทั้ง 3 แบบจะอยู่ที่ 252,000 บาทเท่ากัน แต่ตัวเลือกดอกเบี้ยแบบที่ 3 ซึ่งอัตราดอกเบี้ยปีแรกน้อยที่สุดที่ 0.5 ทำให้หักทบหนี้เงินต้นต่องวดได้เยอะกว่า และคงเหลือเงินยอดเงินต้นค้างชำระในงวดที่ 36 น้อยที่สุดเพียง 845,745.18 บาท เทียบกับดอกเบี้ยแบบแรกที่ 3.5 เท่ากันทั้ง 3 ปี ซึ่งเหลือเงินต้นถึง 849.696.70 บาท นั่นเอง

อัตราดอกเบี้ยคงที่กับลอยตัวควรเลือกอันไหนดี

หลังจากการผ่อน 3 ปีแรกแล้ว ตั้งแต่ปีที่ 4 ธนาคารจะปรับอัตราดอกเบี้ยใหม่ตามที่ข้อสัญญาสินเชื่อ ซึ่งมีทั้งแบบดอกเบี้ยคงที่ และดอกเบี้ยแบบลอยตัว กำหนดตามเงื่อนไขการขอสินเชื่อที่เราเลือกตั้งแต่แรก โดยจะเลือกแบบไหนนั้นสามารถพิจารณาในเบื้องต้นง่ายๆ จากแนวโน้มสภาวะเศรษฐกิจของประเทศ ว่ามีแนวโน้มที่จะอยู่ในช่วงขาชึ้นหรือซบเซาลงครับ เนื่องจากอัตราดอกเบี้ยมักมีการปรับขึ้นลงแบบแปรผันตามเศรษฐกิจดีหรือแย่

หากเป็นช่วงที่เศรษฐกิจขาขึ้น ควรเลือกเป็นอัตราดอกเบี้ยคงที่เพื่อป้องกันไม่ให้ดอกเบี้ยในสินเชื่อปรับขึ้นตามไปด้วย เราจะได้ไม่ต้องจ่ายดอกเบี้ยแพงขึ้นครับ

หากเป็นช่วงที่เศรษฐกิจขาลงซบเซา ก็จะมีการปรับอัตราดอกเบี้ยลดลง จึงควรเลือกเป็นอัตราดอกเบี้ยลอยตัวเพื่อที่เราจะได้จ่ายดอกเบี้ยถูกลงนั่นเอง

โดยดอกเบี้ยแบบลอยตัวจะมีการคิดดอกเบี้ยตามอัตราอ้างอิงจากธนาคารแห่งประเทศไทย

https://www.bot.or.th/App/THOR โดยส่วนใหญ่จะมีอัตราดอกเบี้ยที่ค่อนข้างสูง ประมาณ 5% - 7% ต่อปี ขึ้นอยู่กับแต่ละธนาคารครับ ซึ่งในบางแห่งยังมีการเพิ่มหรือลดให้อีกแล้วแต่เงื่อนไข อย่างเช่น MRR + 1.00 % หรือ MLR – 0.75% เป็นต้น ก็ช่วยให้ในบางปีเราอาจจะต้องถูกหักส่วนดอกเบี้ยจากยอดผ่อนชำระต่องวดที่แพงขึ้นหรือถูกลงครับ

แต่ในเมื่อตัวเราเองไม่อาจคาดการณ์แนวโน้มของสภาวะเศรษฐกิจในอนาคตว่าจะดีหรือแย่ และการผ่อนชำระสินเชื่อที่อยู่อาศัยจะผูกมัดสัญญาเกิน 10 ปีขึ้นไปด้วย จึงยากที่จะคาดเดาว่าเศษฐกิจจะส่งผลให้ดอกเบี้ยปรับไปในทิศทางไหนนั่นเอง ดังนั้นโดยส่วนมากผู้กู้สินเชื่อที่อยู่อาศัยจึงนิยมทำการยื่นขอรีไฟแนนซ์ (Refinance) ทุกๆ 3 ปี เพื่อให้ยังได้จ่ายดอกเบี้ยในอัตราโปรโมชั่นอยู่นั้นเองครับ

พอจะทราบกันแล้วใช่ไหมครับ ว่าตัวเลือกดอกเบี้ยสินเชื่อที่อยู่อาศัยแบบต่างๆ ที่แม้จะมีอัตราเฉลี่ยทั้ง 3 ปีเท่ากัน แต่ท้ายที่สุดแล้วจ่ายจริงไม่เท่ากัน และยิ่งดอกเบี้ยปีแรกถูกเราก็จะสามารถทบเงินต้นได้เร็วขึ้นและเหลือหนี้ให้คิดเป็นดอกเบี้ยได้น้อยลง และบ่อยครั้งที่ทางธนาคารจะไม่ค่อยอธิบายเราให้เข้าใจอย่างละเอียดครับ เพราะเป็นการรักษาผลประโยชน์ซึ่งสามารถเข้าใจได้ แต่เราก็สามารถลองคำนวณตามอย่างคร่าวเพื่อให้ทราบถึงจำนวนเงินที่เราอาจจะต้องจ่ายดอกเบี้ยไป ที่เราอาจเก็บออมไว้บริหารค่าใช้จ่ายในส่วนอื่นหรือนำมาทบหนี้ให้หมดเร็วขึ้น นับเป็นการรักษาผลประโยชน์ของเราเองได้เช่นกัน แล้วมาพบกับเรื่องราวข่าวสารคอนโดดีดีได้ใหม่ที่

CondoNewb นะครับ

วิธีเลือกดอกเบี้ยซื้อบ้าน ที่ธนาคารไม่ค่อยบอก

ในขั้นต้นเราจะเห็นว่าหลายๆ ธนาคารจะมีสินเชื่อกู้ซื้อบ้านหรือคอนโดช่วงโปรโมชั่น 3 ปีแรกที่จะคิดอัตราดอกเบี้ยต่ำแบบพิเศษซึ่งก็จะมีอัตราแตกต่างกันตามแพ็คเกจและนโยบายของแต่ละธนาคารครับ ก่อนที่ปีที่ 4 ถัดไปจนครบสัญญาจะคิดดอกเบี้ยเงินกู้แบบคงที่ หรือแบบลอยตัวขึ้นอยู่กับข้อสัญญาแต่ละธนาคารและตามอัตราอ้างอิงจากธนาคารแห่งประเทศไทย https://www.bot.or.th/App/THOR นั่นเอง

โพสนี้นี้นิวบ์จะมาพาเพื่อนๆ ผู้อ่านที่เตรียมจะเป็นผู้ซื้อมือใหม่มาร่วมเข้าใจอัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยแบบต่างๆ ที่ธนาคารมักมีให้เลือกหลากหลายแบบว่าแต่ละแบบนั้นอันไหนดีกว่ากันครับ ซึ่งโดยทั่วไปแล้วจะมีระยะของสัญญาการผ่อนจ่ายที่ยาวนานไม่ต่ำกว่า 10 ปี - 30 ปี โดยแพ็คเกจสินเชื่อกู้ซื้อที่อยู่อาศัยของแต่ละธนาคารจะมีระยะโปรโมชั่น 3 ปีแรก ที่เรียกเก็บดอกเบี้ยตามแต่ธนาคารจะกำหนดนั่นเอง

อัตราดอกเบี้ยเฉลี่ยเท่ากัน เหมือนกันจริงไหม

เรามาเริ่มกันที่ตัวอย่างพอเข้าใจง่ายกันครับ อย่างเงินกู้จำนวน 1,000,000 บาท ทำการผ่อนจ่ายตามงวดที่ขั้นต่ำที่งวดละ 7,000 บาท โดยมีรูปแบบดอกเบี้ย 3 ปีแรกทั้งหมด 3 ตัวอย่างให้เราเลือก คือ

ดอกเบี้ยแบบที่ 1 : อัตราดอกเบี้ยที่ 3.5 ทั้ง 3 ปีเท่ากัน

ดอกเบี้ยแบบที่ 2 : อัตราดอกเบี้ยที่ 2.5, 3.5 และ 4.5 ตามลำดับ และ

ดอกเบี้ยแบบที่ 3 : อัตราดอกเบี้ยที่ 0.5, 4.5 และ 5.5 ตามลำดับ

โดยที่ค่าเฉลี่ยอัตราดอกเบี้ยของทั้ง 3 ปี ในทั้ง 3 แบบจะอยู่ที่ 3.5 เท่ากัน แต่ทว่า จำนวนดอกเบี้ยเรียกเก็บจริงเมื่อนำมาคำนวณแล้วกลับพบว่า ยอดดอกเบี้ยทั้ง 3 ปี จำนวน 36 งวด ออกมาไม่เท่ากัน ดังตารางที่ 1 ที่นิวบ์ได้สรุปไว้ให้ในเบื้องต้นซึ่งพบว่า

แม้จะมีการผ่อนชำระทั้ง 36 งวดที่งวดละ 7,000 บาทเท่ากัน รวมเป็นเงินทั้งสิ้น 252,000 บาทถ้วน แต่

ดอกเบี้ยแบบที่ 1 : อัตราดอกเบี้ยที่ 3.5 ทั้ง 3 ปีเท่ากัน หักเป็นดอกเบี้ยสูงถึง 97,222.51 บาท

ดอกเบี้ยแบบที่ 2 : อัตราดอกเบี้ยที่ 2.5, 3.5 และ 4.5 หักเป็นดอกเบี้ยที่ 95,441.31 บาท และ

ดอกเบี้ยแบบที่ 3 : อัตราดอกเบี้ยที่ 0.5, 4.5 และ 5.5 หักเป็นดอกเบี้ยรวมเพียง 92,686.51 บาท

แม้จะมีส่วนต่างเพียงไม่กี่พันบาท แต่ก็นับว่าตัวเลือกดอกเบี้ยแบบที่ 3 คิดดอกเบี้ยปีแรกในอัตราต่ำกว่า ช่วยลดจำนวนเงินที่จะต้องชำระเป็นดอกเบี้ยลงไปได้มาก ซึ่งไม่บ่อยนักที่ธนาคารจะอธิบายให้เราเข้าใจถึงความแตกต่างของอัตราดอกเบี้ยแต่ละแบบเมื่อเราขอสินเชื่อในการกู้เงินมาซื้อบ้านหรือคอนโดนั่นเองครับ

ทำไมดอกเบี้ยปีแรกๆ ยิ่งน้อยกว่ายิ่งดีกว่า

จากตารางแรกเช่นกันหากเมื่อเราจ่ายดอกเบี้ยถูกกว่า แปลว่าในยอดผ่อนชำระเท่ากันเมื่อจ่ายเป็นดอกเบี้ยไปน้อย ก็เท่ากับว่าเราหักเป็นเงินต้นชำระหนี้ไปเยอะกว่า ก็จะส่งผลให้ยอดเงินต้นที่ค้างชำระลดลงเร็วกว่าและนำมาคิดดอกเบี้ยได้น้อยกว่าเดิมนั่นเอง ยิ่งเราชำระเงินต้นในปีแรกๆ ได้เยอะเท่าไหร่ ปีหลังๆ จะเหลือยอดหนี้ที่จะนำมาคำนวณดอกเบี้ยได้น้อยลงยิ่งขึ้น เนื่องจากการผ่อนชำระสินเชื่อที่อยู่อาศัยจะคิดแบบลดต้นลดดอกนั่นเองครับ

เรากลับมาดูการคำนวณจาก 3 ตัวอย่างเดิมกันครับ โดยจากตารางที่ 2 ซึ่งเทียบจำนวนผ่อนชำระในงวดแรกๆ กับงวดท้ายสุดในอัตราดอกเบี้ย 3 ปีแรกทั้ง 36 งวด จะเห็นว่า ตัวเลือกดอกเบี้ยที่ปีแรกมีอัตราต่ำสุด จะทให้หักดอกเบี้ยน้อยที่สุด ทำให้ทบหนี้เงินต้นได้เยอะที่สุดและเหลือมาใช้คำนวณดอกเบี้ยในงวดถัดๆ ไปน้อยที่สุด ช่วยให้เราหมดหนี้ได้เร็วขึ้นนั้นเองครับ

จากตารางเมื่อเปรียบเทียบกันให้ชัดเจนยิ่งขึ้นจะเห็นว่า แม้ยอดผ่อนชำระสุทธิ 3 ปีทั้งหมด 36 งวด ด้วยอัตราดอกเบี้ยทั้ง 3 แบบจะอยู่ที่ 252,000 บาทเท่ากัน แต่ตัวเลือกดอกเบี้ยแบบที่ 3 ซึ่งอัตราดอกเบี้ยปีแรกน้อยที่สุดที่ 0.5 ทำให้หักทบหนี้เงินต้นต่องวดได้เยอะกว่า และคงเหลือเงินยอดเงินต้นค้างชำระในงวดที่ 36 น้อยที่สุดเพียง 845,745.18 บาท เทียบกับดอกเบี้ยแบบแรกที่ 3.5 เท่ากันทั้ง 3 ปี ซึ่งเหลือเงินต้นถึง 849.696.70 บาท นั่นเอง

อัตราดอกเบี้ยคงที่กับลอยตัวควรเลือกอันไหนดี

หลังจากการผ่อน 3 ปีแรกแล้ว ตั้งแต่ปีที่ 4 ธนาคารจะปรับอัตราดอกเบี้ยใหม่ตามที่ข้อสัญญาสินเชื่อ ซึ่งมีทั้งแบบดอกเบี้ยคงที่ และดอกเบี้ยแบบลอยตัว กำหนดตามเงื่อนไขการขอสินเชื่อที่เราเลือกตั้งแต่แรก โดยจะเลือกแบบไหนนั้นสามารถพิจารณาในเบื้องต้นง่ายๆ จากแนวโน้มสภาวะเศรษฐกิจของประเทศ ว่ามีแนวโน้มที่จะอยู่ในช่วงขาชึ้นหรือซบเซาลงครับ เนื่องจากอัตราดอกเบี้ยมักมีการปรับขึ้นลงแบบแปรผันตามเศรษฐกิจดีหรือแย่

หากเป็นช่วงที่เศรษฐกิจขาขึ้น ควรเลือกเป็นอัตราดอกเบี้ยคงที่เพื่อป้องกันไม่ให้ดอกเบี้ยในสินเชื่อปรับขึ้นตามไปด้วย เราจะได้ไม่ต้องจ่ายดอกเบี้ยแพงขึ้นครับ

หากเป็นช่วงที่เศรษฐกิจขาลงซบเซา ก็จะมีการปรับอัตราดอกเบี้ยลดลง จึงควรเลือกเป็นอัตราดอกเบี้ยลอยตัวเพื่อที่เราจะได้จ่ายดอกเบี้ยถูกลงนั่นเอง

โดยดอกเบี้ยแบบลอยตัวจะมีการคิดดอกเบี้ยตามอัตราอ้างอิงจากธนาคารแห่งประเทศไทย https://www.bot.or.th/App/THOR โดยส่วนใหญ่จะมีอัตราดอกเบี้ยที่ค่อนข้างสูง ประมาณ 5% - 7% ต่อปี ขึ้นอยู่กับแต่ละธนาคารครับ ซึ่งในบางแห่งยังมีการเพิ่มหรือลดให้อีกแล้วแต่เงื่อนไข อย่างเช่น MRR + 1.00 % หรือ MLR – 0.75% เป็นต้น ก็ช่วยให้ในบางปีเราอาจจะต้องถูกหักส่วนดอกเบี้ยจากยอดผ่อนชำระต่องวดที่แพงขึ้นหรือถูกลงครับ

แต่ในเมื่อตัวเราเองไม่อาจคาดการณ์แนวโน้มของสภาวะเศรษฐกิจในอนาคตว่าจะดีหรือแย่ และการผ่อนชำระสินเชื่อที่อยู่อาศัยจะผูกมัดสัญญาเกิน 10 ปีขึ้นไปด้วย จึงยากที่จะคาดเดาว่าเศษฐกิจจะส่งผลให้ดอกเบี้ยปรับไปในทิศทางไหนนั่นเอง ดังนั้นโดยส่วนมากผู้กู้สินเชื่อที่อยู่อาศัยจึงนิยมทำการยื่นขอรีไฟแนนซ์ (Refinance) ทุกๆ 3 ปี เพื่อให้ยังได้จ่ายดอกเบี้ยในอัตราโปรโมชั่นอยู่นั้นเองครับ

พอจะทราบกันแล้วใช่ไหมครับ ว่าตัวเลือกดอกเบี้ยสินเชื่อที่อยู่อาศัยแบบต่างๆ ที่แม้จะมีอัตราเฉลี่ยทั้ง 3 ปีเท่ากัน แต่ท้ายที่สุดแล้วจ่ายจริงไม่เท่ากัน และยิ่งดอกเบี้ยปีแรกถูกเราก็จะสามารถทบเงินต้นได้เร็วขึ้นและเหลือหนี้ให้คิดเป็นดอกเบี้ยได้น้อยลง และบ่อยครั้งที่ทางธนาคารจะไม่ค่อยอธิบายเราให้เข้าใจอย่างละเอียดครับ เพราะเป็นการรักษาผลประโยชน์ซึ่งสามารถเข้าใจได้ แต่เราก็สามารถลองคำนวณตามอย่างคร่าวเพื่อให้ทราบถึงจำนวนเงินที่เราอาจจะต้องจ่ายดอกเบี้ยไป ที่เราอาจเก็บออมไว้บริหารค่าใช้จ่ายในส่วนอื่นหรือนำมาทบหนี้ให้หมดเร็วขึ้น นับเป็นการรักษาผลประโยชน์ของเราเองได้เช่นกัน แล้วมาพบกับเรื่องราวข่าวสารคอนโดดีดีได้ใหม่ที่ CondoNewb นะครับ