ในช่วงตั้งแต่ต้นปีที่ผ่านมา เราได้เห็นการโต้วาทะกรรม และการกดดันจากภาคเอกชน และภาครัฐฯ เพื่อให้เกิด “Action” บางอย่างต่อการดูแลค่าเงินบาทที่แข็งค่าขึ้นมาเกือบ 10% ภายใน 1 ปี

นักลงทุนหลายคนก็ปกป้องแบงก์ชาติว่า

เฮ้ยยยย!! มาตรการ QE เอย อัดฉีดเงินจากทั่วโลกเอย มันก็ไม่ใช่เรื่องแปลกหรือเปล่า ที่เม็ดเงินพวกนี้จะไหลเข้าประเทศตลาดเกิดใหม่?

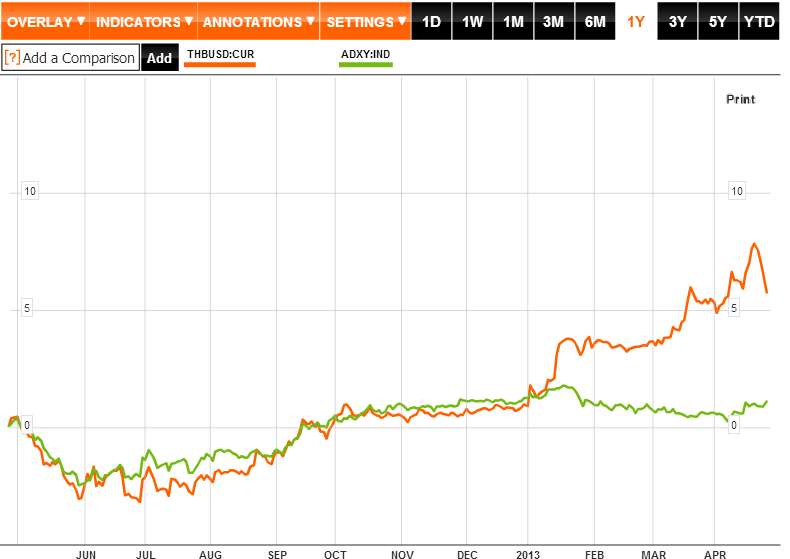

ตัวเลขในอดีตที่ผ่านมา ถ้ามองผ่านค่าเงินบาท ก็มีหลักฐานว่า นับตั้งแต่ย่างเข้าปี 2013 มา THB หรือไทยบาทเรา แข็งค่าเร็วกว่าภมิภาคค่อนข้างเยอะทีเดียว ทั้งๆที่ก่อนหน้านี้ เราก็เห็นทิศทางของไทยบาทแข็งค่าสอดคล้องกับ Asian Currency ตัวอื่นๆใน Basket จากรูปด้านล่างครับ

แล้วเงินที่ไหลเข้ามาในไทย ฝรั่งเขาเอาไปลงทุนในอะไรหว่า?

แล้วเงินที่ไหลเข้ามาในไทย ฝรั่งเขาเอาไปลงทุนในอะไรหว่า?

แหล่งทำเงินที่ Fund Flow จะวิ่งเข้ามานั้น วิ่งเข้ามาได้ 3 ทางนะครับ

1. ตลาดหุ้น

2. ตลาดตราสารหนี้

3. Foreign Direct Investment (FDI)

ถ้าไปดู 2 ข้อแรก จะพบสิ่งที่น่าสนใจก็คือ

ในอดีตก่อนเกิดวิกฤต Subprime นลท.ต่างชาติกิน Market Share ใน Daily Volume Trade อยู่เกินกว่า 30% แต่หลังจากนั้น สัดส่วนนี้ก็ลดลงเรื่อยๆ จนปัจจุบัน ตัวเลขในไตรมาส 1 ปีนี้ที่ตลาดหลักทรัพย์เปิดเผย เหลือเพียงแค่ 18% เท่านั้น

อ้าว แล้วมันหายไปไหน?

มันไปเพิ่มที่นักลงทุน 2 ประเภทครับ หนึ่งคือ นักลงทุนรายย่อย

สองคือ บริษัทหลักทรัพย์ หรือที่เราเรียกเขาว่าป๊อบเทรด ซึ่งสิ่งนี้แสดงให้เห็นว่า นักลงทุนต่างชาติลดบทบาทในการกุมทิศทาง SET Index ไปค่อนข้างเยอะ (แต่ก็ยังมีผลในเชิงจิตวิทยากับเราอยู่) และที่ดัชนีวิ่งในปลายปี 2012 จนถึงวันนี้ หลักๆมาจากเม็ดเงินในประเทศเรามากกว่า

แสดงว่า Fund Flow ไม่ได้ไหลเข้าตลาดหุ้น สรุปอย่างนั้นใช่มั้ย?

- ไหลเข้าครับ แต่ไม่ได้มีนัยสำคัญ ผมมองว่า เป็นการไหลเข้า ตาม Allocation ของเงินของเขามากกว่า ไม่ใช่เพราะว่าชอบตลาดไทยเหลือเกินอะไรแบบนั้น

งั้นเงินมันเข้ามาแล้วไปอยู่ไหน?

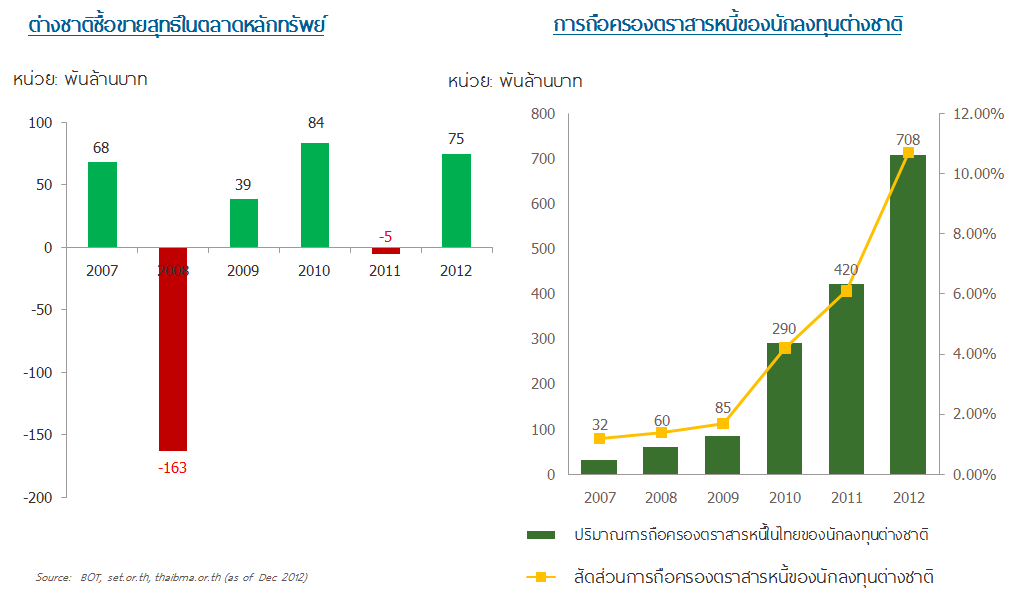

ต้องไปดูตลาดตราสารหนี้ ลองดูกราฟด้านล่างนะครับ

ตั้งแต่ปี 2010 เป็นต้นมา ต่างชาติชอบเหลือเกินไอ้ตราสารหนี้ไทยเนี่ย จนปี 2012 เข้าซื้อตราสารหนี้ไทยถึง 7 แสนล้านบาท โดยถือครองตราสารหนี้ไทยอยู่สูงถึง 11% (Market Share) ถ้าเทียบกับปี 2007 ที่ถือไม่ถึง 1% ด้วยซ้ำ เทียบกับตลาดหุ้น ฝรั่งมาซื้อสุทธิอยู่ 7.5 หมื่นล้านบาท จะเป็นว่า เงินหรั่งในหุ้น แค่ 10% ของตลาดตราสารหนี้นะ

เข้ามาเยอะขนาดนี้ ดอกเบี้ยของพันธบัตรในไทยมันสูงมากกว่าที่อื่นหรอ?

เข้ามาเยอะขนาดนี้ ดอกเบี้ยของพันธบัตรในไทยมันสูงมากกว่าที่อื่นหรอ?

ตอนนี้ พันธบัตร 10 ปีของไทยให้ผลตอบแทนอยู่ที่ 3.4% เทียบกับเพื่อนบ้านในเอเชียแล้ว ยังมีอีกหลายประเทศที่ให้ผลตอบแทนมากกว่าครับ ทั้งจีน อินโดนีเซีย ฟิลลิปปินส์ อินเดีย ฯลฯ แต่ความมีเสถียรภาพ และเทียบกับเงินเฟ้อแล้ว ต้องบอกว่า ประเทศอื่นๆสู้บ้านเราไม่ได้จริงๆ

อธิบายมาทั้งหมด จะบอกว่า มันสมเหตุสมผลแล้วหรอที่เงินไหลมาหาเรา?

มันมีเหตุผลอันเหมาะสมครับ แต่ในอนาคต หากเงินยังไหลเข้าแบบนี้ หลายฝ่ายมองว่า เป็นอันตรายมากกว่าเป็นผลดี

ไปดูภาพไกลๆกันหน่อย

Fund Flow นับจากปี 2552 เป็นต้นมา

ยอดซื้อพันธบัตรสุทธิของนักลงทุนต่างชาติสะสมในไทย 2.27 ล้านล้านบาท

ยอดสะสมในหุ้นผ่านตลาดหลักทรัพย์อีกกว่า 1.8 แสนล้านบาท

บวกกับเม็ดเงินลงทุนทางตรง (FDI) เข้ามาอีก 9.59 แสนล้านบาท

เมื่อไปดูตัวเลข Trade Balance ของเรา ตลอด 4 ปีที่ผ่านมา ตัวเลขการเกินดุลการค้า ปรับลดต่อเนื่อง จากปี 52 ที่เกินดุลอยู่ 1.12 ล้านล้านบาท (ส่งออก มากกว่า นำเข้า) มาเหลืออยู่แค่ 2.61 แสนล้านบาทในปี 55 และในปี 2556 นี้ หากบาทยังแข็งโป๊กต่อไป คาดการณ์ว่า จะเริ่มปรากฎให้เห็นสัญญาณการขาดดุลการค้าแน่นอน

อ่านกันมาตั้งนาน นี่ล่ะครับ เหตุผลที่ใครๆก็กดดันแบงก์ชาติกันจัง

แล้วแบงก์ชาติต้องทำตามเขาไหมอ่ะ?

แล้วแบงก์ชาติต้องทำตามเขาไหมอ่ะ?

BOT เป็นองค์กรอิสระ ไม่จำเป็นต้องฟังเสียงใครครับ หน้าที่ของเขาคือ ดูแลเสถียรภาพของเศรษฐกิจโดยรวมทั้งหมด การประชุม กนง. 2 ครั้งล่าสุดที่ผ่านมา แรงกดดันแบบนี้ แบงก์ชาติเจอมาตลอด แต่ผลที่ประชุม ก็ออกมาคงดอกเบี้ยทั้ง 2 ครั้ง บอกว่า ยังไม่เห็นสัญญาณเก็งกำไรแบบผิดปกติ

แต่มาวันนี้ดูจากค่าเงินบาทที่แข็งกว่าเพื่อนๆ ถึงแม้ยังบอกไม่ได้ว่าผิดปกติ แต่ก็จะมีผลกระทบต่อเศรษฐกิจแน่ๆ นี่จึงเป็นสาเหตุให้ นายกรัฐมนตรี รัฐมนตรีเศรษฐกิจ และหน่วยงานที่เกี่ยวข้องอย่าง ธนาคารแห่งประเทศไทย (BOT) กระทรวงการคลัง กระทรวงพาณิชย์ และ สำนักงานคณะกรรมการพัฒนาการเศรษฐกิจและสังคมแห่งชาติ(สศช.) หารือถึงสถานการณ์ค่าเงินบาทที่แข็งค่าอย่างต่อเนื่องและผลกระทบต่อการส่งออกเมื่อวานที่ผ่านมา

ซึ่ง Action ก็เกิดไปแล้วครับ แต่เกิดจากฝั่งกระทรวงการคลัง

วิธีก็คือ ก่อนหน้านี้ กระทรวงการคลัง ได้ออกพันธบัตรรัฐบาลในรูปแบบอิงอัตราเงินเฟ้อ (Inflation Linked Bond) โดยที่ผ่านมามีการระดมทุนไปแล้ว 40,000-50,000 ล้านบาท แต่หลังจากนี้ จะเปลี่ยนการกู้เงินเป็นการออกพันธบัตรออมทรัพย์ เพื่อขายประชาชนรายย่อยทั่วไปในประเทศแทน เพื่อลดสัดส่วนการขายให้ นลท.ต่างชาติลง และชะลอการการแข็งค่าเงินของเงินบาท

ถามผมว่า มันจะได้จริงไหม?

ถามผมว่า มันจะได้จริงไหม?

ดูจากตัวเลขก็ชัดเจนนี่ครับว่า ต่างชาติซื้อบอนด์เยอะกว่าหุ้น ดังนั้น ถ้าขายให้เขาน้อยลง เขาก็ซื้อน้อยลงแน่นอน

แต่... เขาก็ยังมีตลาดรองให้เทรดอยู่ดี นั้นก็เป็นสิ่งที่ต้องดูกันต่อไป

ดังนั้นในความเห็นของผม หลายฝ่าย น่าจะอยากเห็น “Action” จากแบงก์ชาติเช่นกัน เพื่อให้สอดรับและไปในแนวทางเดียวกันกับกระทรวงการคลัง

หลังจากนี้นะครับ เราคาดว่า แบงก์ชาติ จะเลือก 2 แนวทางคือ

1. ปรับลดดอกเบี้ย

2. ออกมาตรการต่างๆ เพื่อสกัดการไหลเข้า ซึ่งเป็นไปหลายแนวทางทั้งหนักและเบา

ประเด็นที่นักวิเคราะห์มองกันไว้คือ การลดดอกเบี้ย จะส่งผลให้ Earnings Yield Gap (Market Earning Yield – Bond Yield 1 Yr) กว้างขึ้น จูงใจให้เม็ดเงินไหลเข้าสินทรัพย์เสี่ยง หรือตลาดหุ้นมากขึ้น อันจะเป็นตัวเร่งสัญญาณฟองสบู่ในระยะกลาง แต่ระยะสั้น ตลาดหุ้นน่าจะชอบใจ

ส่วนเรื่องออกมาตรการสกัดนั้น น่าจะเห็นผลชัดเจนในการทำเงินบาทอ่อนค่า แต่ผลข้างเคียงก็คือความเสี่ยงที่ต่างชาติจะเทขายสินทรัพย์เสี่ยงต่างๆ และสร้างความปั่นปวนให้ตลาดทุน หากไม่ศึกษามาตรการอย่างดีพอ เราเห็นมาแล้วตอน Capital Control 30% ว่ามันบ้าขนาดไหน หวังว่าคงไม่ใช้อะไรแบบนั้นให้เห็นอีก ไม่งั้นผมงอนแบงก์ชาติจริงๆด้วย

มองหลายๆมุมแบบนี้ ส่วนตัวก็คิดว่า ประชุมครั้งหน้า โอกาสที่แบงก์ชาติจะลดดอกเบี้ย ตอนนี้มีมากกว่า 50% แล้ว และนักลงทุนก็มีมุมมองในมุมนี้เหมือนกัน เมื่อมองค่าเงินบาท ที่ดีดกลับจากจุดที่แข็งที่สุด 28.62 บาท/USD มาอยู่ที่ 29.24 บาท/USD เช้านี้ หรือ อ่อนค่าราวๆ 2% ภายในวันเดียว

ในเชิงกลุยทธ์ของพอร์ตการลงทุน ก็ขอสรุปดังนี้ คือ

หุ้น ยังคงเป็นสินทรัพย์ที่มีโอกาสให้ผลตอบแทนที่ดีที่สุดในปีนี้ บวกกับมาตรการ หรือ Action หลายๆอย่างในอนาคต จะยังสนับสนุนและเป็นผลบวกต่อตลาดหุ้นในระยะสั้นต่อไป

ตราสารหนี้ระยะยาว

ตราสารหนี้ระยะยาว ยังมี Upside เหลือจากโอกาสที่ BOT จะลดดอกเบี้ยในการประชุมครั้งหน้า แต่ว่าเหลือไม่มาก จะเก็งกำไรอะไรระยะสั้น ไม่ควรทำ

ตราสารหนี้ระยะสั้น และ Money Market เตรียมตัวเห็นผลผลตอบแทนลดลงมาอีกอย่างน้อย 0.25%

สุดท้าย อะไรๆก็ไม่แน่นอนครับ บางที แค่ทุกคนมองว่าจะเกิดอะไรในอนาคต (แต่ยังไม่เกิด) แล้วหรั่งก็แห่ขายตราสารหนี้ลดพอร์ต ขนเงินกลับ แล้วทำให้บาทอ่อน บางที... แบงก์ชาติ อาจไม่ต้องทำอะไรเลยก็ได้ และนั้น คือ สุดยอดกลยุทธ์ ใช้สงครามจิตวิทยาสู้ เพราะดูจากที่ผู้ว่าฯแบงก์ชาติสัมภาษณ์ที่ผ่านมา ดูแกมองว่า ดอกเบี้ยตอนนี้เหมาะสมแล้ว ไม่อยากทำอะไร

---------------------------

โชคดีในการลงทุนครับ

$$... เหตุผลที่รัฐฯกดดันแบงก์ชาติ และแบงก์ชาติกดดันตัวเอง ...$$

นักลงทุนหลายคนก็ปกป้องแบงก์ชาติว่า

เฮ้ยยยย!! มาตรการ QE เอย อัดฉีดเงินจากทั่วโลกเอย มันก็ไม่ใช่เรื่องแปลกหรือเปล่า ที่เม็ดเงินพวกนี้จะไหลเข้าประเทศตลาดเกิดใหม่?

ตัวเลขในอดีตที่ผ่านมา ถ้ามองผ่านค่าเงินบาท ก็มีหลักฐานว่า นับตั้งแต่ย่างเข้าปี 2013 มา THB หรือไทยบาทเรา แข็งค่าเร็วกว่าภมิภาคค่อนข้างเยอะทีเดียว ทั้งๆที่ก่อนหน้านี้ เราก็เห็นทิศทางของไทยบาทแข็งค่าสอดคล้องกับ Asian Currency ตัวอื่นๆใน Basket จากรูปด้านล่างครับ

แล้วเงินที่ไหลเข้ามาในไทย ฝรั่งเขาเอาไปลงทุนในอะไรหว่า?

แหล่งทำเงินที่ Fund Flow จะวิ่งเข้ามานั้น วิ่งเข้ามาได้ 3 ทางนะครับ

1. ตลาดหุ้น

2. ตลาดตราสารหนี้

3. Foreign Direct Investment (FDI)

ถ้าไปดู 2 ข้อแรก จะพบสิ่งที่น่าสนใจก็คือ

ในอดีตก่อนเกิดวิกฤต Subprime นลท.ต่างชาติกิน Market Share ใน Daily Volume Trade อยู่เกินกว่า 30% แต่หลังจากนั้น สัดส่วนนี้ก็ลดลงเรื่อยๆ จนปัจจุบัน ตัวเลขในไตรมาส 1 ปีนี้ที่ตลาดหลักทรัพย์เปิดเผย เหลือเพียงแค่ 18% เท่านั้น

อ้าว แล้วมันหายไปไหน?

มันไปเพิ่มที่นักลงทุน 2 ประเภทครับ หนึ่งคือ นักลงทุนรายย่อย

แสดงว่า Fund Flow ไม่ได้ไหลเข้าตลาดหุ้น สรุปอย่างนั้นใช่มั้ย?

- ไหลเข้าครับ แต่ไม่ได้มีนัยสำคัญ ผมมองว่า เป็นการไหลเข้า ตาม Allocation ของเงินของเขามากกว่า ไม่ใช่เพราะว่าชอบตลาดไทยเหลือเกินอะไรแบบนั้น

งั้นเงินมันเข้ามาแล้วไปอยู่ไหน?

ต้องไปดูตลาดตราสารหนี้ ลองดูกราฟด้านล่างนะครับ

ตั้งแต่ปี 2010 เป็นต้นมา ต่างชาติชอบเหลือเกินไอ้ตราสารหนี้ไทยเนี่ย จนปี 2012 เข้าซื้อตราสารหนี้ไทยถึง 7 แสนล้านบาท โดยถือครองตราสารหนี้ไทยอยู่สูงถึง 11% (Market Share) ถ้าเทียบกับปี 2007 ที่ถือไม่ถึง 1% ด้วยซ้ำ เทียบกับตลาดหุ้น ฝรั่งมาซื้อสุทธิอยู่ 7.5 หมื่นล้านบาท จะเป็นว่า เงินหรั่งในหุ้น แค่ 10% ของตลาดตราสารหนี้นะ

เข้ามาเยอะขนาดนี้ ดอกเบี้ยของพันธบัตรในไทยมันสูงมากกว่าที่อื่นหรอ?

ตอนนี้ พันธบัตร 10 ปีของไทยให้ผลตอบแทนอยู่ที่ 3.4% เทียบกับเพื่อนบ้านในเอเชียแล้ว ยังมีอีกหลายประเทศที่ให้ผลตอบแทนมากกว่าครับ ทั้งจีน อินโดนีเซีย ฟิลลิปปินส์ อินเดีย ฯลฯ แต่ความมีเสถียรภาพ และเทียบกับเงินเฟ้อแล้ว ต้องบอกว่า ประเทศอื่นๆสู้บ้านเราไม่ได้จริงๆ

อธิบายมาทั้งหมด จะบอกว่า มันสมเหตุสมผลแล้วหรอที่เงินไหลมาหาเรา?

มันมีเหตุผลอันเหมาะสมครับ แต่ในอนาคต หากเงินยังไหลเข้าแบบนี้ หลายฝ่ายมองว่า เป็นอันตรายมากกว่าเป็นผลดี

ไปดูภาพไกลๆกันหน่อย

Fund Flow นับจากปี 2552 เป็นต้นมา

ยอดซื้อพันธบัตรสุทธิของนักลงทุนต่างชาติสะสมในไทย 2.27 ล้านล้านบาท

ยอดสะสมในหุ้นผ่านตลาดหลักทรัพย์อีกกว่า 1.8 แสนล้านบาท

บวกกับเม็ดเงินลงทุนทางตรง (FDI) เข้ามาอีก 9.59 แสนล้านบาท

เมื่อไปดูตัวเลข Trade Balance ของเรา ตลอด 4 ปีที่ผ่านมา ตัวเลขการเกินดุลการค้า ปรับลดต่อเนื่อง จากปี 52 ที่เกินดุลอยู่ 1.12 ล้านล้านบาท (ส่งออก มากกว่า นำเข้า) มาเหลืออยู่แค่ 2.61 แสนล้านบาทในปี 55 และในปี 2556 นี้ หากบาทยังแข็งโป๊กต่อไป คาดการณ์ว่า จะเริ่มปรากฎให้เห็นสัญญาณการขาดดุลการค้าแน่นอน

อ่านกันมาตั้งนาน นี่ล่ะครับ เหตุผลที่ใครๆก็กดดันแบงก์ชาติกันจัง

แล้วแบงก์ชาติต้องทำตามเขาไหมอ่ะ?

BOT เป็นองค์กรอิสระ ไม่จำเป็นต้องฟังเสียงใครครับ หน้าที่ของเขาคือ ดูแลเสถียรภาพของเศรษฐกิจโดยรวมทั้งหมด การประชุม กนง. 2 ครั้งล่าสุดที่ผ่านมา แรงกดดันแบบนี้ แบงก์ชาติเจอมาตลอด แต่ผลที่ประชุม ก็ออกมาคงดอกเบี้ยทั้ง 2 ครั้ง บอกว่า ยังไม่เห็นสัญญาณเก็งกำไรแบบผิดปกติ

แต่มาวันนี้ดูจากค่าเงินบาทที่แข็งกว่าเพื่อนๆ ถึงแม้ยังบอกไม่ได้ว่าผิดปกติ แต่ก็จะมีผลกระทบต่อเศรษฐกิจแน่ๆ นี่จึงเป็นสาเหตุให้ นายกรัฐมนตรี รัฐมนตรีเศรษฐกิจ และหน่วยงานที่เกี่ยวข้องอย่าง ธนาคารแห่งประเทศไทย (BOT) กระทรวงการคลัง กระทรวงพาณิชย์ และ สำนักงานคณะกรรมการพัฒนาการเศรษฐกิจและสังคมแห่งชาติ(สศช.) หารือถึงสถานการณ์ค่าเงินบาทที่แข็งค่าอย่างต่อเนื่องและผลกระทบต่อการส่งออกเมื่อวานที่ผ่านมา

ซึ่ง Action ก็เกิดไปแล้วครับ แต่เกิดจากฝั่งกระทรวงการคลัง

วิธีก็คือ ก่อนหน้านี้ กระทรวงการคลัง ได้ออกพันธบัตรรัฐบาลในรูปแบบอิงอัตราเงินเฟ้อ (Inflation Linked Bond) โดยที่ผ่านมามีการระดมทุนไปแล้ว 40,000-50,000 ล้านบาท แต่หลังจากนี้ จะเปลี่ยนการกู้เงินเป็นการออกพันธบัตรออมทรัพย์ เพื่อขายประชาชนรายย่อยทั่วไปในประเทศแทน เพื่อลดสัดส่วนการขายให้ นลท.ต่างชาติลง และชะลอการการแข็งค่าเงินของเงินบาท

ถามผมว่า มันจะได้จริงไหม?

ดูจากตัวเลขก็ชัดเจนนี่ครับว่า ต่างชาติซื้อบอนด์เยอะกว่าหุ้น ดังนั้น ถ้าขายให้เขาน้อยลง เขาก็ซื้อน้อยลงแน่นอน

แต่... เขาก็ยังมีตลาดรองให้เทรดอยู่ดี นั้นก็เป็นสิ่งที่ต้องดูกันต่อไป

ดังนั้นในความเห็นของผม หลายฝ่าย น่าจะอยากเห็น “Action” จากแบงก์ชาติเช่นกัน เพื่อให้สอดรับและไปในแนวทางเดียวกันกับกระทรวงการคลัง

หลังจากนี้นะครับ เราคาดว่า แบงก์ชาติ จะเลือก 2 แนวทางคือ

1. ปรับลดดอกเบี้ย

2. ออกมาตรการต่างๆ เพื่อสกัดการไหลเข้า ซึ่งเป็นไปหลายแนวทางทั้งหนักและเบา

ประเด็นที่นักวิเคราะห์มองกันไว้คือ การลดดอกเบี้ย จะส่งผลให้ Earnings Yield Gap (Market Earning Yield – Bond Yield 1 Yr) กว้างขึ้น จูงใจให้เม็ดเงินไหลเข้าสินทรัพย์เสี่ยง หรือตลาดหุ้นมากขึ้น อันจะเป็นตัวเร่งสัญญาณฟองสบู่ในระยะกลาง แต่ระยะสั้น ตลาดหุ้นน่าจะชอบใจ

ส่วนเรื่องออกมาตรการสกัดนั้น น่าจะเห็นผลชัดเจนในการทำเงินบาทอ่อนค่า แต่ผลข้างเคียงก็คือความเสี่ยงที่ต่างชาติจะเทขายสินทรัพย์เสี่ยงต่างๆ และสร้างความปั่นปวนให้ตลาดทุน หากไม่ศึกษามาตรการอย่างดีพอ เราเห็นมาแล้วตอน Capital Control 30% ว่ามันบ้าขนาดไหน หวังว่าคงไม่ใช้อะไรแบบนั้นให้เห็นอีก ไม่งั้นผมงอนแบงก์ชาติจริงๆด้วย

มองหลายๆมุมแบบนี้ ส่วนตัวก็คิดว่า ประชุมครั้งหน้า โอกาสที่แบงก์ชาติจะลดดอกเบี้ย ตอนนี้มีมากกว่า 50% แล้ว และนักลงทุนก็มีมุมมองในมุมนี้เหมือนกัน เมื่อมองค่าเงินบาท ที่ดีดกลับจากจุดที่แข็งที่สุด 28.62 บาท/USD มาอยู่ที่ 29.24 บาท/USD เช้านี้ หรือ อ่อนค่าราวๆ 2% ภายในวันเดียว

ในเชิงกลุยทธ์ของพอร์ตการลงทุน ก็ขอสรุปดังนี้ คือ

หุ้น ยังคงเป็นสินทรัพย์ที่มีโอกาสให้ผลตอบแทนที่ดีที่สุดในปีนี้ บวกกับมาตรการ หรือ Action หลายๆอย่างในอนาคต จะยังสนับสนุนและเป็นผลบวกต่อตลาดหุ้นในระยะสั้นต่อไป

ตราสารหนี้ระยะยาว ยังมี Upside เหลือจากโอกาสที่ BOT จะลดดอกเบี้ยในการประชุมครั้งหน้า แต่ว่าเหลือไม่มาก จะเก็งกำไรอะไรระยะสั้น ไม่ควรทำ

ตราสารหนี้ระยะสั้น และ Money Market เตรียมตัวเห็นผลผลตอบแทนลดลงมาอีกอย่างน้อย 0.25%

สุดท้าย อะไรๆก็ไม่แน่นอนครับ บางที แค่ทุกคนมองว่าจะเกิดอะไรในอนาคต (แต่ยังไม่เกิด) แล้วหรั่งก็แห่ขายตราสารหนี้ลดพอร์ต ขนเงินกลับ แล้วทำให้บาทอ่อน บางที... แบงก์ชาติ อาจไม่ต้องทำอะไรเลยก็ได้ และนั้น คือ สุดยอดกลยุทธ์ ใช้สงครามจิตวิทยาสู้ เพราะดูจากที่ผู้ว่าฯแบงก์ชาติสัมภาษณ์ที่ผ่านมา ดูแกมองว่า ดอกเบี้ยตอนนี้เหมาะสมแล้ว ไม่อยากทำอะไร

---------------------------

โชคดีในการลงทุนครับ