แบงก์ชาติเดินหน้าแนวทางการให้สินเชื่ออย่างรับผิดชอบและเป็นธรรมเริ่มตั้งแต่ต้นปี 2567 ทยอยบังคับใช้ “ห้ามคิดดอกเบี้ยบนดอกเบี้ย”ใช้เมื่อ 1กรกฎาคมที่ผ่านมา คุมโฆษณาต้อง “ไม่กระตุ้นให้ก่อหนี้เกินควร” กำหนดให้ผู้ให้บริการต้องแสดงคำเตือน “กู้เท่าที่จำเป็นและชำระคืนไหว”ในโฆษณาของสินเชื่อรายย่อยทุกประเภท ผู้บริโภคขานรับเป็นเรื่องดี ชี้งานนี้กระทบรายได้สถาบันการเงินบ้างแต่เจ้าหนี้-ลูกหนี้ต้องเดินไปด้วยกัน

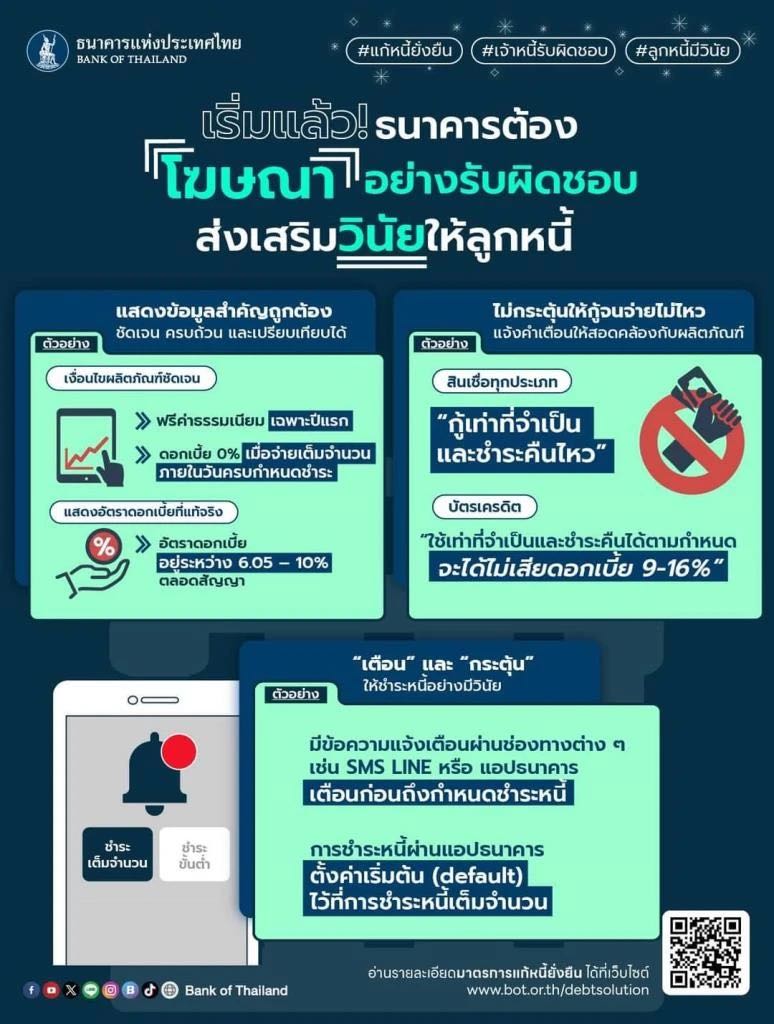

จากกราฟิกของบน Facebook ธนาคารแห่งประเทศไทย เมื่อ 9 กรกฎาคม 2567 พร้อมข้อความ เริ่มแล้ว!! ธนาคารต้องโฆษณาอย่างรับผิดชอบ ส่งเสริมวินัยให้ลูกหนี้ ธนาคารยุคใหม่เขาทำแบบนี้

1.โฆษณาอย่างรับผิดชอบ แสดงข้อมูลสำคัญถูกต้อง ชัดเจน ครบถ้วน และเปรียบเทียบได้

2.ไม่กระตุ้นให้ลูกหนี้กู้เกินตัวจนจ่ายไม่ไหว

3.เตือนและกระตุ้นลูกหนี้ ให้ชำระหนี้อย่างมีวินัย

#แก้หนี้ยั่งยืน #เจ้าหนี้รับผิดชอบ #ลูกหนี้มีวินัย #responsiblelending #แบงก์ชาติ #แก้หนี้กับแบงก์ชาติ

นั่นคือเนื้อหาส่วนหนึ่งตามประกาศธนาคารแห่งประเทศไทย เรื่อง การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) เพื่อเสริมสร้างบทบาทของผู้ให้บริการในการรับผิดชอบลูกค้าตลอดวงจรหนี้อย่างเหมาะสม ครอบคลุมช่วงเวลาตั้งแต่ก่อนหรือกำลังจะเป็นหนี้ ระหว่างเป็นหนี้ มีผลบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2567 เป็นต้นไป และมีบางรายการที่ทยอยบังคับใช้เรื่อยมา

ตัวอย่าง-บอกไม่หมด

ข้อกำหนดตามแนวทางการให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม มีแนวทางเพื่อให้ผู้ใช้บริการหรือลูกหนี้ได้ข้อมูลสำคัญครบถ้วน ถูกต้อง และเปรียบเทียบได้ อย่างเช่น

เงื่อนไขผลิตภัณฑ์ชัดเจน จากเดิม : “ดอกเบี้ย 0%” สิ่งที่จะเห็น : “ดอกเบี้ย 0% เมื่อจ่ายเต็มจำนวนภายในวันครบกำหนดชำระ”

รู้อัตราดอกเบี้ยที่แท้จริง (Effective Interest Rate: EIR) ทั้งต่ำสุดและสูงสุด จากเดิม : "อัตราดอกเบี้ยต่ำสุด MLR-1%” สิ่งที่จะเห็น : “อัตราดอกเบี้ยอยู่ระหว่าง 6.05% - 10% ตลอดสัญญา”

รู้วิธีการคิดค่างวด เช่น เงินต้น ภาระดอกเบี้ยทั้งสัญญา และระยะเวลาผ่อนชำระ จากเดิม : "ผ่อนหมื่นละ 10 บาทต่อวัน” สิ่งที่จะเห็น : “ผ่อนหมื่นละ 10 บาทต่อวัน” พร้อมยกตัวอย่างการคำนวณ: กู้ 10,000 บาท ดอกเบี้ย 25% ต่อปี ผ่อนเป็นงวด นาน 5 ปี ดอกเบี้ยรวม 7,200 บาท ค่างวด 300 บาทต่อเดือน (=10 บาทต่อวัน)

ได้รับแจ้งเตือนจ่ายชำระหนี้ เดิม : ไม่มี สิ่งที่จะเห็น : มีข้อความแจ้งเตือนก่อนถึงกำหนดจ่ายหนี้ (สำหรับลูกหนี้ที่มีความเสี่ยง) และแจ้งเตือนเมื่อมีภาระค่างวด/ดอกเบี้ยเพิ่มขึ้นจากงวดก่อนหน้า ผ่านช่องทางต่าง ๆ เช่น SMS Mobile app.

ได้รับแจ้งเตือนภาระหนี้ที่เพิ่มขึ้นจากการจ่ายขั้นต่ำ จากเดิม : Mobile app. ตั้งค่าเริ่มต้น (default) ไว้ที่การชำระขั้นต่ำ สิ่งที่จะเห็น : Mobile app. ตั้งค่าเริ่มต้น (default) ไว้ที่การชำระเต็มจำนวน และแสดงคำเตือนถึงภาระหนี้ที่เพิ่มขึ้น หากลูกหนี้เลือกชำระขั้นต่ำ/ไม่เต็มจำนวน

นอกจากนี้ในเรื่องของการโฆษณาต้องไม่กระตุ้นให้กู้จนจ่ายไม่ไหว แจ้งคำเตือนให้สอดคล้องกับผลิตภัณฑ์ ตัวอย่างเช่น สินเชื่อทุกประเภท กู้เท่าที่จำเป็นและชำระคืนไหว บัตรเครดิต ใช้เท่าที่จำเป็นและชำระคืนได้ตามกำหนด จะได้ไม่เสียดอกเบี้ย 9-16%

ห้ามคิดดอกเบี้ยบนดอกเบี้ย

ที่ผ่านมาธนาคารแห่งประเทศไทยได้ออกมาตรการช่วยเหลือลูกหนี้มาอย่างต่อเนื่อง ตั้งแต่ช่วงสถานการณ์การแพร่ระบาดของ Covid-19 ด้วยมาตรการแก้หนี้ยั่งยืน เพื่อช่วยเหลือลูกหนี้กลุ่มเปราะบางต่อเนื่อง ผ่านทั้งมาตรการเดิมและเพิ่มเติมมาตรการใหม่ ให้ครอบคลุมไปถึงการแก้หนี้เรื้อรัง และการคิดค่าธรรมเนียมและดอกเบี้ยที่เป็นธรรมยิ่งขึ้น

หนึ่งในนั้นคือ ไม่คิดดอกเบี้ยบนดอกเบี้ย สำหรับสินเชื่อรายย่อยทุกประเภท รวมถึงสินเชื่อ OD (บัญชีเดินสะพัดของสินเชื่อวงเงินกู้เบิกเกินบัญชี : Overdraft) มีผลบังคับใช้ ตั้งแต่ 1 กรกฎาคม 2567

“ผู้ให้บริการต้องไม่นำดอกเบี้ย ค่าบริการ เบี้ยปรับ และค่าใช้จ่ายตามที่ผู้ให้บริการได้จ่ายไปจริงและพอสมควรแก่เหตุมารวมกับจำนวนหนี้ที่ค้างชำระเพื่อคิดดอกเบี้ย และเบี้ยปรับอีก สำหรับผลิตภัณฑ์สินเชื่อรายย่อยทุกประเภท รวมถึงบัญชีเดินสะพัดของสินเชื่อวงเงินกู้เบิกเกินบัญชี (overdraft) ด้วย เนื่องจากการคิดอัตราดอกเบี้ยแบบทบต้นมีความซับซ้อนและอาจเป็นการซ้ำเติมลูกหนี้ ในกรณีที่ลูกหนี้ไม่สามารถจ่ายชำระหนี้ได้”

ทั้งนี้ธนาคารแห่งประเทศไทย มุ่งหวังให้ประชาชนมีความเป็นอยู่ที่ดี ลูกหนี้เป็นหนี้เท่าที่จำเป็นและชำระคืนไหว เพื่อป้องกันไม่ให้เกิดภาระหนี้เกินตัวและไม่สร้างความยากลำบากในการใช้ชีวิตจากภาระหนี้ใหม่ที่จะเกิดขึ้น

คุมถึงโฆษณา

แหล่งข่าวจากฝั่งผู้บริโภคกล่าวว่า ประกาศของแบงก์ชาติครั้งนี้เพื่อสร้างความชัดเจนข้อมูลทางการเงินให้กับผู้บริโภคหรือลูกหนี้ ให้ทราบอย่างชัดเจนว่ารายละเอียดเป็นอย่างไร และต้องการให้ผู้บริโภคก่อหนี้ไม่เกินตัว ซึ่งก็ต้องเตือนกันทั้งฝ่ายให้กู้คือสถาบันการเงินและฝ่ายผู้กู้หรือลุกหนี้ด้วย

โดยโฆษณาต้อง “ไม่กระตุ้นให้ก่อหนี้เกินควร” พร้อมกำหนดให้ผู้ให้บริการต้องแสดงคำเตือน “กู้เท่าที่จำเป็นและชำระคืนไหว” ในโฆษณาของสินเชื่อรายย่อยทุกประเภท เพื่อกระตุกพฤติกรรมให้มีการก่อหนี้อย่างเหมาะสม

ส่วนผลิตภัณฑ์บัตรเครดิต ให้แสดงคำเตือนว่า “ใช้เท่าที่จำเป็นและชำระคืนได้เต็มจำนวนตามกำหนด จะได้ไม่เสียดอกเบี้ย (แสดงช่วงระหว่างอัตราดอกเบี้ยต่ำสุดและอัตราดอกเบี้ยสูงสุดของอัตราดอกเบี้ยที่แท้จริง)”

ผลิตภัณฑ์สินเชื่อส่วนบุคคลภายใต้การกำกับ ที่โฆษณาให้ผ่อนชาระที่อัตราดอกเบี้ยร้อยละ 0 ของยอดใช้จ่ายจนกว่าจะชำระเสร็จสิ้น เช่น ผ่อนชำระสินค้าที่อัตราดอกเบี้ยร้อยละ 0 นาน 24 เดือน ให้แสดงคำเตือนว่า “กู้เท่าที่จาเป็นและชาระคืนได้ตามกาหนด จะได้ไม่เสียดอกเบี้ย (แสดงช่วงระหว่างอัตราดอกเบี้ยต่าสุดและอัตราดอกเบี้ยสูงสุดของอัตราดอกเบี้ยที่แท้จริง)”

เงินฝากต้องรู้ทัน

แหล่งข่าวกล่าวเพิ่มเติมว่า รอบนี้แบงก์ชาติคุมเข้มค่อนข้างมาก ลงไปในรายละเอียดปลีกย่อยของเงื่อนไข จนกระทั่งถึงเรื่องโฆษณา เพื่อต้องการแก้ไขหนี้ให้กับลูกหนี้อย่างยั่งยืน แน่นอนว่าเป็นเรื่องที่ดีกับฝั่งลูกหนี้ แต่ฝั่งเจ้าหนี้อาจหาลูกค้าหรือลูกหนี้ได้น้อยลงอาจกระทบต่อผลประกอบการอยู่บ้าง แต่ทั้งเจ้าหนี้และลูกหนี้ก็ต้องเดินหน้าไปด้วยกัน

ที่จริงในโลกการเงินเอาเฉพาะแค่ผู้ใช้บริการในประเทศเรา มีรายละเอียดหลาย ๆ เรื่องที่คนทั่วไปยังไม่เข้าใจทั้งฝั่งเงินกู้และเงินฝาก การที่แบงก์ชาติออกหลักเกณฑ์เพื่อสร้างความชัดเจนให้กับผู้ใช้บริการถือเป็นเรื่องที่ดี เพราะบางเงื่อนไขคนที่ไม่เข้าใจหรือคนที่ไม่รู้เรื่องการเงินมากนักอาจเข้าใจผิดได้

ต้องยอมรับความจริงว่าเรื่องการเงินไม่ง่าย น้อยคนที่จะพอเข้าใจศัพท์หรือความหมายทางการเงิน ก่อนหน้านี้สถาบันการเงินหลายแห่งออกโปรโมชั่นเงินฝากดอกเบี้ยสูงออกมา ให้ดอกเบี้ยแบบขั้นบันได แบงก์ชาติก็กำหนดให้สถาบันการเงินต้องแจ้งดอกเบี้ยเฉลี่ยด้วย

อย่างกรณีธนาคารออมสิน ออกเงินฝากเผื่อเรียกพิเศษ 9 เดือน ภาษี ฝากเริ่มต้นเพียง 1 หมื่นบาท เปิดรับฝาก 1-31 กรกฎาคม 2567 เทียบเท่าเงินฝากประจำ 2.00% ต่อปี อัตราดอกเบี้ย 1.70% ต่อปี ดอกเบี้ยรับเต็มไม่เสียภาษี

ตัวเลข 2% ปรับให้ตัวโตและเด่นกว่า 1.7% ถือว่าเป็นเรื่องการตลาดและประชาสัมพันธ์ เพียงแต่ผู้ต้องการฝากเงินต้องรับทราบว่าท่านจะได้รับดอกเบี้ย 1.7% เพราะเป็นเงินฝากเผื่อเรียกไม่เสียภาษี และการคำนวณดอกเบี้ยก็คิดเพียงแค่ 9 เดือนเท่านั้น

นอกจากนี้ยังมีเงินฝากบางธนาคารที่ให้ดอกเบี้ยสูงเฉพาะวงเงินที่กำหนด ตรงนี้ผู้ต้องการฝากต้องศึกษาให้ดีก่อน เช่น ให้ดอกเบี้ยฝาก 1.8% ในรายละเอียดอาจให้เฉพาะกับวงเงินฝากที่ 1-5 ล้านบาทเท่านั้น เงินฝากที่ต่ำหรือสูงกว่าดอกเบี้ยก็จะน้อยกว่านี้ และต้องตรวจสอบด้วยว่าดอกเบี้ย 1.8% นั้นเสียภาษีอีกหรือไม่

ต้องดูรายละเอียดอื่น ๆ ในสัญญาด้วยว่ามีเงื่อนไขเพิ่มเติมหรือไม่ เช่น ถ้าไม่สามารถปฏิบัติตามเงื่อนไขได้จะมีค่าปรับตามมาหรือไม่

คุม“ไม่ก่อหนี้เกินตัว”

ในฝั่งเงินฝากไม่ค่อยซับซ้อนมากนัก แต่ในฝั่งเงินกู้จะมีความซับซ้อนมากกว่า ตรงนี้ผู้ใช้บริการ(ลูกหนี้)ต้องศึกษาให้ดี อย่างที่แบงก์ชาติออกข้อปฏิบัติมาให้สถาบันการเงินสร้างความชัดเจนให้กับผู้ใช้บริการถือเป็นเรื่องดีมาก

เอาง่าย ๆ ตัวดอกเบี้ยเงินกู้ก็มีทั้ง MRR, MLR และ MOR ดอกเบี้ยก็ไม่เท่ากัน อย่างคนกู้ซื้อบ้านอาจเห็นข้อเสนอดอกเบี้ย MRR-1 ตลอดอายุสัญญา ผู้กู้พึงทราบว่า MRR เป็นดอกเบี้ยที่ขึ้นลงได้ตามประกาศของธนาคาร วิธีดอกเบี้ยเป็นแบบลดต้นลดดอก

สินเชื่อบางรายการกำหนดเป็นดอกเบี้ยแบบขั้นบันไดก็มี หรือถ้าเป็นสินเชื่อบุคคลหรือเงินกู้ไฟแนนซ์รถมักเป็นแบบดอกเบี้ยคงที่ วิธีคิดดอกเบี้ยย่อมต่างจากแบบลดต้นลดดอก ทั้งนี้ขึ้นอยู่กับสถาบันการเงินว่าจะปล่อยกู้คิดดอกเบี้ยแบบใด

แบงก์ชาติคุมไปถึงเรื่องโฆษณาต้อง “ไม่กระตุ้นให้ก่อหนี้เกินควร” รวมถึงกระบวนการทางการตลาด พร้อมกำหนดให้แสดงคำเตือน “กู้เท่าที่จำเป็นและชำระคืนไหว” ในโฆษณาของสินเชื่อรายย่อยทุกประเภท บัตรเครดิตและสินเชื่อบุคคลก็ต้องเตือนผู้บริโภคเช่นกัน

ร่วมกันแก้หนี้ยั่งยืน

เชื่อว่าคนไทยส่วนใหญ่มีความรู้ความเข้าใจเรื่องการเงินจำกัด คำอธิบายจากเจ้าหน้าที่สถาบันการเงินอาจมีความโน้มเอียงไปในทางที่เอื้อให้ลูกค้าใช้บริการ แต่การให้ข้อมูลที่ตรง ๆ ชัดเจนจากบุคคลที่มีความรู้และเป็นกลางเป็นเรื่องที่หาได้ยาก อีกประการหนึ่งเรื่องการเงินมักมีการคำนวณเข้ามาเกี่ยวข้อง อาจทำให้ลูกค้าหรือผู้ใช้บริการเข้าใจได้ยากก็เป็นอีกหนึ่งปัญหา

ต้องยอมรับความจริงว่า ปัญหาเรื่องหนี้ที่เกิดขึ้นส่วนใหญ่มาจากสถานการณ์ Covid-19 หลายคนตกงาน ธุรกิจพัง ไม่สามารถชำระหนี้ได้ แถมเศรษฐกิจทั่วโลกทรุดตัว ยิ่งทำให้การฟื้นตัวและแก้ปัญหาหนี้สินทำได้ยาก

เราอาจจะโตช้าหน่อย สถาบันการเงินได้กำไรน้อยหน่อย แต่ช่วยทำให้ลูกหนี้ฟื้นตัวได้ สุดท้ายหนี้ที่เคยเสียก็อาจไม่เป็นหนี้สูญ เพราะถึงอย่างไรเจ้าหนี้และลูกหนี้ก็ต้องเดินไปพร้อม ๆ กัน ที่สำคัญคือลูกหนี้เองก็ต้องประเมินตัวเอง วางแผนในอนาคตไว้ด้วยเช่นกัน

ขอบคุณที่มา:

https://mgronline.com/specialscoop/detail/9670000059533

แบงก์ชาติสกัดเส้นทาง“ก่อหนี้เกินตัว”-ห้ามคิดดอกเบี้ยบนดอกเบี้ย

แบงก์ชาติเดินหน้าแนวทางการให้สินเชื่ออย่างรับผิดชอบและเป็นธรรมเริ่มตั้งแต่ต้นปี 2567 ทยอยบังคับใช้ “ห้ามคิดดอกเบี้ยบนดอกเบี้ย”ใช้เมื่อ 1กรกฎาคมที่ผ่านมา คุมโฆษณาต้อง “ไม่กระตุ้นให้ก่อหนี้เกินควร” กำหนดให้ผู้ให้บริการต้องแสดงคำเตือน “กู้เท่าที่จำเป็นและชำระคืนไหว”ในโฆษณาของสินเชื่อรายย่อยทุกประเภท ผู้บริโภคขานรับเป็นเรื่องดี ชี้งานนี้กระทบรายได้สถาบันการเงินบ้างแต่เจ้าหนี้-ลูกหนี้ต้องเดินไปด้วยกัน

จากกราฟิกของบน Facebook ธนาคารแห่งประเทศไทย เมื่อ 9 กรกฎาคม 2567 พร้อมข้อความ เริ่มแล้ว!! ธนาคารต้องโฆษณาอย่างรับผิดชอบ ส่งเสริมวินัยให้ลูกหนี้ ธนาคารยุคใหม่เขาทำแบบนี้

1.โฆษณาอย่างรับผิดชอบ แสดงข้อมูลสำคัญถูกต้อง ชัดเจน ครบถ้วน และเปรียบเทียบได้

2.ไม่กระตุ้นให้ลูกหนี้กู้เกินตัวจนจ่ายไม่ไหว

3.เตือนและกระตุ้นลูกหนี้ ให้ชำระหนี้อย่างมีวินัย

#แก้หนี้ยั่งยืน #เจ้าหนี้รับผิดชอบ #ลูกหนี้มีวินัย #responsiblelending #แบงก์ชาติ #แก้หนี้กับแบงก์ชาติ

นั่นคือเนื้อหาส่วนหนึ่งตามประกาศธนาคารแห่งประเทศไทย เรื่อง การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) เพื่อเสริมสร้างบทบาทของผู้ให้บริการในการรับผิดชอบลูกค้าตลอดวงจรหนี้อย่างเหมาะสม ครอบคลุมช่วงเวลาตั้งแต่ก่อนหรือกำลังจะเป็นหนี้ ระหว่างเป็นหนี้ มีผลบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2567 เป็นต้นไป และมีบางรายการที่ทยอยบังคับใช้เรื่อยมา

ตัวอย่าง-บอกไม่หมด

ข้อกำหนดตามแนวทางการให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม มีแนวทางเพื่อให้ผู้ใช้บริการหรือลูกหนี้ได้ข้อมูลสำคัญครบถ้วน ถูกต้อง และเปรียบเทียบได้ อย่างเช่น

เงื่อนไขผลิตภัณฑ์ชัดเจน จากเดิม : “ดอกเบี้ย 0%” สิ่งที่จะเห็น : “ดอกเบี้ย 0% เมื่อจ่ายเต็มจำนวนภายในวันครบกำหนดชำระ”

รู้อัตราดอกเบี้ยที่แท้จริง (Effective Interest Rate: EIR) ทั้งต่ำสุดและสูงสุด จากเดิม : "อัตราดอกเบี้ยต่ำสุด MLR-1%” สิ่งที่จะเห็น : “อัตราดอกเบี้ยอยู่ระหว่าง 6.05% - 10% ตลอดสัญญา”

รู้วิธีการคิดค่างวด เช่น เงินต้น ภาระดอกเบี้ยทั้งสัญญา และระยะเวลาผ่อนชำระ จากเดิม : "ผ่อนหมื่นละ 10 บาทต่อวัน” สิ่งที่จะเห็น : “ผ่อนหมื่นละ 10 บาทต่อวัน” พร้อมยกตัวอย่างการคำนวณ: กู้ 10,000 บาท ดอกเบี้ย 25% ต่อปี ผ่อนเป็นงวด นาน 5 ปี ดอกเบี้ยรวม 7,200 บาท ค่างวด 300 บาทต่อเดือน (=10 บาทต่อวัน)

ได้รับแจ้งเตือนจ่ายชำระหนี้ เดิม : ไม่มี สิ่งที่จะเห็น : มีข้อความแจ้งเตือนก่อนถึงกำหนดจ่ายหนี้ (สำหรับลูกหนี้ที่มีความเสี่ยง) และแจ้งเตือนเมื่อมีภาระค่างวด/ดอกเบี้ยเพิ่มขึ้นจากงวดก่อนหน้า ผ่านช่องทางต่าง ๆ เช่น SMS Mobile app.

ได้รับแจ้งเตือนภาระหนี้ที่เพิ่มขึ้นจากการจ่ายขั้นต่ำ จากเดิม : Mobile app. ตั้งค่าเริ่มต้น (default) ไว้ที่การชำระขั้นต่ำ สิ่งที่จะเห็น : Mobile app. ตั้งค่าเริ่มต้น (default) ไว้ที่การชำระเต็มจำนวน และแสดงคำเตือนถึงภาระหนี้ที่เพิ่มขึ้น หากลูกหนี้เลือกชำระขั้นต่ำ/ไม่เต็มจำนวน

นอกจากนี้ในเรื่องของการโฆษณาต้องไม่กระตุ้นให้กู้จนจ่ายไม่ไหว แจ้งคำเตือนให้สอดคล้องกับผลิตภัณฑ์ ตัวอย่างเช่น สินเชื่อทุกประเภท กู้เท่าที่จำเป็นและชำระคืนไหว บัตรเครดิต ใช้เท่าที่จำเป็นและชำระคืนได้ตามกำหนด จะได้ไม่เสียดอกเบี้ย 9-16%

ห้ามคิดดอกเบี้ยบนดอกเบี้ย

ที่ผ่านมาธนาคารแห่งประเทศไทยได้ออกมาตรการช่วยเหลือลูกหนี้มาอย่างต่อเนื่อง ตั้งแต่ช่วงสถานการณ์การแพร่ระบาดของ Covid-19 ด้วยมาตรการแก้หนี้ยั่งยืน เพื่อช่วยเหลือลูกหนี้กลุ่มเปราะบางต่อเนื่อง ผ่านทั้งมาตรการเดิมและเพิ่มเติมมาตรการใหม่ ให้ครอบคลุมไปถึงการแก้หนี้เรื้อรัง และการคิดค่าธรรมเนียมและดอกเบี้ยที่เป็นธรรมยิ่งขึ้น

หนึ่งในนั้นคือ ไม่คิดดอกเบี้ยบนดอกเบี้ย สำหรับสินเชื่อรายย่อยทุกประเภท รวมถึงสินเชื่อ OD (บัญชีเดินสะพัดของสินเชื่อวงเงินกู้เบิกเกินบัญชี : Overdraft) มีผลบังคับใช้ ตั้งแต่ 1 กรกฎาคม 2567

“ผู้ให้บริการต้องไม่นำดอกเบี้ย ค่าบริการ เบี้ยปรับ และค่าใช้จ่ายตามที่ผู้ให้บริการได้จ่ายไปจริงและพอสมควรแก่เหตุมารวมกับจำนวนหนี้ที่ค้างชำระเพื่อคิดดอกเบี้ย และเบี้ยปรับอีก สำหรับผลิตภัณฑ์สินเชื่อรายย่อยทุกประเภท รวมถึงบัญชีเดินสะพัดของสินเชื่อวงเงินกู้เบิกเกินบัญชี (overdraft) ด้วย เนื่องจากการคิดอัตราดอกเบี้ยแบบทบต้นมีความซับซ้อนและอาจเป็นการซ้ำเติมลูกหนี้ ในกรณีที่ลูกหนี้ไม่สามารถจ่ายชำระหนี้ได้”

ทั้งนี้ธนาคารแห่งประเทศไทย มุ่งหวังให้ประชาชนมีความเป็นอยู่ที่ดี ลูกหนี้เป็นหนี้เท่าที่จำเป็นและชำระคืนไหว เพื่อป้องกันไม่ให้เกิดภาระหนี้เกินตัวและไม่สร้างความยากลำบากในการใช้ชีวิตจากภาระหนี้ใหม่ที่จะเกิดขึ้น

คุมถึงโฆษณา

แหล่งข่าวจากฝั่งผู้บริโภคกล่าวว่า ประกาศของแบงก์ชาติครั้งนี้เพื่อสร้างความชัดเจนข้อมูลทางการเงินให้กับผู้บริโภคหรือลูกหนี้ ให้ทราบอย่างชัดเจนว่ารายละเอียดเป็นอย่างไร และต้องการให้ผู้บริโภคก่อหนี้ไม่เกินตัว ซึ่งก็ต้องเตือนกันทั้งฝ่ายให้กู้คือสถาบันการเงินและฝ่ายผู้กู้หรือลุกหนี้ด้วย

โดยโฆษณาต้อง “ไม่กระตุ้นให้ก่อหนี้เกินควร” พร้อมกำหนดให้ผู้ให้บริการต้องแสดงคำเตือน “กู้เท่าที่จำเป็นและชำระคืนไหว” ในโฆษณาของสินเชื่อรายย่อยทุกประเภท เพื่อกระตุกพฤติกรรมให้มีการก่อหนี้อย่างเหมาะสม

ส่วนผลิตภัณฑ์บัตรเครดิต ให้แสดงคำเตือนว่า “ใช้เท่าที่จำเป็นและชำระคืนได้เต็มจำนวนตามกำหนด จะได้ไม่เสียดอกเบี้ย (แสดงช่วงระหว่างอัตราดอกเบี้ยต่ำสุดและอัตราดอกเบี้ยสูงสุดของอัตราดอกเบี้ยที่แท้จริง)”

ผลิตภัณฑ์สินเชื่อส่วนบุคคลภายใต้การกำกับ ที่โฆษณาให้ผ่อนชาระที่อัตราดอกเบี้ยร้อยละ 0 ของยอดใช้จ่ายจนกว่าจะชำระเสร็จสิ้น เช่น ผ่อนชำระสินค้าที่อัตราดอกเบี้ยร้อยละ 0 นาน 24 เดือน ให้แสดงคำเตือนว่า “กู้เท่าที่จาเป็นและชาระคืนได้ตามกาหนด จะได้ไม่เสียดอกเบี้ย (แสดงช่วงระหว่างอัตราดอกเบี้ยต่าสุดและอัตราดอกเบี้ยสูงสุดของอัตราดอกเบี้ยที่แท้จริง)”

เงินฝากต้องรู้ทัน

แหล่งข่าวกล่าวเพิ่มเติมว่า รอบนี้แบงก์ชาติคุมเข้มค่อนข้างมาก ลงไปในรายละเอียดปลีกย่อยของเงื่อนไข จนกระทั่งถึงเรื่องโฆษณา เพื่อต้องการแก้ไขหนี้ให้กับลูกหนี้อย่างยั่งยืน แน่นอนว่าเป็นเรื่องที่ดีกับฝั่งลูกหนี้ แต่ฝั่งเจ้าหนี้อาจหาลูกค้าหรือลูกหนี้ได้น้อยลงอาจกระทบต่อผลประกอบการอยู่บ้าง แต่ทั้งเจ้าหนี้และลูกหนี้ก็ต้องเดินหน้าไปด้วยกัน

ที่จริงในโลกการเงินเอาเฉพาะแค่ผู้ใช้บริการในประเทศเรา มีรายละเอียดหลาย ๆ เรื่องที่คนทั่วไปยังไม่เข้าใจทั้งฝั่งเงินกู้และเงินฝาก การที่แบงก์ชาติออกหลักเกณฑ์เพื่อสร้างความชัดเจนให้กับผู้ใช้บริการถือเป็นเรื่องที่ดี เพราะบางเงื่อนไขคนที่ไม่เข้าใจหรือคนที่ไม่รู้เรื่องการเงินมากนักอาจเข้าใจผิดได้

ต้องยอมรับความจริงว่าเรื่องการเงินไม่ง่าย น้อยคนที่จะพอเข้าใจศัพท์หรือความหมายทางการเงิน ก่อนหน้านี้สถาบันการเงินหลายแห่งออกโปรโมชั่นเงินฝากดอกเบี้ยสูงออกมา ให้ดอกเบี้ยแบบขั้นบันได แบงก์ชาติก็กำหนดให้สถาบันการเงินต้องแจ้งดอกเบี้ยเฉลี่ยด้วย

อย่างกรณีธนาคารออมสิน ออกเงินฝากเผื่อเรียกพิเศษ 9 เดือน ภาษี ฝากเริ่มต้นเพียง 1 หมื่นบาท เปิดรับฝาก 1-31 กรกฎาคม 2567 เทียบเท่าเงินฝากประจำ 2.00% ต่อปี อัตราดอกเบี้ย 1.70% ต่อปี ดอกเบี้ยรับเต็มไม่เสียภาษี

ตัวเลข 2% ปรับให้ตัวโตและเด่นกว่า 1.7% ถือว่าเป็นเรื่องการตลาดและประชาสัมพันธ์ เพียงแต่ผู้ต้องการฝากเงินต้องรับทราบว่าท่านจะได้รับดอกเบี้ย 1.7% เพราะเป็นเงินฝากเผื่อเรียกไม่เสียภาษี และการคำนวณดอกเบี้ยก็คิดเพียงแค่ 9 เดือนเท่านั้น

นอกจากนี้ยังมีเงินฝากบางธนาคารที่ให้ดอกเบี้ยสูงเฉพาะวงเงินที่กำหนด ตรงนี้ผู้ต้องการฝากต้องศึกษาให้ดีก่อน เช่น ให้ดอกเบี้ยฝาก 1.8% ในรายละเอียดอาจให้เฉพาะกับวงเงินฝากที่ 1-5 ล้านบาทเท่านั้น เงินฝากที่ต่ำหรือสูงกว่าดอกเบี้ยก็จะน้อยกว่านี้ และต้องตรวจสอบด้วยว่าดอกเบี้ย 1.8% นั้นเสียภาษีอีกหรือไม่

ต้องดูรายละเอียดอื่น ๆ ในสัญญาด้วยว่ามีเงื่อนไขเพิ่มเติมหรือไม่ เช่น ถ้าไม่สามารถปฏิบัติตามเงื่อนไขได้จะมีค่าปรับตามมาหรือไม่

คุม“ไม่ก่อหนี้เกินตัว”

ในฝั่งเงินฝากไม่ค่อยซับซ้อนมากนัก แต่ในฝั่งเงินกู้จะมีความซับซ้อนมากกว่า ตรงนี้ผู้ใช้บริการ(ลูกหนี้)ต้องศึกษาให้ดี อย่างที่แบงก์ชาติออกข้อปฏิบัติมาให้สถาบันการเงินสร้างความชัดเจนให้กับผู้ใช้บริการถือเป็นเรื่องดีมาก

เอาง่าย ๆ ตัวดอกเบี้ยเงินกู้ก็มีทั้ง MRR, MLR และ MOR ดอกเบี้ยก็ไม่เท่ากัน อย่างคนกู้ซื้อบ้านอาจเห็นข้อเสนอดอกเบี้ย MRR-1 ตลอดอายุสัญญา ผู้กู้พึงทราบว่า MRR เป็นดอกเบี้ยที่ขึ้นลงได้ตามประกาศของธนาคาร วิธีดอกเบี้ยเป็นแบบลดต้นลดดอก

สินเชื่อบางรายการกำหนดเป็นดอกเบี้ยแบบขั้นบันไดก็มี หรือถ้าเป็นสินเชื่อบุคคลหรือเงินกู้ไฟแนนซ์รถมักเป็นแบบดอกเบี้ยคงที่ วิธีคิดดอกเบี้ยย่อมต่างจากแบบลดต้นลดดอก ทั้งนี้ขึ้นอยู่กับสถาบันการเงินว่าจะปล่อยกู้คิดดอกเบี้ยแบบใด

แบงก์ชาติคุมไปถึงเรื่องโฆษณาต้อง “ไม่กระตุ้นให้ก่อหนี้เกินควร” รวมถึงกระบวนการทางการตลาด พร้อมกำหนดให้แสดงคำเตือน “กู้เท่าที่จำเป็นและชำระคืนไหว” ในโฆษณาของสินเชื่อรายย่อยทุกประเภท บัตรเครดิตและสินเชื่อบุคคลก็ต้องเตือนผู้บริโภคเช่นกัน

ร่วมกันแก้หนี้ยั่งยืน

เชื่อว่าคนไทยส่วนใหญ่มีความรู้ความเข้าใจเรื่องการเงินจำกัด คำอธิบายจากเจ้าหน้าที่สถาบันการเงินอาจมีความโน้มเอียงไปในทางที่เอื้อให้ลูกค้าใช้บริการ แต่การให้ข้อมูลที่ตรง ๆ ชัดเจนจากบุคคลที่มีความรู้และเป็นกลางเป็นเรื่องที่หาได้ยาก อีกประการหนึ่งเรื่องการเงินมักมีการคำนวณเข้ามาเกี่ยวข้อง อาจทำให้ลูกค้าหรือผู้ใช้บริการเข้าใจได้ยากก็เป็นอีกหนึ่งปัญหา

ต้องยอมรับความจริงว่า ปัญหาเรื่องหนี้ที่เกิดขึ้นส่วนใหญ่มาจากสถานการณ์ Covid-19 หลายคนตกงาน ธุรกิจพัง ไม่สามารถชำระหนี้ได้ แถมเศรษฐกิจทั่วโลกทรุดตัว ยิ่งทำให้การฟื้นตัวและแก้ปัญหาหนี้สินทำได้ยาก

เราอาจจะโตช้าหน่อย สถาบันการเงินได้กำไรน้อยหน่อย แต่ช่วยทำให้ลูกหนี้ฟื้นตัวได้ สุดท้ายหนี้ที่เคยเสียก็อาจไม่เป็นหนี้สูญ เพราะถึงอย่างไรเจ้าหนี้และลูกหนี้ก็ต้องเดินไปพร้อม ๆ กัน ที่สำคัญคือลูกหนี้เองก็ต้องประเมินตัวเอง วางแผนในอนาคตไว้ด้วยเช่นกัน

ขอบคุณที่มา: https://mgronline.com/specialscoop/detail/9670000059533