ในชีวิตการเป็นนักลงทุนของทุกท่าน เชื่อว่าคงต้องมีสักครั้งที่ตัดสินใจเลือกซื้อหุ้นตามบทวิเคราะห์ และก็คงมีบ่อยครั้งที่เรามักอุทานขึ้นมาในทำนองที่ว่า

“เห้ย! บทวิเคราะห์แนะนำซื้อ ทำไมมันลงวะ” หรือจะเป็น

”ทำไมราคาไม่วิ่งเลย ทั้งที่เป้าสูงลิบ” จนทำให้เกิดความสงสัยว่า

สรุปแล้วบทวิเคราะห์ใช้งานได้จริงหรือไม่ ? ซึ่งนี้คงเป็น 1 ในคำถามที่นักลงทุนอยากรู้คำตอบมากที่สุด เพราะบทวิเคราะห์ถือเป็นเครื่องมือสำคัญของการลงทุน

โดยเฉพาะสำหรับมือใหม่ ที่จำเป็นต้องหวังพึ่งประสบการณ์ของผู้เชี่ยวชาญเพื่อเป็นจุดยึดเหนี่ยวในการตัดสินใจ ดังนั้น เราจะขออาสาชวนทุกคนมาหาคำตอบ รวมถึงแสดงวิธีใช้งานบทวิเคราะห์ไปพร้อมกันผ่านบทความนี้

อ่านบทวิเคราะห์อย่าดูแต่ราคาเป้าหมาย

สังเกตไหมครับ ว่าแทบทุกบทความหรือบรรดากูรูต่าง ๆ เวลาให้ความเห็นเกี่ยวกับการอ่านบทวิเคราะห์ มักจะมีประโยคเท่ๆทั้งตอนจั่วหัวหรือปิดท้ายว่า “ห้ามดูแต่ราคาเป้าหมาย” พร้อมอธิบาย+ยกตัวอย่างด้วยการแกะสมมุติฐานและใส่ความเห็นของตัวเองลงไปว่า

“ใช้แบบนี้ไม่เหมาะสม” โดยการกระทำแบบนี้มันก็ไม่ได้ต่างอะไรจากการ Discredit ว่าผู้เชี่ยวชาญเหล่านั้นกำลังมีมุมมองที่ผิดพลาด และที่สำคัญก็ไม่มีอะไรมาการันตีว่า

ความเห็นที่เราแก้ไปนั้นมันจะถูก ดังนั้นแล้วหากถ้าทุกคนมีความเชื่อว่า โบรกเกอร์เขาได้จัดหาบุคลากรคุณภาพมาเป็นนักวิเคราะห์แล้ว ราคาเป้าหมายที่ประเมินได้ก็มาจากสมมุติฐานที่สมเหตสมผลที่สุด และการดูเพียงแค่ราคาเป้าหมายก็สามารถใช้งานได้ ซึ่งจะเป็นแบบนั่นจริงหรือไม่ ? เราจะมาพิสูจน์คำตอบกัน

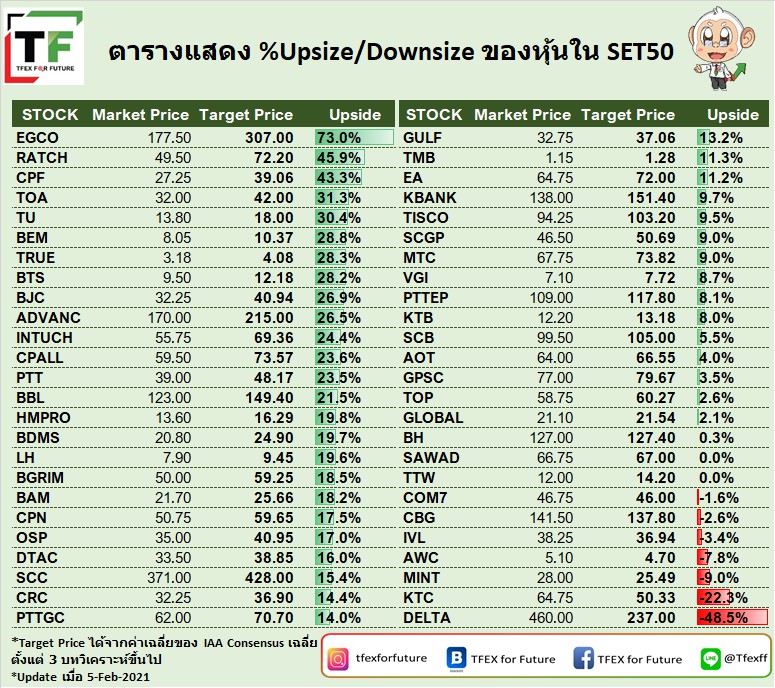

ตารางแสดงราคาเป้าหมายเฉลี่ยของหุ้นทั้งหมดที่อยู่ใน SET50 วันที่ 5 ก.พ. 64 (2 เดือนก่อน)

เราได้ทำการเก็บรวบรวม

“ราคาเป้าหมายเฉลี่ย” ของหุ้นทุกตัวใน SET50 มาทำการ Ranking เพื่อเปรียบเทียบดูว่าหุ้นตัวไหนที่ยังเหลือ Upsize จากราคาตลาดมากที่สุด เพื่อให้นักลงทุนทุกท่านใช้ประกอบการตัดสินใจซื้อขาย ซึ่ง Template นี้เป็น 1 ในข้อมูลที่ได้รับกระแสตอบรับค่อนข้างดีมาก แต่ทุกอย่างจะดูแย่ลงทันที … หากเมื่อเวลาผ่านไปผลลัพธ์ที่เกิดขึ้น

“มันไม่ได้ผล” ดังนั้น เราจะมาดูกันว่าจากข้อมูลในตาราง ณ วันที่ 5 ก.พ. ผ่านมาจนถึงในปัจจุบัน (5 เม.ย.) รวมเป็นเวลา 2 เดือน ราคาหุ้นของแต่ละตัวมีการเคลื่อนไหวอย่างไรบ้าง

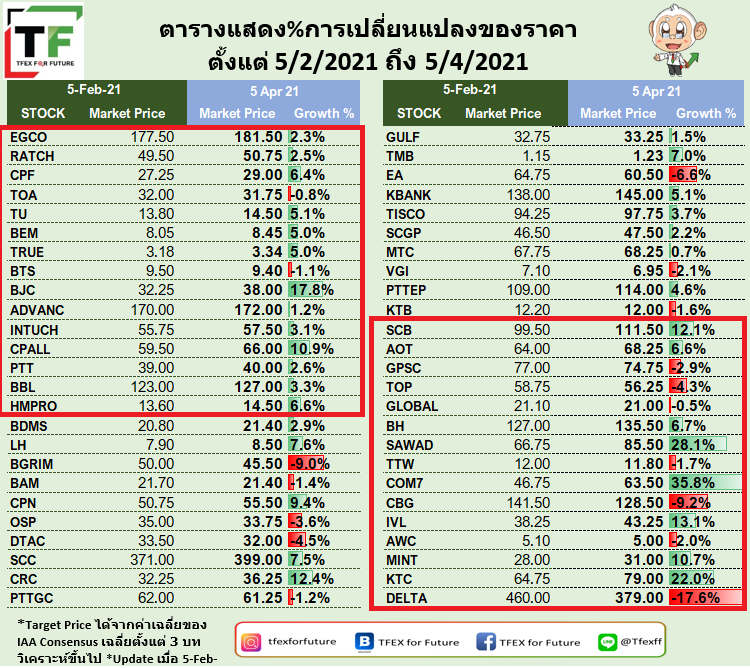

รูปแสดง%การเปลี่ยนแปลงของราคาตลาดปัจจุบันกับ 2 เดือนก่อนหน้าโดยเรียงตาม %Upside

จากรูปเมื่อพิจารณาเฉพาะ 15 อันดับหุ้นที่มี Upside สูงสุด-ต่ำสุด จะพบว่า Zone ที่นักวิเคราะห์ประเมินว่าเหลือ Upside สูง มีหุ้นแค่ 2 ตัวที่มีผลตอบแทนติดลบ โดยตัวที่ลบหนักสุด คือ BTS เพียงแค่ 1% เท่านั้น ในขณะที่ Zone ที่ถูกประเมินว่าเหลือ Upside ต่ำ(หรือติดลบ) กลับมีถึง 7 ตัว หรือครึ่งนึงที่มีผลตอบแทนติดลบ ! นี่จึงเป็นข้อสรุปได้ว่า โดยภาพรวมหุ้นที่นักวิเคราะห์ประเมินมูลค่าที่เหมาะสม (Target Price) ไว้สูงเมื่อเทียบกับราคาตลาด (Market Price) จะมีการปรับตัวได้ดีกว่าเมื่อเวลาผ่านไป ดังนั้น

การซื้อหุ้นโดยอาศัยการประเมินราคาจากบทวิเคราะห์สามารถใช้ประโยชน์ได้จริง

แต่อย่างไรก็ตาม หากพิจารณาโดยละเอียดจะเห็นว่า หุ้นที่ราคาปรับตัวขึ้นแรงกลับเป็นหุ้นที่ได้รับการประเมิน Upside ที่ค่อนข้างต่ำเป็นลำดับท้าย ๆ เช่น KTC, SAWAD, COM7 จึงทำให้หลายคนเกิดข้อสงสัยว่า ทำไมถึงเป็นเช่นนี้ ? เราจึงได้ค้นหาคำตอบเพิ่มเติมจนพบว่า

ปัญหามันเกิดจากวิธีในการประเมินมูลค่าหุ้น เพราะโดยส่วนใหญ่ จะใช้วิธีแบบคิดลดกระแสเงินสดในอนาคต เช่น Dividend Discount Model หรือ ประมาณการ Cash Flow จึงทำให้การมองไปข้างหน้า ไม่คุม Factor ทั้งหมดที่จะมากระทบในอนาคต ซึ่งนี้จึงเป็นปัญหาที่ทำให้

ผลลัพธ์เกิดการ Bias เฉพาะกลุ่ม อย่างในตารางจะเห็นว่าอันดับ 1-5 แทบจะเป็นหน้าเดิม ๆ อย่างหุ้นกลุ่มโรงไฟฟ้าและกลุ่มอาหาร ที่ร้อยวันพันปีราคาก็ไม่เคยจะวิ่งเข้าเป้าให้เห็น ในทางกลับกันหุ้นที่มี Story ว่าจะเติบโตในอนาคตอย่างบัตรเครดิตหรืออิเลกทรอนิกส์ที่ไม่สามารถประเมินออกมาเป็นตัวเลขได้ จึงทำให้ Target Price ต่ำเกินไป และนี้คือปัญหาใหญ่ที่ทำให้นักลงทุนพลาดโอกาสซื้อหุ้น Growth Stock ในหลายหน เพราะเห็นว่าโบรกเกอร์มองว่ามันถึง-เกินราคาเป้าหมายแล้ว

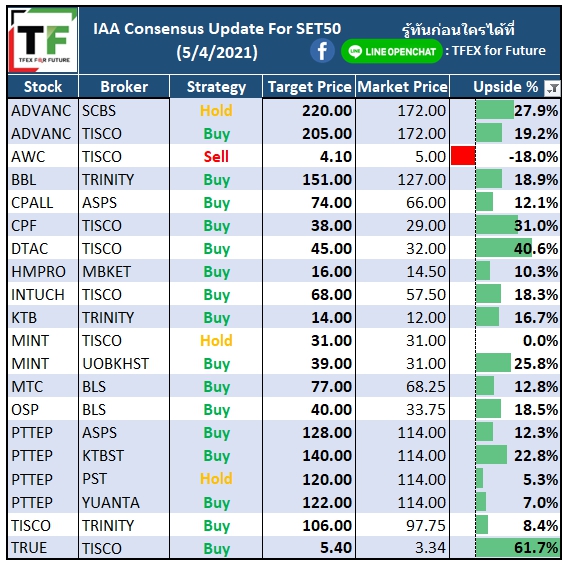

ดังนั้น เราจึงต้องประยุกต์ใช้เพื่อให้มีประสิทธิภาพมากขึ้นด้วยการ “ดูแบบแยกอุตสาหกรรม” โดยจัดลำดับ %Upside แยกออกเป็นหมวดต่าง ๆ แล้วทำการใช้ประสบการณ์ส่วนตัววิเคราะห์ว่า อุตสาหกรรมใดที่น่าจะลงทุนในช่วงนี้ จากนั้นค่อยทำการเลือกซื้อหุ้น ที่นักลงวิเคราะห์ประเมินว่าดีที่สุดในกลุ่ม ดังตัวอย่าง

รูปแสดง Ranking %Upside หุ้นใน SET50 โดยแบ่งตามหมวดอุตสาหกรรม

*อื่น ๆ หมายถึง หุ้นที่มีหุ้นในอุตสาหกรรมเดียวกันไม่เกิน 3 ตัว

*อื่น ๆ หมายถึง หุ้นที่มีหุ้นในอุตสาหกรรมเดียวกันไม่เกิน 3 ตัว

จากตารางจะเห็นว่าใน SET50 มีหุ้นที่ถูกจัดอยู่ในหมวดพลังงานและสาธารณูปโภคถึง 10 ตัว และเมื่อเรียงตาม %Upside จากบทวิเคราะห์แล้ว ใน 5 ลำดับแรก มีเพียงหุ้นตัวเดียวที่ให้ผลตอบแทนติดลบ คือ BGRIM ส่วนใน 5 ลำดับหลัง กลับให้ผลลัพธ์ตรงกันข้าม คือ มีหุ้นที่ให้ผลตอบแทนเป็นบวกเพียงตัวเดียว คือ PTTEP และในหมวดถัดไปอย่างกลุ่มอาหาร ก็พบว่า CPF และ TU ก็มีผลตอบแทนที่เป็นบวกชนะ OSP และ CBG ที่โบรกเกอร์ให้ %upside เหลือน้อยกว่า ส่วนกลุ่มสื่อสาร หุ้น TRUE ที่นักวิเคราะห์ประเมินว่ามี Upside มากที่สุด ก็มีราคาที่ปรับตัวเพิ่มขึ้นและทิ้งให้ DTAC ที่มี Upside อยู่ในลำดับสุดของกลุ่ม ราคาปรับตัวลดลงเพียงแค่ตัวเดียว เป็นต้น

และจากข้อมูลในส่วนนี้ พวกเราก็ได้พิสูจน์ในทุกคนเห็นกันแล้วนะครับ ว่าสามารถใช้ “ราคาเป้าหมาย” ในบทวิเคราะห์มาประกอบการตัดสินใจลงทุนได้ และมันก็ให้ผลลัพธ์ที่ค่อนข้างดีอย่างมีนัยสำคัญ แต่อย่างไรก็ตาม จากประสบการณ์ของเราก็ยังมีเรื่องที่เป็นข้อควรระวังในการใช้งาน มาให้ทุกคนพิจารณาเพิ่มเติม ดังต่อไปนี้

1.ห้ามยึดติดกับราคาเป้าหมายเป็นเด็ดขาด

เราอยากให้ทุกท่านลองนึกดู ว่าเคยมีครั้งไหนที่เห็นราคาหุ้นปรับตัวขึ้นไปถึงราคาเป้าหมายบ้าง ? หลายคนคงพยายามนึกแต่ก็นึกไม่ออก ซึ่งก็เป็นเพราะว่า โบรกเกอร์เขาจะทำการแก้ไขและปรับเปลี่ยนตัวเลขเหล่านี้อยู่ตลอดเวลา โดยเมื่อไหร่ที่ราคาใกล้ถึงเป้า เขาก็จะเปลี่ยนสมมุติฐานในการคำนวณเพื่อเปลี่ยน Target Price เหมือนอย่างที่เราเห็นข่าวอยู่บ่อย ๆ ที่โบรกเกอร์ทำการปรับเป้า SET ขึ้น ๆ ลง ๆ ตามสภาวะตลาด ดังนั้น นักลงทุนทุกท่าน ต้องคอยตรวจสอบการเปลี่ยนแปลงของราคาเป้าหมายและ %upside อยู่ตลอดเวลา โดยเราจะทำการ Update ให้ทุกวัน(ดังรูป) ผ่านทางเพจตอน 18.00 น. และทางกระทู้ Pantip ♠ ♥ ♦ ♣ โพยหุ้น&TFEX 🎲 ทุกเช้าเวลา 9.00 น.ของวันถัดไป

2.ทำใจว่าบทวิเคราะห์มักจะให้มุมมองเชิงบวกมากกว่าเชิงลบ

อย่างที่พวกท่านเห็นในตาราง บทวิเคราะห์ส่วนใหญ่มักประเมินมูลค่าหุ้นให้สูงกว่าราคาตลาด โดยต่อให้เศรษฐกิจหรือสภาวะตลาดจะอยู่ในโทนลบก็ตาม ที่เป็นเช่นนี้ก็ต้องยอมรับว่า ธุรกิจของโบรกเกอร์ก็มีความเกี่ยวพันกับการทิศทางตลาด จึงอาจต้องมีการ Bias เชียร์ให้ซื้อหุ้น โดยอาศัยบทวิเคราะห์เป็น 1 ในเครื่องมือ รวมถึงอาจมีเรื่องความสนิท หรือเกี่ยวข้องกับบริษัทที่ถูกประเมิน ดังนั้น เราจึงเลือกใช้วิธีดูด้วยการหาค่าเฉลี่ยมุมมองของทุกโบรกและดูโดยเปรียบเทียบว่าตัวไหนดีที่สุดมากกว่าดูแค่เห็นว่าเหลือ Upside เลยซื้อ นอกจากนี้ ยังมีเรื่องของความเกรงใจ ทำให้พวกเขาไม่กล้า Recommend แบบตรง ๆ เช่น บางทีที่โบรกเกอร์ประเมินให้ Hold หุ้นตัวนั้น ความหมายที่แท้จริงที่เขาอยากสื่ออาจจะเป็น

“จงหนีไป ! หุ้นตัวนี้ไม่น่าสนใจแล้ว แต่พิมพ์ตรง ๆ ไม่ได้” เป็นต้น

[Spoil] คลิกเพื่อดูข้อความที่ซ่อนไว้ถ้าพูดตามความรู้สึก + ประสบการณ์ส่วนตัว มองว่ามันมีประโยชน์เฉพาะกลุ่มนักลงทุนที่ต้องการซื้อหุ้นแข็งแกร่งแล้วถือยาวในระยะหนึ่ง โดยคาดหวังผลตอบแทนที่ดีกว่าตลาดไม่มาก แต่สำหรับใครที่เล่นหุ้นแบบตามธีมในขณะนั้น , Growth Stock โดยคาดหวังผลตอบแทนมากกว่าตลาดเป็น 10 ๆ % ต่อรอบ ข้อมูลพื้นฐาน+ตัวเลขพวกนี้แทบไม่ช่วยอะไรเท่าไหร่เลย

ถามจริงๆ ซื้อหุ้นตามบทวิเคราะห์แม่นจริงไหมครับ ❓ <<มีคำตอบ>>

ในชีวิตการเป็นนักลงทุนของทุกท่าน เชื่อว่าคงต้องมีสักครั้งที่ตัดสินใจเลือกซื้อหุ้นตามบทวิเคราะห์ และก็คงมีบ่อยครั้งที่เรามักอุทานขึ้นมาในทำนองที่ว่า “เห้ย! บทวิเคราะห์แนะนำซื้อ ทำไมมันลงวะ” หรือจะเป็น ”ทำไมราคาไม่วิ่งเลย ทั้งที่เป้าสูงลิบ” จนทำให้เกิดความสงสัยว่า สรุปแล้วบทวิเคราะห์ใช้งานได้จริงหรือไม่ ? ซึ่งนี้คงเป็น 1 ในคำถามที่นักลงทุนอยากรู้คำตอบมากที่สุด เพราะบทวิเคราะห์ถือเป็นเครื่องมือสำคัญของการลงทุน โดยเฉพาะสำหรับมือใหม่ ที่จำเป็นต้องหวังพึ่งประสบการณ์ของผู้เชี่ยวชาญเพื่อเป็นจุดยึดเหนี่ยวในการตัดสินใจ ดังนั้น เราจะขออาสาชวนทุกคนมาหาคำตอบ รวมถึงแสดงวิธีใช้งานบทวิเคราะห์ไปพร้อมกันผ่านบทความนี้

อ่านบทวิเคราะห์อย่าดูแต่ราคาเป้าหมาย

สังเกตไหมครับ ว่าแทบทุกบทความหรือบรรดากูรูต่าง ๆ เวลาให้ความเห็นเกี่ยวกับการอ่านบทวิเคราะห์ มักจะมีประโยคเท่ๆทั้งตอนจั่วหัวหรือปิดท้ายว่า “ห้ามดูแต่ราคาเป้าหมาย” พร้อมอธิบาย+ยกตัวอย่างด้วยการแกะสมมุติฐานและใส่ความเห็นของตัวเองลงไปว่า “ใช้แบบนี้ไม่เหมาะสม” โดยการกระทำแบบนี้มันก็ไม่ได้ต่างอะไรจากการ Discredit ว่าผู้เชี่ยวชาญเหล่านั้นกำลังมีมุมมองที่ผิดพลาด และที่สำคัญก็ไม่มีอะไรมาการันตีว่า ความเห็นที่เราแก้ไปนั้นมันจะถูก ดังนั้นแล้วหากถ้าทุกคนมีความเชื่อว่า โบรกเกอร์เขาได้จัดหาบุคลากรคุณภาพมาเป็นนักวิเคราะห์แล้ว ราคาเป้าหมายที่ประเมินได้ก็มาจากสมมุติฐานที่สมเหตสมผลที่สุด และการดูเพียงแค่ราคาเป้าหมายก็สามารถใช้งานได้ ซึ่งจะเป็นแบบนั่นจริงหรือไม่ ? เราจะมาพิสูจน์คำตอบกัน

ตารางแสดงราคาเป้าหมายเฉลี่ยของหุ้นทั้งหมดที่อยู่ใน SET50 วันที่ 5 ก.พ. 64 (2 เดือนก่อน)

เราได้ทำการเก็บรวบรวม “ราคาเป้าหมายเฉลี่ย” ของหุ้นทุกตัวใน SET50 มาทำการ Ranking เพื่อเปรียบเทียบดูว่าหุ้นตัวไหนที่ยังเหลือ Upsize จากราคาตลาดมากที่สุด เพื่อให้นักลงทุนทุกท่านใช้ประกอบการตัดสินใจซื้อขาย ซึ่ง Template นี้เป็น 1 ในข้อมูลที่ได้รับกระแสตอบรับค่อนข้างดีมาก แต่ทุกอย่างจะดูแย่ลงทันที … หากเมื่อเวลาผ่านไปผลลัพธ์ที่เกิดขึ้น “มันไม่ได้ผล” ดังนั้น เราจะมาดูกันว่าจากข้อมูลในตาราง ณ วันที่ 5 ก.พ. ผ่านมาจนถึงในปัจจุบัน (5 เม.ย.) รวมเป็นเวลา 2 เดือน ราคาหุ้นของแต่ละตัวมีการเคลื่อนไหวอย่างไรบ้าง

รูปแสดง%การเปลี่ยนแปลงของราคาตลาดปัจจุบันกับ 2 เดือนก่อนหน้าโดยเรียงตาม %Upside

จากรูปเมื่อพิจารณาเฉพาะ 15 อันดับหุ้นที่มี Upside สูงสุด-ต่ำสุด จะพบว่า Zone ที่นักวิเคราะห์ประเมินว่าเหลือ Upside สูง มีหุ้นแค่ 2 ตัวที่มีผลตอบแทนติดลบ โดยตัวที่ลบหนักสุด คือ BTS เพียงแค่ 1% เท่านั้น ในขณะที่ Zone ที่ถูกประเมินว่าเหลือ Upside ต่ำ(หรือติดลบ) กลับมีถึง 7 ตัว หรือครึ่งนึงที่มีผลตอบแทนติดลบ ! นี่จึงเป็นข้อสรุปได้ว่า โดยภาพรวมหุ้นที่นักวิเคราะห์ประเมินมูลค่าที่เหมาะสม (Target Price) ไว้สูงเมื่อเทียบกับราคาตลาด (Market Price) จะมีการปรับตัวได้ดีกว่าเมื่อเวลาผ่านไป ดังนั้น การซื้อหุ้นโดยอาศัยการประเมินราคาจากบทวิเคราะห์สามารถใช้ประโยชน์ได้จริง

แต่อย่างไรก็ตาม หากพิจารณาโดยละเอียดจะเห็นว่า หุ้นที่ราคาปรับตัวขึ้นแรงกลับเป็นหุ้นที่ได้รับการประเมิน Upside ที่ค่อนข้างต่ำเป็นลำดับท้าย ๆ เช่น KTC, SAWAD, COM7 จึงทำให้หลายคนเกิดข้อสงสัยว่า ทำไมถึงเป็นเช่นนี้ ? เราจึงได้ค้นหาคำตอบเพิ่มเติมจนพบว่า ปัญหามันเกิดจากวิธีในการประเมินมูลค่าหุ้น เพราะโดยส่วนใหญ่ จะใช้วิธีแบบคิดลดกระแสเงินสดในอนาคต เช่น Dividend Discount Model หรือ ประมาณการ Cash Flow จึงทำให้การมองไปข้างหน้า ไม่คุม Factor ทั้งหมดที่จะมากระทบในอนาคต ซึ่งนี้จึงเป็นปัญหาที่ทำให้ ผลลัพธ์เกิดการ Bias เฉพาะกลุ่ม อย่างในตารางจะเห็นว่าอันดับ 1-5 แทบจะเป็นหน้าเดิม ๆ อย่างหุ้นกลุ่มโรงไฟฟ้าและกลุ่มอาหาร ที่ร้อยวันพันปีราคาก็ไม่เคยจะวิ่งเข้าเป้าให้เห็น ในทางกลับกันหุ้นที่มี Story ว่าจะเติบโตในอนาคตอย่างบัตรเครดิตหรืออิเลกทรอนิกส์ที่ไม่สามารถประเมินออกมาเป็นตัวเลขได้ จึงทำให้ Target Price ต่ำเกินไป และนี้คือปัญหาใหญ่ที่ทำให้นักลงทุนพลาดโอกาสซื้อหุ้น Growth Stock ในหลายหน เพราะเห็นว่าโบรกเกอร์มองว่ามันถึง-เกินราคาเป้าหมายแล้ว

ดังนั้น เราจึงต้องประยุกต์ใช้เพื่อให้มีประสิทธิภาพมากขึ้นด้วยการ “ดูแบบแยกอุตสาหกรรม” โดยจัดลำดับ %Upside แยกออกเป็นหมวดต่าง ๆ แล้วทำการใช้ประสบการณ์ส่วนตัววิเคราะห์ว่า อุตสาหกรรมใดที่น่าจะลงทุนในช่วงนี้ จากนั้นค่อยทำการเลือกซื้อหุ้น ที่นักลงวิเคราะห์ประเมินว่าดีที่สุดในกลุ่ม ดังตัวอย่าง

รูปแสดง Ranking %Upside หุ้นใน SET50 โดยแบ่งตามหมวดอุตสาหกรรม

*อื่น ๆ หมายถึง หุ้นที่มีหุ้นในอุตสาหกรรมเดียวกันไม่เกิน 3 ตัว

จากตารางจะเห็นว่าใน SET50 มีหุ้นที่ถูกจัดอยู่ในหมวดพลังงานและสาธารณูปโภคถึง 10 ตัว และเมื่อเรียงตาม %Upside จากบทวิเคราะห์แล้ว ใน 5 ลำดับแรก มีเพียงหุ้นตัวเดียวที่ให้ผลตอบแทนติดลบ คือ BGRIM ส่วนใน 5 ลำดับหลัง กลับให้ผลลัพธ์ตรงกันข้าม คือ มีหุ้นที่ให้ผลตอบแทนเป็นบวกเพียงตัวเดียว คือ PTTEP และในหมวดถัดไปอย่างกลุ่มอาหาร ก็พบว่า CPF และ TU ก็มีผลตอบแทนที่เป็นบวกชนะ OSP และ CBG ที่โบรกเกอร์ให้ %upside เหลือน้อยกว่า ส่วนกลุ่มสื่อสาร หุ้น TRUE ที่นักวิเคราะห์ประเมินว่ามี Upside มากที่สุด ก็มีราคาที่ปรับตัวเพิ่มขึ้นและทิ้งให้ DTAC ที่มี Upside อยู่ในลำดับสุดของกลุ่ม ราคาปรับตัวลดลงเพียงแค่ตัวเดียว เป็นต้น

และจากข้อมูลในส่วนนี้ พวกเราก็ได้พิสูจน์ในทุกคนเห็นกันแล้วนะครับ ว่าสามารถใช้ “ราคาเป้าหมาย” ในบทวิเคราะห์มาประกอบการตัดสินใจลงทุนได้ และมันก็ให้ผลลัพธ์ที่ค่อนข้างดีอย่างมีนัยสำคัญ แต่อย่างไรก็ตาม จากประสบการณ์ของเราก็ยังมีเรื่องที่เป็นข้อควรระวังในการใช้งาน มาให้ทุกคนพิจารณาเพิ่มเติม ดังต่อไปนี้

1.ห้ามยึดติดกับราคาเป้าหมายเป็นเด็ดขาด

เราอยากให้ทุกท่านลองนึกดู ว่าเคยมีครั้งไหนที่เห็นราคาหุ้นปรับตัวขึ้นไปถึงราคาเป้าหมายบ้าง ? หลายคนคงพยายามนึกแต่ก็นึกไม่ออก ซึ่งก็เป็นเพราะว่า โบรกเกอร์เขาจะทำการแก้ไขและปรับเปลี่ยนตัวเลขเหล่านี้อยู่ตลอดเวลา โดยเมื่อไหร่ที่ราคาใกล้ถึงเป้า เขาก็จะเปลี่ยนสมมุติฐานในการคำนวณเพื่อเปลี่ยน Target Price เหมือนอย่างที่เราเห็นข่าวอยู่บ่อย ๆ ที่โบรกเกอร์ทำการปรับเป้า SET ขึ้น ๆ ลง ๆ ตามสภาวะตลาด ดังนั้น นักลงทุนทุกท่าน ต้องคอยตรวจสอบการเปลี่ยนแปลงของราคาเป้าหมายและ %upside อยู่ตลอดเวลา โดยเราจะทำการ Update ให้ทุกวัน(ดังรูป) ผ่านทางเพจตอน 18.00 น. และทางกระทู้ Pantip ♠ ♥ ♦ ♣ โพยหุ้น&TFEX 🎲 ทุกเช้าเวลา 9.00 น.ของวันถัดไป

2.ทำใจว่าบทวิเคราะห์มักจะให้มุมมองเชิงบวกมากกว่าเชิงลบ

อย่างที่พวกท่านเห็นในตาราง บทวิเคราะห์ส่วนใหญ่มักประเมินมูลค่าหุ้นให้สูงกว่าราคาตลาด โดยต่อให้เศรษฐกิจหรือสภาวะตลาดจะอยู่ในโทนลบก็ตาม ที่เป็นเช่นนี้ก็ต้องยอมรับว่า ธุรกิจของโบรกเกอร์ก็มีความเกี่ยวพันกับการทิศทางตลาด จึงอาจต้องมีการ Bias เชียร์ให้ซื้อหุ้น โดยอาศัยบทวิเคราะห์เป็น 1 ในเครื่องมือ รวมถึงอาจมีเรื่องความสนิท หรือเกี่ยวข้องกับบริษัทที่ถูกประเมิน ดังนั้น เราจึงเลือกใช้วิธีดูด้วยการหาค่าเฉลี่ยมุมมองของทุกโบรกและดูโดยเปรียบเทียบว่าตัวไหนดีที่สุดมากกว่าดูแค่เห็นว่าเหลือ Upside เลยซื้อ นอกจากนี้ ยังมีเรื่องของความเกรงใจ ทำให้พวกเขาไม่กล้า Recommend แบบตรง ๆ เช่น บางทีที่โบรกเกอร์ประเมินให้ Hold หุ้นตัวนั้น ความหมายที่แท้จริงที่เขาอยากสื่ออาจจะเป็น “จงหนีไป ! หุ้นตัวนี้ไม่น่าสนใจแล้ว แต่พิมพ์ตรง ๆ ไม่ได้” เป็นต้น

[Spoil] คลิกเพื่อดูข้อความที่ซ่อนไว้