ช่วงนี้ใกล้จะสิ้นปีแล้ว คนทำงานที่ต้องเสียภาษี ก็มักจะมองหาสิ่งที่จะนำมาใช้ในการลดหย่อนภาษีได้ ซึ่งสิ่งหนึ่งที่เรามักใช้เพื่อนำมาใช้ลดหย่อนภาษี คือ ประกันชีวิต แต่บางครั้งเวลาเราทำประกันชีวิตจะรู้สึกว่า เป็นการจ่ายเงินไม่คุ้มค่า เหมือน “ซื้อทิ้ง” หากไม่ได้เคลม เพราะจะไม่ได้เบี้ยที่จ่ายไปคืน

ลองมาดูตัวอย่าง

“ประกันชีวิต 3 รูปแบบจากกรุงไทย-แอกซ่า” ประกันชีวิตที่ให้ความคุ้มครองตามที่ต้องการ เบี้ยประกันที่จ่ายสามารถนำมาลดหย่อนภาษีได้ และมีได้รับเงินคืนด้วยถ้าไม่ได้เคลม ซึ่งทำให้เรารู้สึก

“ชีวิตดี ได้ลดหย่อน ไม่สูญเปล่า” ไปลองดูกัน

ก่อนอื่น มารู้จักกันก่อนว่า ประกันแบบไหน ลดหย่อนภาษีได้ และลดได้เท่าไหร่บ้าง

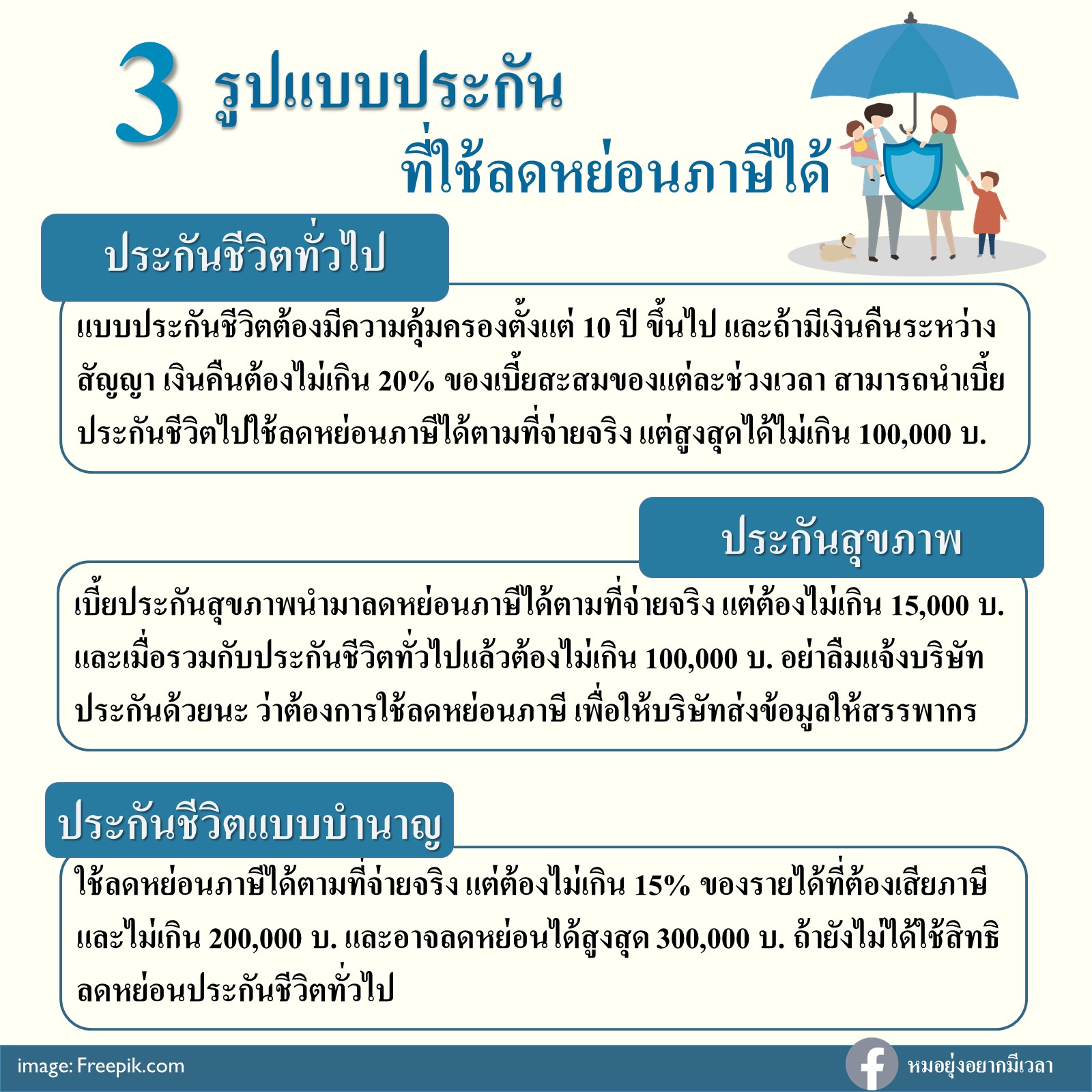

เบี้ยประกันที่สามารถนำมาลดหย่อนภาษีได้จะมี 3 แบบ คือ ประกันชีวิตทั่วไป ประกันสุขภาพ และประกันชีวิตแบบบำนาญ ซึ่งทั้ง 3 แบบนี้สามารถนำเบี้ยประกันที่เราจ่ายไป มาลดหย่อนภาษีได้แบบนี้

1. ประกันชีวิตทั่วไป

ประกันชีวิตทั่วไป จะมีอยู่ 4 ประเภท ได้แก่ ประกันชีวิตแบบตลอดชีพ ประกันชีวิตแบบชั่วระยะเวลา ประกันชีวิตแบบสะสมทรัพย์ และประกันชีวิตควบการลงทุน เราสามารถนำเบี้ยประกันชีวิตที่เราทำของตัวเอง จากทุกกรมธรรม์ไปใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่สูงสุดได้ไม่เกิน 100,000 บาท

ซึ่งเบี้ยประกันชีวิตที่จะสามารถนำมาลดหย่อนภาษีได้ ต้องเป็นแบบประกันชีวิตที่มีความคุ้มครองตั้งแต่ 10 ปี ขึ้นไป และถ้ามีเงินคืนทุกปีระหว่างสัญญา เงินคืนต้องไม่เกิน 20% ของเบี้ยประกันชีวิตรายปี แต่ถ้าคืนเป็นช่วงระยะเวลา เช่น คืนทุก 3 ปี หรือ 5 ปี เงินที่ได้รับคืนต้องไม่เกิน 20% ของเบี้ยสะสมของแต่ละช่วงเวลานะ

2. ประกันสุขภาพ

เบี้ยประกันสุขภาพที่นำมาลดหย่อนได้ ต้องเป็นการคุ้มครองในแบบใดแบบหนึ่งตามนี้ ได้แก่ การให้ความคุ้มครองเกี่ยวการดูแลรักษาพยาบาล การประกันอุบัติเหตุ การประกันภัยโรคร้ายแรง การประกันภัยการดูแลระยะยาว

ซึ่งเราสามารถนำเบี้ยประกันสุขภาพมาลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 15,000 บาท และเมื่อรวมกับประกันชีวิตทั่วไปแล้วต้องไม่เกิน 100,000 บาท และอย่าลืมแจ้งบริษัทประกันด้วยว่าเราต้องการนำไปใช้สิทธิลดหย่อนภาษีด้วย เพื่อให้บริษัทส่งข้อมูลเบี้ยของเราให้สรรพากร โดยเรากรอกแบบฟอร์มของบริษัทประกัน ซึ่งตอนนี้กฏหมายกำหนดเฉพาะประกันสุขภาพเท่านั้น ยังไม่รวมประกันชีวิตแบบอื่นนะ

3. ประกันชีวิตแบบบำนาญ

เงื่อนไขประกันแบบบำนาญที่จะนำมาลดหย่อนภาษีได้คือ แบบประกันชีวิตนั้นต้องคุ้มครองตั้งแต่ 10 ปี ขึ้นไป ต้องจ่ายเบี้ยครบก่อนถึงได้รับประโยชน์ มีการกำหนดการจ่ายผลประโยชน์เมื่อเราอายุตั้งแต่ 55 ปี ขึ้นไป และมีการจ่ายผลประโยชน์เป็นรายงวดอย่างสม่ำเสมอ

เบี้ยประกันชีวิตแบบบำนาญ ใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี และไม่เกิน 200,000 บาท แต่ถ้ายังไม่ได้ใช้สิทธิลดหย่อนประกันชีวิตทั่วไป อาจลดหย่อนได้สูงสุด 300,000 บาท เช่น

ถ้าเรามีรายได้ 1,000,000 บาท ต่อปี เราใช้สิทธิลดหย่อนประกันชีวิตทั่วไป 100,000 บาท เราสามารถนำเบี้ยประกันแบบบำนาญไปใช้ลดหย่อนภาษีได้สูงสุด 150,000 บาท (15% ของรายได้)

แต่ถ้าเรายังไม่ได้ใช้สิทธิประกันชีวิตทั่วไปเลย หรือใช้สิทธิยังไม่ครบ 100,000 บาท เราสามารถนำเบี้ยประกันแบบบำนาญบางส่วนไปหักลดหย่อนในส่วนประกันชีวิตทั่วไปได้

เช่น ถ้าเรามีรายได้ 1,000,000 บาท แต่ซื้อประกันบำนาญไป 200,000 บาท และประกันชีวิตทั่วไป 50,000 บาท เราจะสามารถนำมาหักในส่วนประกันบำนาญได้ 150,000 บาท เท่านั้น เพราะคิดเป็น 15% ของรายได้ แต่จะเห็นว่าเราซื้อประกันชีวิตทั่วไป 50,000 บาท ยังเหลือส่วนสิทธิประกันชีวิตทั่วไปอีก 50,000 บาท เราสามารถนำส่วนของเบี้ยบำนาญอีก 50,000 บาท ไปหักลดหย่อนเป็นประกันชีวิตทั่วไปได้

และสิ่งที่ควรคำนึงถึงอีกอย่างในเรื่องการลดหย่อนภาษีของประกันบำนาญ คือ เมื่อรวมกับกองทุนบำเหน็จบำนาญข้าราชการ (กบข.) / กองทุนสำรองเลี้ยงชีพ/ RMF/ กองทุนสงเคราะห์ครูเอกชน แล้วต้องไม่เกิน 500,000 บาท ด้วยนะ

ปัจจุบันประกันที่สามารถใช้ลดหย่อนภาษีนั้นมีมากมายให้เลือก แต่สิ่งสำคัญที่ควรพิจารณาในการซื้อประกันนั้น คงไม่ใช่แค่เรื่องลดหย่อนภาษีเท่านั้น แต่เราควรพิจารณาถึงความคุ้มครองและวงเงินประกันที่ได้รับ รวมถึงเบี้ยที่เราต้องจ่ายว่าเหมาะกับแผนการเงิน และภาระทางการเงินของเราด้วยหรือไม่

“ประกันชีวิต 3 รูปแบบจากกรุงไทย-แอกซ่า” ที่นอกจากตอบโจทย์การลดหย่อนภาษีแล้ว ยังได้ความคุ้มครองตามที่ต้องการ และถ้าไม่ได้เคลม ได้เงินคืน ซึ่งทำให้เรารู้สึกคุ้ม 3 เด้ง

“ชีวิตดี ได้ลดหย่อน ไม่สูญเปล่า” ไปลองดูกัน

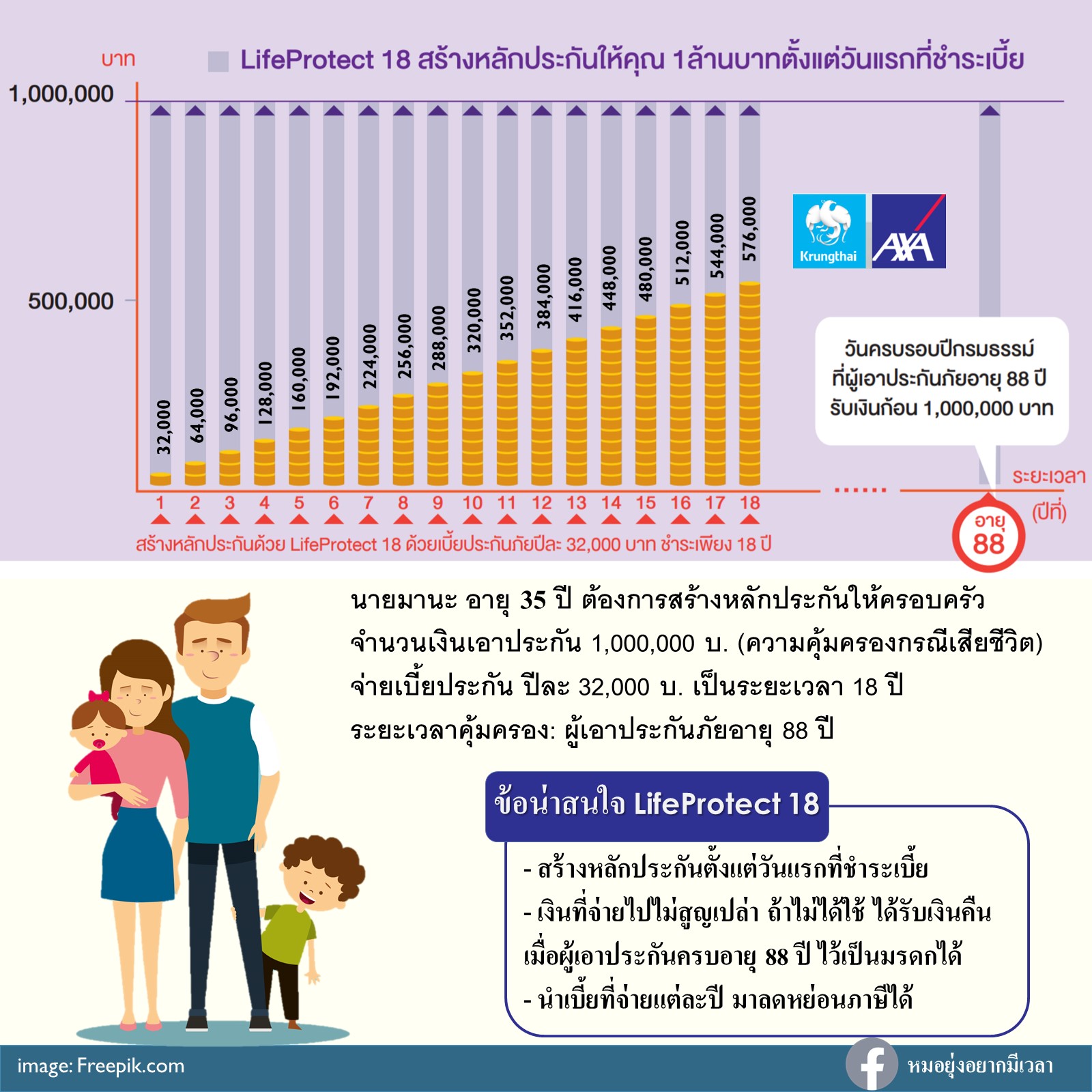

แบบที่ 1: LifeProtect 18 แบบประกันตลอดชีพ ได้รับเงินคืนถ้าไม่ได้ใช้

LifeProtect 18 นั้นเป็นประกันชีวิตทั่วไปแบบตลอดชีพ (Whole Life Insurance) เป็นประกันที่ได้รับความคุ้มครองตลอดชีวิต วัตถุประสงค์ของการทำประกันแบบนี้ เพื่อเป็นมรดกไว้ให้คนข้างหลัง

ลองมาดูกันว่า LifeProtect 18 ของกรุงไทย-แอกซ่า มีข้อน่าสนใจยังไง

LifeProtect 18 เป็นรูปแบบการประกันชีวิตที่คุ้มครองตั้งแต่วันแรกที่ชำระเบี้ย จ่ายเบี้ยต่ำ แต่คุ้มครองสูง และคุ้มครองไปเรื่อยๆ จนเราอายุ 88 ปี โดยจ่ายเบี้ยเพียง 18 ปี ในช่วงที่เราจ่ายเบี้ยสามารถนำเบี้ยที่จ่ายแต่ละปีไปลดหย่อนภาษีได้ และเงินที่เราจ่ายไปนั้นไม่สูญเปล่า เพราะเราจะได้รับเงินก้อนคืน ณ ครบกำหนดสัญญาคือเมื่อผู้เอาประกันอายุ 88 ปี เพื่อไว้ใช้เป็นมรดกให้ลูกหลาน

ลองมาดูตัวอย่างแบบประกันนี้กัน

นายมานะได้ความคุ้มครองวงเงินประกัน 1,000,000 บาท ตั้งแต่วันแรก ไปเรื่อยๆ จนอายุ 88 ปี โดยจ่ายเบี้ยเพียง 18 ปี (รวมเบี้ยที่จ่าย 576,000 บาท) เบี้ยประกันที่จ่ายไปสามารถนำมาลดหย่อนภาษีได้ และถ้าไม่ได้ใช้ คืนเงินให้ 1,000,000 บาท เมื่ออายุ 88 ปี เพื่อไว้เป็นมรดกส่งต่อให้ลูกหลานได้ จะเห็นว่า ชีวิตดี ไม่สูญเปล่า เเพราะถึงแม้ไม่ได้ใช้ ก็ได้รับเงินคืน

แบบที่ 2: iShield แบบประกันคุ้มครองชีวิต และโรคร้ายแรงตลอดชีพ

บางคนอาจสงสัยว่า ทำไมเรายังต้องทำประกันภัยโรคร้ายแรง ในเมื่อเรามีสิทธิการรักษาพยาบาลขั้นพื้นฐานอยู่แล้ว??

ปกติแล้วคนไทยทุกคนมีสิทธิการรักษาพยาบาลขั้นพื้นฐาน ซึ่งมีด้วยกันอยู่ 3 กลุ่ม คือ สิทธิประกันสุขภาพ (สิทธิ 30 บาท) สิทธิประกันสังคม สิทธิข้าราชการ แต่เนื่องจากโรคร้ายแรงไม่ว่าจะเป็น โรคมะเร็ง โรคหัวใจ โรคเส้นเลือดสมอง โรคไต ต่างเป็นโรคที่มีค่าใช้จ่ายมาก และอาจมีค่าใช้จ่ายส่วนเกิน ยิ่งถ้าเราต้องการยกระดับการรักษาให้สูงกว่าขั้นพื้นฐาน ก็ยิ่งจะมีค่าใช้จ่ายเพิ่มขึ้น การทำประกันโรคร้ายแรง จึงทำให้เรามั่นใจว่า เมื่อเกิดโรคร้ายขึ้นกับเรา เราจะมีเงินรักษาในระดับที่เราต้องการได้

ประกันโรคร้ายแรงโดยทั่วไปนั้น ถ้าไม่เป็นโรค ก็จะเป็นการจ่ายเบี้ยทิ้งเพื่อแลกกับการคุ้มครองที่ได้ และต้องจ่ายเบี้ยไปเรื่อยๆ ถ้ายังต้องการความคุ้มครอง โดยถ้ายิ่งอายุมากขึ้น เบี้ยก็ยิ่งจะแพงขึ้น

ดังนั้น iShield ของกรุงไทย-แอกซ่า จึงมีจุดเด่นแบบนี้

- แบบประกันคุ้มครองชีวิตและโรคร้ายแรง 70 โรคตามที่ระบุไว้ในกรมธรรม์ ทั้งระยะเริ่มต้นและระยะลุกลาม แบบตลอดชีพจนถึงอายุ 85 ปี

- เบี้ยประกันคงที่ตลอดอายุสัญญา และมีให้เลือกระยะเวลาชำระเบี้ยทั้งแบบ 5 ปี 10 ปี 15 ปี หรือ 20 ปี เพื่อให้เหมาะกับความต้องการของเรา ถ้าไม่อยากจ่ายเบี้ยต่อปีก้อนใหญ่ ก็อาจเลือกแบบที่ทยอยจ่ายนานหน่อย

- เราสามารถนำเบี้ยประกันที่จ่ายไป มาลดหย่อนภาษีได้ทั้งในส่วนของเบี้ยประกันชีวิต และเบี้ยประกันสุขภาพ

- ชีวิตดี ไม่สูญเปล่า กรณีครบกำหนดสัญญา หรือเกิดเหตุเสียชีวิต หรือเป็นโรคร้ายแรงระยะรุนแรง ให้ผลประโยชน์ 100% ของวงเงินเอาประกันภัย เราสามารถเบิกทุนประกันออกมาได้ ตามเงื่อนไขเมื่อเป็นโรคร้ายแรงระยะเริ่มต้น ให้ผลประโยชน์ 25% ของจำนวนเงินเอาประกันภัย และสามารถเคลมได้หลายครั้งจนกว่าจะครบ 100% เช่น มะเร็งระยะไม่ลุกลาม 25% ของจำนวนเงินเอาประกันภัย ใส่เครื่องกระตุ้นหัวใจ 25% เป็นต้น แต่ถ้าครบกำหนดสัญญาที่อายุ 85 ปี แล้วเรายังเคลมไม่ครบ 100% เราก็จะได้เงินส่วนที่เหลือคืนมา เพื่อไว้เป็นมรดกส่งต่อให้คนรุ่นหลังได้อีกด้วย

การทำประกันโรคร้ายแรง เป็นการเตรียมรับมือกับความเสี่ยงทางการเงินรูปแบบหนึ่ง เพราะเราจะไม่สามารถซื้อประกันได้ในวันที่เราจำเป็นต้องใช้ ดังนั้นการเตรียมพร้อมไว้จึงเป็นสิ่งที่ดีกว่า และแบบประกัน iShield ของกรุงไทย-แอกซ่านั้น ถ้าไม่ได้เคลม หรือเคลมไม่ครบวงเงินเอาประกัน มีได้รับเงินผลประโยชน์ส่วนที่เหลือคืนอีกด้วย

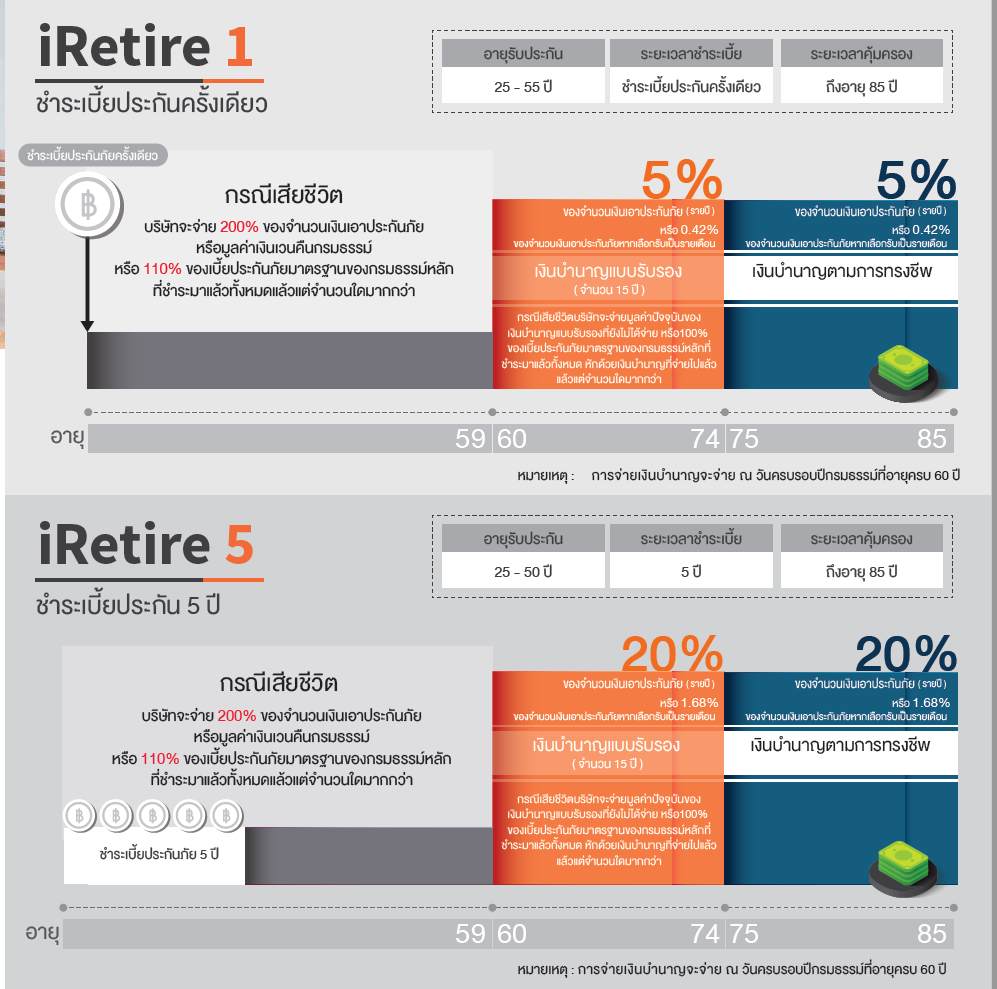

แบบที่ 3: iRetire ประกันบำนาญที่จ่ายเบี้ยสั้น เพื่อความคล่องตัว

ประกันชีวิตแบบบำนาญนั้น จะจ่ายคืนเป็น “เงินบำนาญ” ให้เราเป็นจำนวนเท่าๆ กันทุกปี ตั้งแต่เริ่มเกษียณ (ตอนอายุ 55 ปี หรือ 60 ปี) ไปจนถึงอายุ 85 หรือ 90 ปี ตามที่ระบุไว้ในกรมธรรม์ โดยที่เราต้องจ่ายเบี้ยตามที่แบบประกันกำหนด และจ่ายเบี้ยครบก่อนถึงจะได้รับประโยชน์

มาดูตัวอย่าง ประกันชีวิตแบบบำนาญ iRetire 1 และ iRetire 5 ของบริษัท กรุงไทย-แอกซ่า ซึ่งมีจุดเด่นที่จ่ายเบี้ยสั้น เพื่อความคล่องตัวกัน

iRetire 1 จ่ายเบี้ยประกันเพียงแค่ 1 ปี แล้วไปรอรับเงินบำนาญได้เลย เงินบำนาญนั้นจะคืนให้ปีละ 5% ของทุนประกัน ตั้งแต่อายุ 60-85 ปี เหมาะกับคนที่มีเงินก้อนใหญ่ เพื่อเก็บเงินก้อนนี้ไว้ตอนเกษียณและต้องการได้รับผลตอบแทนที่แน่นอน

ส่วน iRetire 5 ก็จ่ายเบี้ยเพียงแค่ 5 ปี โดยมีเงินบำนาญคืนให้ปีละ 20% ของทุนประกัน ตั้งแต่อายุ 60-85 ปี เหมาะกับคนที่ไม่ต้องการมีภาระผูกพันในการจ่ายเบี้ยนาน และต้องการมีเงินเกษียณตามที่วางแผนไว้

ทั้ง iRetire 1 และ iRetire 5 มีความคุ้มครองชีวิตที่เหมือนกัน คือ ถ้าเสียชีวิตช่วงก่อนจะได้รับบำนาญ จะได้รับเงินชดเชยตามที่ระบุไว้ในกรมธรรม์ และถ้าเสียชีวิตช่วงก่อนที่จะได้รับบำนาญครบ ก็จะได้รับเงินก้อนซึ่งเป็นส่วนบำนาญรับรองการจ่ายที่ยังไม่ได้รับ(รับรองการจ่ายบำนาญ 15 ปี) เพื่อให้เป็นมรดกกับลูกหลาน

ประกันนั้นถือเป็นครื่องมือหนึ่งในการใช้โอนความเสี่ยงทางการเงินของเรา ให้บริษัทประกันดูแล ไม่ว่าจะเป็นการเจ็บป่วยด้วยโรคร้ายแรง การจากไปในเวลาที่ยังมีภาระทางการเงินและคนที่ต้องดูแล การเกษียณโดยที่ไม่มีรายได้แต่ยังมีค่าใช้จ่าย เพื่อจะได้ไม่เป็นภาระแก่คนที่เรารัก ซึ่งเราควรเตรียมพร้อมไว้ ตั้งแต่วันที่โชคร้ายยังไม่ผ่านเข้ามาในชีวิตนะ

ใครสนใจประกันชีวิตของกรุงไทย-แอกซ่า สามารถติดต่อสอบถามได้ที่ตัวแทนประกัน หรือสามารถดูรายละเอียดเพิ่มเติมได้ที่

ktaxa.live/Tax2019-Pantip

[BR] ชีวิตดี ได้ลดหย่อน ไม่สูญเปล่า กับ 3 รูปแบบประกันชีวิตจากกรุงไทย-แอกซ่า

ช่วงนี้ใกล้จะสิ้นปีแล้ว คนทำงานที่ต้องเสียภาษี ก็มักจะมองหาสิ่งที่จะนำมาใช้ในการลดหย่อนภาษีได้ ซึ่งสิ่งหนึ่งที่เรามักใช้เพื่อนำมาใช้ลดหย่อนภาษี คือ ประกันชีวิต แต่บางครั้งเวลาเราทำประกันชีวิตจะรู้สึกว่า เป็นการจ่ายเงินไม่คุ้มค่า เหมือน “ซื้อทิ้ง” หากไม่ได้เคลม เพราะจะไม่ได้เบี้ยที่จ่ายไปคืน

ลองมาดูตัวอย่าง “ประกันชีวิต 3 รูปแบบจากกรุงไทย-แอกซ่า” ประกันชีวิตที่ให้ความคุ้มครองตามที่ต้องการ เบี้ยประกันที่จ่ายสามารถนำมาลดหย่อนภาษีได้ และมีได้รับเงินคืนด้วยถ้าไม่ได้เคลม ซึ่งทำให้เรารู้สึก “ชีวิตดี ได้ลดหย่อน ไม่สูญเปล่า” ไปลองดูกัน

ก่อนอื่น มารู้จักกันก่อนว่า ประกันแบบไหน ลดหย่อนภาษีได้ และลดได้เท่าไหร่บ้าง

เบี้ยประกันที่สามารถนำมาลดหย่อนภาษีได้จะมี 3 แบบ คือ ประกันชีวิตทั่วไป ประกันสุขภาพ และประกันชีวิตแบบบำนาญ ซึ่งทั้ง 3 แบบนี้สามารถนำเบี้ยประกันที่เราจ่ายไป มาลดหย่อนภาษีได้แบบนี้

1. ประกันชีวิตทั่วไป

ประกันชีวิตทั่วไป จะมีอยู่ 4 ประเภท ได้แก่ ประกันชีวิตแบบตลอดชีพ ประกันชีวิตแบบชั่วระยะเวลา ประกันชีวิตแบบสะสมทรัพย์ และประกันชีวิตควบการลงทุน เราสามารถนำเบี้ยประกันชีวิตที่เราทำของตัวเอง จากทุกกรมธรรม์ไปใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่สูงสุดได้ไม่เกิน 100,000 บาท

ซึ่งเบี้ยประกันชีวิตที่จะสามารถนำมาลดหย่อนภาษีได้ ต้องเป็นแบบประกันชีวิตที่มีความคุ้มครองตั้งแต่ 10 ปี ขึ้นไป และถ้ามีเงินคืนทุกปีระหว่างสัญญา เงินคืนต้องไม่เกิน 20% ของเบี้ยประกันชีวิตรายปี แต่ถ้าคืนเป็นช่วงระยะเวลา เช่น คืนทุก 3 ปี หรือ 5 ปี เงินที่ได้รับคืนต้องไม่เกิน 20% ของเบี้ยสะสมของแต่ละช่วงเวลานะ

2. ประกันสุขภาพ

เบี้ยประกันสุขภาพที่นำมาลดหย่อนได้ ต้องเป็นการคุ้มครองในแบบใดแบบหนึ่งตามนี้ ได้แก่ การให้ความคุ้มครองเกี่ยวการดูแลรักษาพยาบาล การประกันอุบัติเหตุ การประกันภัยโรคร้ายแรง การประกันภัยการดูแลระยะยาว

ซึ่งเราสามารถนำเบี้ยประกันสุขภาพมาลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 15,000 บาท และเมื่อรวมกับประกันชีวิตทั่วไปแล้วต้องไม่เกิน 100,000 บาท และอย่าลืมแจ้งบริษัทประกันด้วยว่าเราต้องการนำไปใช้สิทธิลดหย่อนภาษีด้วย เพื่อให้บริษัทส่งข้อมูลเบี้ยของเราให้สรรพากร โดยเรากรอกแบบฟอร์มของบริษัทประกัน ซึ่งตอนนี้กฏหมายกำหนดเฉพาะประกันสุขภาพเท่านั้น ยังไม่รวมประกันชีวิตแบบอื่นนะ

3. ประกันชีวิตแบบบำนาญ

เงื่อนไขประกันแบบบำนาญที่จะนำมาลดหย่อนภาษีได้คือ แบบประกันชีวิตนั้นต้องคุ้มครองตั้งแต่ 10 ปี ขึ้นไป ต้องจ่ายเบี้ยครบก่อนถึงได้รับประโยชน์ มีการกำหนดการจ่ายผลประโยชน์เมื่อเราอายุตั้งแต่ 55 ปี ขึ้นไป และมีการจ่ายผลประโยชน์เป็นรายงวดอย่างสม่ำเสมอ

เบี้ยประกันชีวิตแบบบำนาญ ใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี และไม่เกิน 200,000 บาท แต่ถ้ายังไม่ได้ใช้สิทธิลดหย่อนประกันชีวิตทั่วไป อาจลดหย่อนได้สูงสุด 300,000 บาท เช่น

ถ้าเรามีรายได้ 1,000,000 บาท ต่อปี เราใช้สิทธิลดหย่อนประกันชีวิตทั่วไป 100,000 บาท เราสามารถนำเบี้ยประกันแบบบำนาญไปใช้ลดหย่อนภาษีได้สูงสุด 150,000 บาท (15% ของรายได้)

แต่ถ้าเรายังไม่ได้ใช้สิทธิประกันชีวิตทั่วไปเลย หรือใช้สิทธิยังไม่ครบ 100,000 บาท เราสามารถนำเบี้ยประกันแบบบำนาญบางส่วนไปหักลดหย่อนในส่วนประกันชีวิตทั่วไปได้

เช่น ถ้าเรามีรายได้ 1,000,000 บาท แต่ซื้อประกันบำนาญไป 200,000 บาท และประกันชีวิตทั่วไป 50,000 บาท เราจะสามารถนำมาหักในส่วนประกันบำนาญได้ 150,000 บาท เท่านั้น เพราะคิดเป็น 15% ของรายได้ แต่จะเห็นว่าเราซื้อประกันชีวิตทั่วไป 50,000 บาท ยังเหลือส่วนสิทธิประกันชีวิตทั่วไปอีก 50,000 บาท เราสามารถนำส่วนของเบี้ยบำนาญอีก 50,000 บาท ไปหักลดหย่อนเป็นประกันชีวิตทั่วไปได้

และสิ่งที่ควรคำนึงถึงอีกอย่างในเรื่องการลดหย่อนภาษีของประกันบำนาญ คือ เมื่อรวมกับกองทุนบำเหน็จบำนาญข้าราชการ (กบข.) / กองทุนสำรองเลี้ยงชีพ/ RMF/ กองทุนสงเคราะห์ครูเอกชน แล้วต้องไม่เกิน 500,000 บาท ด้วยนะ

ปัจจุบันประกันที่สามารถใช้ลดหย่อนภาษีนั้นมีมากมายให้เลือก แต่สิ่งสำคัญที่ควรพิจารณาในการซื้อประกันนั้น คงไม่ใช่แค่เรื่องลดหย่อนภาษีเท่านั้น แต่เราควรพิจารณาถึงความคุ้มครองและวงเงินประกันที่ได้รับ รวมถึงเบี้ยที่เราต้องจ่ายว่าเหมาะกับแผนการเงิน และภาระทางการเงินของเราด้วยหรือไม่

“ประกันชีวิต 3 รูปแบบจากกรุงไทย-แอกซ่า” ที่นอกจากตอบโจทย์การลดหย่อนภาษีแล้ว ยังได้ความคุ้มครองตามที่ต้องการ และถ้าไม่ได้เคลม ได้เงินคืน ซึ่งทำให้เรารู้สึกคุ้ม 3 เด้ง “ชีวิตดี ได้ลดหย่อน ไม่สูญเปล่า” ไปลองดูกัน

แบบที่ 1: LifeProtect 18 แบบประกันตลอดชีพ ได้รับเงินคืนถ้าไม่ได้ใช้

LifeProtect 18 นั้นเป็นประกันชีวิตทั่วไปแบบตลอดชีพ (Whole Life Insurance) เป็นประกันที่ได้รับความคุ้มครองตลอดชีวิต วัตถุประสงค์ของการทำประกันแบบนี้ เพื่อเป็นมรดกไว้ให้คนข้างหลัง

ลองมาดูกันว่า LifeProtect 18 ของกรุงไทย-แอกซ่า มีข้อน่าสนใจยังไง

LifeProtect 18 เป็นรูปแบบการประกันชีวิตที่คุ้มครองตั้งแต่วันแรกที่ชำระเบี้ย จ่ายเบี้ยต่ำ แต่คุ้มครองสูง และคุ้มครองไปเรื่อยๆ จนเราอายุ 88 ปี โดยจ่ายเบี้ยเพียง 18 ปี ในช่วงที่เราจ่ายเบี้ยสามารถนำเบี้ยที่จ่ายแต่ละปีไปลดหย่อนภาษีได้ และเงินที่เราจ่ายไปนั้นไม่สูญเปล่า เพราะเราจะได้รับเงินก้อนคืน ณ ครบกำหนดสัญญาคือเมื่อผู้เอาประกันอายุ 88 ปี เพื่อไว้ใช้เป็นมรดกให้ลูกหลาน

ลองมาดูตัวอย่างแบบประกันนี้กัน

นายมานะได้ความคุ้มครองวงเงินประกัน 1,000,000 บาท ตั้งแต่วันแรก ไปเรื่อยๆ จนอายุ 88 ปี โดยจ่ายเบี้ยเพียง 18 ปี (รวมเบี้ยที่จ่าย 576,000 บาท) เบี้ยประกันที่จ่ายไปสามารถนำมาลดหย่อนภาษีได้ และถ้าไม่ได้ใช้ คืนเงินให้ 1,000,000 บาท เมื่ออายุ 88 ปี เพื่อไว้เป็นมรดกส่งต่อให้ลูกหลานได้ จะเห็นว่า ชีวิตดี ไม่สูญเปล่า เเพราะถึงแม้ไม่ได้ใช้ ก็ได้รับเงินคืน

แบบที่ 2: iShield แบบประกันคุ้มครองชีวิต และโรคร้ายแรงตลอดชีพ

บางคนอาจสงสัยว่า ทำไมเรายังต้องทำประกันภัยโรคร้ายแรง ในเมื่อเรามีสิทธิการรักษาพยาบาลขั้นพื้นฐานอยู่แล้ว??

ปกติแล้วคนไทยทุกคนมีสิทธิการรักษาพยาบาลขั้นพื้นฐาน ซึ่งมีด้วยกันอยู่ 3 กลุ่ม คือ สิทธิประกันสุขภาพ (สิทธิ 30 บาท) สิทธิประกันสังคม สิทธิข้าราชการ แต่เนื่องจากโรคร้ายแรงไม่ว่าจะเป็น โรคมะเร็ง โรคหัวใจ โรคเส้นเลือดสมอง โรคไต ต่างเป็นโรคที่มีค่าใช้จ่ายมาก และอาจมีค่าใช้จ่ายส่วนเกิน ยิ่งถ้าเราต้องการยกระดับการรักษาให้สูงกว่าขั้นพื้นฐาน ก็ยิ่งจะมีค่าใช้จ่ายเพิ่มขึ้น การทำประกันโรคร้ายแรง จึงทำให้เรามั่นใจว่า เมื่อเกิดโรคร้ายขึ้นกับเรา เราจะมีเงินรักษาในระดับที่เราต้องการได้

ประกันโรคร้ายแรงโดยทั่วไปนั้น ถ้าไม่เป็นโรค ก็จะเป็นการจ่ายเบี้ยทิ้งเพื่อแลกกับการคุ้มครองที่ได้ และต้องจ่ายเบี้ยไปเรื่อยๆ ถ้ายังต้องการความคุ้มครอง โดยถ้ายิ่งอายุมากขึ้น เบี้ยก็ยิ่งจะแพงขึ้น

ดังนั้น iShield ของกรุงไทย-แอกซ่า จึงมีจุดเด่นแบบนี้

- แบบประกันคุ้มครองชีวิตและโรคร้ายแรง 70 โรคตามที่ระบุไว้ในกรมธรรม์ ทั้งระยะเริ่มต้นและระยะลุกลาม แบบตลอดชีพจนถึงอายุ 85 ปี

- เบี้ยประกันคงที่ตลอดอายุสัญญา และมีให้เลือกระยะเวลาชำระเบี้ยทั้งแบบ 5 ปี 10 ปี 15 ปี หรือ 20 ปี เพื่อให้เหมาะกับความต้องการของเรา ถ้าไม่อยากจ่ายเบี้ยต่อปีก้อนใหญ่ ก็อาจเลือกแบบที่ทยอยจ่ายนานหน่อย

- เราสามารถนำเบี้ยประกันที่จ่ายไป มาลดหย่อนภาษีได้ทั้งในส่วนของเบี้ยประกันชีวิต และเบี้ยประกันสุขภาพ

- ชีวิตดี ไม่สูญเปล่า กรณีครบกำหนดสัญญา หรือเกิดเหตุเสียชีวิต หรือเป็นโรคร้ายแรงระยะรุนแรง ให้ผลประโยชน์ 100% ของวงเงินเอาประกันภัย เราสามารถเบิกทุนประกันออกมาได้ ตามเงื่อนไขเมื่อเป็นโรคร้ายแรงระยะเริ่มต้น ให้ผลประโยชน์ 25% ของจำนวนเงินเอาประกันภัย และสามารถเคลมได้หลายครั้งจนกว่าจะครบ 100% เช่น มะเร็งระยะไม่ลุกลาม 25% ของจำนวนเงินเอาประกันภัย ใส่เครื่องกระตุ้นหัวใจ 25% เป็นต้น แต่ถ้าครบกำหนดสัญญาที่อายุ 85 ปี แล้วเรายังเคลมไม่ครบ 100% เราก็จะได้เงินส่วนที่เหลือคืนมา เพื่อไว้เป็นมรดกส่งต่อให้คนรุ่นหลังได้อีกด้วย

การทำประกันโรคร้ายแรง เป็นการเตรียมรับมือกับความเสี่ยงทางการเงินรูปแบบหนึ่ง เพราะเราจะไม่สามารถซื้อประกันได้ในวันที่เราจำเป็นต้องใช้ ดังนั้นการเตรียมพร้อมไว้จึงเป็นสิ่งที่ดีกว่า และแบบประกัน iShield ของกรุงไทย-แอกซ่านั้น ถ้าไม่ได้เคลม หรือเคลมไม่ครบวงเงินเอาประกัน มีได้รับเงินผลประโยชน์ส่วนที่เหลือคืนอีกด้วย

แบบที่ 3: iRetire ประกันบำนาญที่จ่ายเบี้ยสั้น เพื่อความคล่องตัว

ประกันชีวิตแบบบำนาญนั้น จะจ่ายคืนเป็น “เงินบำนาญ” ให้เราเป็นจำนวนเท่าๆ กันทุกปี ตั้งแต่เริ่มเกษียณ (ตอนอายุ 55 ปี หรือ 60 ปี) ไปจนถึงอายุ 85 หรือ 90 ปี ตามที่ระบุไว้ในกรมธรรม์ โดยที่เราต้องจ่ายเบี้ยตามที่แบบประกันกำหนด และจ่ายเบี้ยครบก่อนถึงจะได้รับประโยชน์

มาดูตัวอย่าง ประกันชีวิตแบบบำนาญ iRetire 1 และ iRetire 5 ของบริษัท กรุงไทย-แอกซ่า ซึ่งมีจุดเด่นที่จ่ายเบี้ยสั้น เพื่อความคล่องตัวกัน

iRetire 1 จ่ายเบี้ยประกันเพียงแค่ 1 ปี แล้วไปรอรับเงินบำนาญได้เลย เงินบำนาญนั้นจะคืนให้ปีละ 5% ของทุนประกัน ตั้งแต่อายุ 60-85 ปี เหมาะกับคนที่มีเงินก้อนใหญ่ เพื่อเก็บเงินก้อนนี้ไว้ตอนเกษียณและต้องการได้รับผลตอบแทนที่แน่นอน

ส่วน iRetire 5 ก็จ่ายเบี้ยเพียงแค่ 5 ปี โดยมีเงินบำนาญคืนให้ปีละ 20% ของทุนประกัน ตั้งแต่อายุ 60-85 ปี เหมาะกับคนที่ไม่ต้องการมีภาระผูกพันในการจ่ายเบี้ยนาน และต้องการมีเงินเกษียณตามที่วางแผนไว้

ทั้ง iRetire 1 และ iRetire 5 มีความคุ้มครองชีวิตที่เหมือนกัน คือ ถ้าเสียชีวิตช่วงก่อนจะได้รับบำนาญ จะได้รับเงินชดเชยตามที่ระบุไว้ในกรมธรรม์ และถ้าเสียชีวิตช่วงก่อนที่จะได้รับบำนาญครบ ก็จะได้รับเงินก้อนซึ่งเป็นส่วนบำนาญรับรองการจ่ายที่ยังไม่ได้รับ(รับรองการจ่ายบำนาญ 15 ปี) เพื่อให้เป็นมรดกกับลูกหลาน

ประกันนั้นถือเป็นครื่องมือหนึ่งในการใช้โอนความเสี่ยงทางการเงินของเรา ให้บริษัทประกันดูแล ไม่ว่าจะเป็นการเจ็บป่วยด้วยโรคร้ายแรง การจากไปในเวลาที่ยังมีภาระทางการเงินและคนที่ต้องดูแล การเกษียณโดยที่ไม่มีรายได้แต่ยังมีค่าใช้จ่าย เพื่อจะได้ไม่เป็นภาระแก่คนที่เรารัก ซึ่งเราควรเตรียมพร้อมไว้ ตั้งแต่วันที่โชคร้ายยังไม่ผ่านเข้ามาในชีวิตนะ

ใครสนใจประกันชีวิตของกรุงไทย-แอกซ่า สามารถติดต่อสอบถามได้ที่ตัวแทนประกัน หรือสามารถดูรายละเอียดเพิ่มเติมได้ที่ ktaxa.live/Tax2019-Pantip

BR - Business Review : กระทู้นี้เป็นกระทู้รีวิวจากผู้สนับสนุน