ช่วงนี้เป็นโค้งสุดท้ายก่อนที่ปี 2558 จะผ่านไป ขอให้เพื่อนๆ ทุกคนมีความสุขสมหวัง

ถ้าทำงานประจำก็ขอให้ได้โบนัส ได้เลื่อนขั้น ถ้าทำธุรกิจส่วนตัวขอให้ขายดีมีเงินมีทอง

ถ้าเกษียณแล้วขอให้มีสุขภาพแข็งแรงมีความสุขเงินทองใช้จ่ายเหลือเฟือ

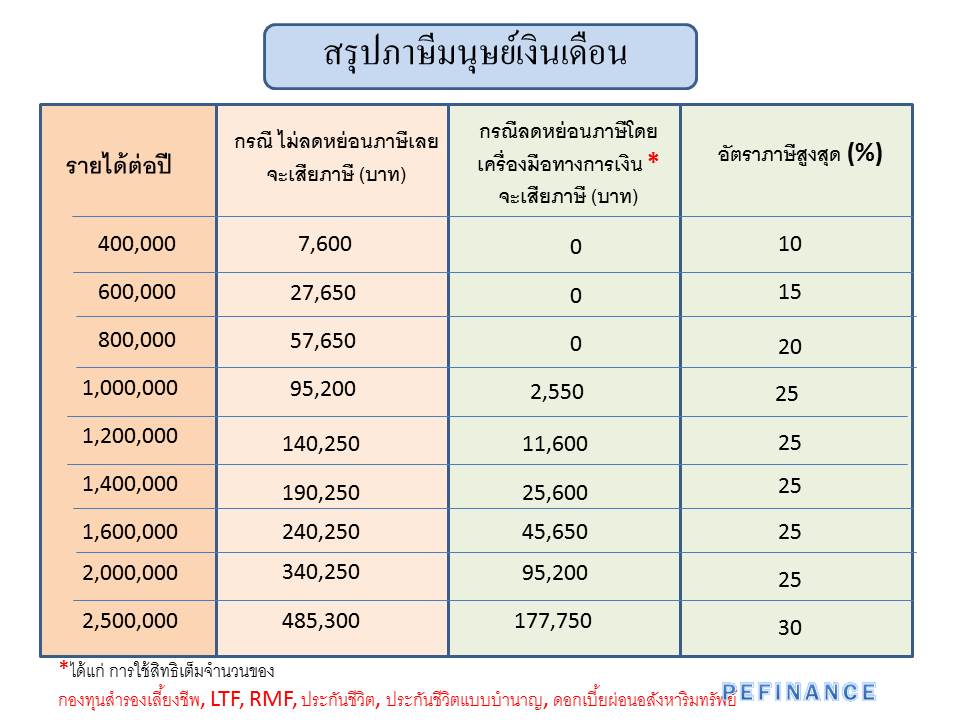

สำหรับท่านที่มีรายได้และต้องเสียภาษี อย่าลืมใช้สิทธิเพื่อลดหย่อนภาษีกันด้วยนะครับ

ผมจะขอให้เกณฑ์เบื้องต้นไว้พิจารณาในการ พิจารณาใช้สิทธิทางภาษีดังนี้นะครับ

รายได้แค่ไหนควรเริ่มวางแผนภาษี

รายได้แค่ไหนควรเริ่มวางแผนภาษี

- ผู้มีรายได้ต่ำกว่า 400,000 บาท เสียภาษีที่ฐาน 5% และหากมีค่าลดหย่อนอยู่แล้ว

เช่น กองทุนสำรองเลี้ยงชีพ ลดหย่อนบุตร เลี้ยงดูบิดามารดาสูงอายุ ดอกเบี้ยผ่อนบ้าน ฯลฯ

อาจเลือกไม่ลงทุนเพิ่มเพื่อลดภาษีก็ได้ เพราะด้วยค่าลดหย่อนที่มีอยู่อาจทำให้ไม่ต้องเสียภาษี

หรือ เสียเพียง 5% ซึ่งอาจคุ้มค่าน้อยในการใช้การลงทุนเพื่อลดภาษี

- ผู้มีรายได้ต่อปีเกิน 400,000 บาท เพราะถือเป็นช่วงต้นของผู้ที่เริ่มมีภาระต้องเสียภาษี ที่ฐาน 10%

มีความคุ้มค่ามากขึ้นในการวางแผนเพื่อลดภาษีและเป็นการออมเงิน

- ผู้ที่ควรจะต้องวางแผนภาษีอย่างยิ่ง คือผู้ที่มีรายได้ต่อปีเกิน 1,000,000 บาท

เพราะจะเป็นผู้เสียภาษีที่ฐาน 15% – 30% ดังนั้นคุ้มค่าที่จะวางแผนภาษีที่สุด

คราวนี้ถ้าเรารู้แล้วว่าเราควรจะต้องลงทุนทางการเงินเพื่อลดภาษี

เราจะเลือกลงทุนอะไรดี เพราะมีคนมานำเสนอมากมายไม่รู้ว่าอย่างไหนดีกว่ากัน

ก่อนอื่นต้องบอกก่อนว่า เงินจำนวนเดียวกันที่ลงทุน

เช่น มีเงิน 10,000 บาทที่จะใช้ลงทุนลดภาษี [ ไม่ว่าจะไปลงทุน LTF / RMF / ประกันชีวิต* /

ประกันชีวิตแบบบำนาญ / กองทุนสำรองเลี้ยงชีพ / ดอกเบี้ยผ่อนบ้าน]

ก็สามารถลดภาษีได้เท่ากัน แต่สิ่งที่แตกต่าง คือ

รูปแบบระยะเวลา ผลตอบแทน ความเสี่ยง ประโยชน์ของสิ่งที่เราลงทุน

เครื่องมือทางการเงิน

LTF

คนรู้จักและชอบ มากที่สุด มีจุดเด่นคือ สั้น เสี่ยง

สำหรับนักลงทุนที่ไม่อยากมีพันธะมาก มีเงื่อนไขหลักคือ ต้องถือหน่วยลงทุนเป็นเวลา 5ปีปฎิทินขึ้นไป

(บางคนบอกว่า 3ปี 2วันก็ขายได้) วัยรุ่นมักจะชอบเพราะไม่ชอบผูกพัน

จะลงทุนปีไหนก็ได้ ปีไหนไม่มีเงินก็ไม่ลง

กองทุนนี้ลงทุนในหุ้นไทยจึงมีความเสี่ยงได้ลุ้นไปด้วย LTF ลงทุนไม่เกิน 15% ของรายได้

RMF

คนอายุน้อยไม่ชอบ แต่คนวัยใกล้เกษียณเสียดายที่ไม่ได้ซื้อมาก่อนและเร่งซื้อเต็มกำลัง

หลายคนบอกว่าไม่เคยคิดถึงRMF เพราะมีเงื่อนไขคือ ขายได้เมื่ออายุ 55ปี (อีกนานนนน ตอนนี้เพิ่งอายุ 30 เอง)

และ ถูกบังคับให้ต้องลงทุนต่อเนื่องทุกปี(ปีเว้นปีก็ได้) แต่จะบอกว่าคนที่อายุใกล้ 50ปี เปรยให้ฟังว่า

รู้งี้ซื้อ RMF เยอะๆ ดีกว่าเพราะ ตัวเองกำลังจะเกษียณถ้ามีเงินรอไว้สัก 3-5ล้านมันจะฟินกว่า

(ที่ผ่านมา LTF พอครบก็ขายออกมาใช้หมดแล้วตั้งแต่ช่วงอายุ40-50ปี)

แต่RMF ขายไม่ได้มันเลยสะสมจนได้หลายล้านแล้วน่ะสิ^^

ประกันแบบออมทรัพย์

ส่วนใหญ่จะซื้อเพราะถูกอ้อนวอนจากสาขา/ตัวแทน ให้ช่วยทำเป้าก่อนสิ้นปี

ประกันออมทรัพย์เหมาะกับคนที่อยากบังคับตัวเองเก็บเงิน มีแบบส่งสั้น 1-10ปี

แต่ทุกแบบจะได้เงินคืนทั้งก้อนเมื่อครบ 10ปีขึ้นไป โดยระหว่างทางอาจมีปันผลก้อนเล็กๆ ได้

ภาระผูกพันก็คือ จ่ายเงินก้อนเท่ากันทุกปี ตามระยะเวลาที่กำหนด

แล้วพอครบ10ปีก็ได้เงินออมนั้นคืนไป ความคุ้มครองชีวิตได้พอๆ กับเงินที่จ่ายไป +สัก5-10%

เบี้ยประกันนำมาลดภาษีได้สูงสุด 100,000 บาท

ประกันแบบบำนาญ

คนยังไม่ค่อยรู้จักและคนที่ซื้อควรจะเป็นคนที่ซื้อประกันแบบธรรมดา 100,000 บาทเต็มวงเงินแล้ว

ประกันแบบบำนาญสามารถลดภาษีเพิ่มได้อีกสูงสด 200,000 บาท*

แต่ไม่เกิน 15% ของรายได้ (เท่ากับใช้ประกันลดภาษีได้ 300,000 บาท)

ข้อดีคือ เหมือนคุณเลี้ยงลูก1คน คุณก็ส่งเสียเขาจนคุณอายุ 55ปี เงินที่ส่งเสียเขาก็เอาไปลดภาษีได้

จากนั้นเมื่อคุณอายุ55ปี เขาก็จะให้เงินเลี้ยงดูคุณจนคุณอายุ 90ปี (คุณเลี้ยงเขา 10-25ปี และเขาเลี้ยงคุณ 35ปี)

จะบอกว่าทุกการลงทุน มันมีข้อดี/ข้อด้อย ดังนั้นขึ้นอยู่กับผู้ลงทุนว่าเหมาะและชอบแบบไหน

ที่สำคัญคือ พอเรารู้ข้อแตกต่างของแต่ละการลงทุนอย่างนี้แล้ว

เราก็สามารถตัดสินใจเลือกสิ่งที่เหมาะสมกับเราที่สุดได้แล้วจริงไหมครับ ^_^

------------------------------------------------------------------------------------------------

ติดตามบล็อกบริหารการเงินแบบง่ายๆ ในรูปแบบ FB ได้ที่นี่

https://www.facebook.com/Pefinance?ref=hl

เพื่อนๆสามารถไปติดตามอ่านได้ที่ บล็อก PEFINANCE

https://pefinance.wordpress.com/about/

ลดภาษีอย่างชาญฉลาด

ถ้าทำงานประจำก็ขอให้ได้โบนัส ได้เลื่อนขั้น ถ้าทำธุรกิจส่วนตัวขอให้ขายดีมีเงินมีทอง

ถ้าเกษียณแล้วขอให้มีสุขภาพแข็งแรงมีความสุขเงินทองใช้จ่ายเหลือเฟือ

สำหรับท่านที่มีรายได้และต้องเสียภาษี อย่าลืมใช้สิทธิเพื่อลดหย่อนภาษีกันด้วยนะครับ

ผมจะขอให้เกณฑ์เบื้องต้นไว้พิจารณาในการ พิจารณาใช้สิทธิทางภาษีดังนี้นะครับ

รายได้แค่ไหนควรเริ่มวางแผนภาษี

- ผู้มีรายได้ต่ำกว่า 400,000 บาท เสียภาษีที่ฐาน 5% และหากมีค่าลดหย่อนอยู่แล้ว

เช่น กองทุนสำรองเลี้ยงชีพ ลดหย่อนบุตร เลี้ยงดูบิดามารดาสูงอายุ ดอกเบี้ยผ่อนบ้าน ฯลฯ

อาจเลือกไม่ลงทุนเพิ่มเพื่อลดภาษีก็ได้ เพราะด้วยค่าลดหย่อนที่มีอยู่อาจทำให้ไม่ต้องเสียภาษี

หรือ เสียเพียง 5% ซึ่งอาจคุ้มค่าน้อยในการใช้การลงทุนเพื่อลดภาษี

- ผู้มีรายได้ต่อปีเกิน 400,000 บาท เพราะถือเป็นช่วงต้นของผู้ที่เริ่มมีภาระต้องเสียภาษี ที่ฐาน 10%

มีความคุ้มค่ามากขึ้นในการวางแผนเพื่อลดภาษีและเป็นการออมเงิน

- ผู้ที่ควรจะต้องวางแผนภาษีอย่างยิ่ง คือผู้ที่มีรายได้ต่อปีเกิน 1,000,000 บาท

เพราะจะเป็นผู้เสียภาษีที่ฐาน 15% – 30% ดังนั้นคุ้มค่าที่จะวางแผนภาษีที่สุด

คราวนี้ถ้าเรารู้แล้วว่าเราควรจะต้องลงทุนทางการเงินเพื่อลดภาษี

เราจะเลือกลงทุนอะไรดี เพราะมีคนมานำเสนอมากมายไม่รู้ว่าอย่างไหนดีกว่ากัน

ก่อนอื่นต้องบอกก่อนว่า เงินจำนวนเดียวกันที่ลงทุน

เช่น มีเงิน 10,000 บาทที่จะใช้ลงทุนลดภาษี [ ไม่ว่าจะไปลงทุน LTF / RMF / ประกันชีวิต* /

ประกันชีวิตแบบบำนาญ / กองทุนสำรองเลี้ยงชีพ / ดอกเบี้ยผ่อนบ้าน]

ก็สามารถลดภาษีได้เท่ากัน แต่สิ่งที่แตกต่าง คือ

รูปแบบระยะเวลา ผลตอบแทน ความเสี่ยง ประโยชน์ของสิ่งที่เราลงทุน

เครื่องมือทางการเงิน

LTF

คนรู้จักและชอบ มากที่สุด มีจุดเด่นคือ สั้น เสี่ยง

สำหรับนักลงทุนที่ไม่อยากมีพันธะมาก มีเงื่อนไขหลักคือ ต้องถือหน่วยลงทุนเป็นเวลา 5ปีปฎิทินขึ้นไป

(บางคนบอกว่า 3ปี 2วันก็ขายได้) วัยรุ่นมักจะชอบเพราะไม่ชอบผูกพัน

จะลงทุนปีไหนก็ได้ ปีไหนไม่มีเงินก็ไม่ลง

กองทุนนี้ลงทุนในหุ้นไทยจึงมีความเสี่ยงได้ลุ้นไปด้วย LTF ลงทุนไม่เกิน 15% ของรายได้

RMF

คนอายุน้อยไม่ชอบ แต่คนวัยใกล้เกษียณเสียดายที่ไม่ได้ซื้อมาก่อนและเร่งซื้อเต็มกำลัง

หลายคนบอกว่าไม่เคยคิดถึงRMF เพราะมีเงื่อนไขคือ ขายได้เมื่ออายุ 55ปี (อีกนานนนน ตอนนี้เพิ่งอายุ 30 เอง)

และ ถูกบังคับให้ต้องลงทุนต่อเนื่องทุกปี(ปีเว้นปีก็ได้) แต่จะบอกว่าคนที่อายุใกล้ 50ปี เปรยให้ฟังว่า

รู้งี้ซื้อ RMF เยอะๆ ดีกว่าเพราะ ตัวเองกำลังจะเกษียณถ้ามีเงินรอไว้สัก 3-5ล้านมันจะฟินกว่า

(ที่ผ่านมา LTF พอครบก็ขายออกมาใช้หมดแล้วตั้งแต่ช่วงอายุ40-50ปี)

แต่RMF ขายไม่ได้มันเลยสะสมจนได้หลายล้านแล้วน่ะสิ^^

ประกันแบบออมทรัพย์

ส่วนใหญ่จะซื้อเพราะถูกอ้อนวอนจากสาขา/ตัวแทน ให้ช่วยทำเป้าก่อนสิ้นปี

ประกันออมทรัพย์เหมาะกับคนที่อยากบังคับตัวเองเก็บเงิน มีแบบส่งสั้น 1-10ปี

แต่ทุกแบบจะได้เงินคืนทั้งก้อนเมื่อครบ 10ปีขึ้นไป โดยระหว่างทางอาจมีปันผลก้อนเล็กๆ ได้

ภาระผูกพันก็คือ จ่ายเงินก้อนเท่ากันทุกปี ตามระยะเวลาที่กำหนด

แล้วพอครบ10ปีก็ได้เงินออมนั้นคืนไป ความคุ้มครองชีวิตได้พอๆ กับเงินที่จ่ายไป +สัก5-10%

เบี้ยประกันนำมาลดภาษีได้สูงสุด 100,000 บาท

ประกันแบบบำนาญ

คนยังไม่ค่อยรู้จักและคนที่ซื้อควรจะเป็นคนที่ซื้อประกันแบบธรรมดา 100,000 บาทเต็มวงเงินแล้ว

ประกันแบบบำนาญสามารถลดภาษีเพิ่มได้อีกสูงสด 200,000 บาท*

แต่ไม่เกิน 15% ของรายได้ (เท่ากับใช้ประกันลดภาษีได้ 300,000 บาท)

ข้อดีคือ เหมือนคุณเลี้ยงลูก1คน คุณก็ส่งเสียเขาจนคุณอายุ 55ปี เงินที่ส่งเสียเขาก็เอาไปลดภาษีได้

จากนั้นเมื่อคุณอายุ55ปี เขาก็จะให้เงินเลี้ยงดูคุณจนคุณอายุ 90ปี (คุณเลี้ยงเขา 10-25ปี และเขาเลี้ยงคุณ 35ปี)

จะบอกว่าทุกการลงทุน มันมีข้อดี/ข้อด้อย ดังนั้นขึ้นอยู่กับผู้ลงทุนว่าเหมาะและชอบแบบไหน

ที่สำคัญคือ พอเรารู้ข้อแตกต่างของแต่ละการลงทุนอย่างนี้แล้ว

เราก็สามารถตัดสินใจเลือกสิ่งที่เหมาะสมกับเราที่สุดได้แล้วจริงไหมครับ ^_^

------------------------------------------------------------------------------------------------

ติดตามบล็อกบริหารการเงินแบบง่ายๆ ในรูปแบบ FB ได้ที่นี่

https://www.facebook.com/Pefinance?ref=hl

เพื่อนๆสามารถไปติดตามอ่านได้ที่ บล็อก PEFINANCE

https://pefinance.wordpress.com/about/