"ตอนนี้ซื้อหุ้นได้รึยัง?" ... นี่เป็นคำถามที่ผมได้ยินมาจนหูแทบเปื่อย ทั้งที่หลายๆ ครั้ง ผู้ถามเองก็พอประมาณความถูก-แพงของหุ้นได้ในระดับหนึ่ง แต่เขาก็ยังอยากรู้อยู่ดีว่า จะกัดฟันซื้อหุ้นที่แพงนิดๆ แต่มีโอกาสเติบโตสูง หรือว่าจะรออีกหน่อย แต่เสี่ยงกับโอกาส "ตกรถ"

อย่างไรก็ตาม ในการที่จะตอบคำถามดังกล่าว เราควรทำความเข้าใจเรื่อง Upside Gain และ Downside Risk ผ่านตัวอย่างง่ายๆ ข้างล่างนี้เสียก่อนครับ

>>> กรอบราคาของหุ้น <<<

สมมติข้อมูลย้อนหลังแสดงให้เห็นว่า หุ้นของ

บมจ. มังกี้ฟรีไทม์ (MKY) ซื้อขายกันที่ค่า P/E ระหว่าง 14 - 30 เท่า ตลอด 5 ปีที่ผ่านมา โดยช่วงที่หุ้นปรับตัวขึ้นไปแถวๆ กรอบบน สะท้อนให้เห็นว่าตลาดมีมุมมองในแง่ดีต่อหุ้นเป็นอย่างมาก และในทางกลับกัน ช่วงที่หุ้นปรับตัวลดลงมาแถวๆ กรอบล่าง ก็สะท้อนว่าตลาดมีมุมมองที่ค่อนข้างเป็นลบ

ในปีล่าสุด MKY มีกำไรต่อหุ้น 1 บาท ปกติแล้วกำไรของบริษัทสามารถเติบโตได้เฉลี่ยราว 10% แต่ก็คาดการณ์กันว่าถ้าสภาวะเศรษฐกิจเป็นใจ กำไรก็อาจเติบโตขึ้นถึง 20% หรือถ้าเศรษฐกิจไม่ดี กำไรก็อาจหดตัวลง 5%

สรุปก็คือ กำไรต่อหุ้นของ MKY ในปีต่อไปน่าจะอยู่ในช่วง 0.95 - 1.20 บาท

ทั้งนี้ เชื่อกันว่าในกรณีที่ผลประกอบการดี ค่า P/E ของหุ้นน่าจะเทรดกันสูงสุดที่กรอบบน (P/E 30 เท่า) และถ้าผลประกอบการไม่ดี ค่า P/E ของหุ้นน่าจะเทรดกันต่ำสุดที่กรอบล่าง (P/E 14 เท่า)

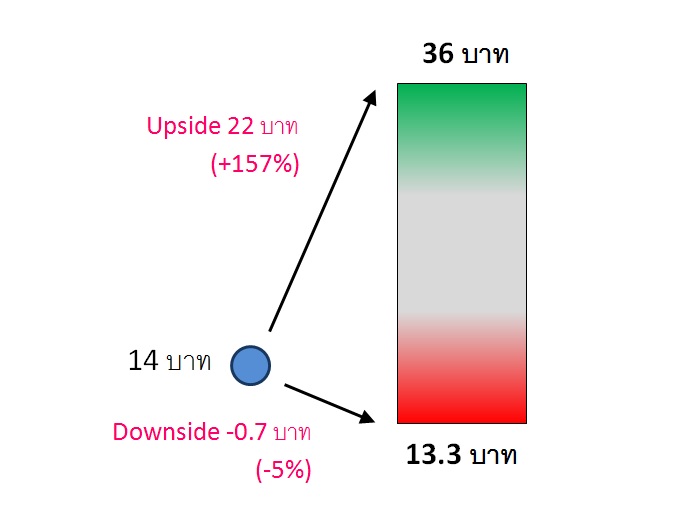

ซึ่งก็แปลว่า กรอบบนของราคาหุ้น MKY น่าจะอยู่ที่ 1.20 x 30 = 36 บาท ขณะที่กรอบล่างน่าจะอยู่ที่ 0.95 x 14 = 13.3 บาท ดังภาพ

>>> "Upside Gain" vs "Downside Risk" <<<

Upside Gain

>>> "Upside Gain" vs "Downside Risk" <<<

Upside Gain หมายถึง กำไรที่เราจะได้ หากราคาหุ้นปรับตัวสูงขึ้นในกรณีที่ดีที่สุด (Best Case Scenario) ขณะที่

Downside Risk หมายถึง ผลขาดทุนที่จะเกิดขึ้น หากราคาหุ้นปรับตัวลดลงในกรณีที่แย่ที่สุด (Worst Case Scenario) ลองมาดูกันว่าการซื้อหุ้นในแต่ละสถานการณ์จะให้ผลอย่างไร

ในจังหวะที่น่าซื้อสุดๆ เช่น ตอนที่ตลาดมองหุ้นตัวนี้ในแง่ลบ และให้ค่า P/E เพียง 14 เท่า เทียบกับกำไรปัจจุบัน (1 บาท) ผลลัพธ์ที่ได้ คือ Upside Gain ที่สูง พร้อมๆ กับ Downside Risk ที่ต่ำ สถานการณ์นี้คือ "สวรรค์บนดิน" ของนักลงทุนที่พร้อมจะถือหุ้นในระยะยาว

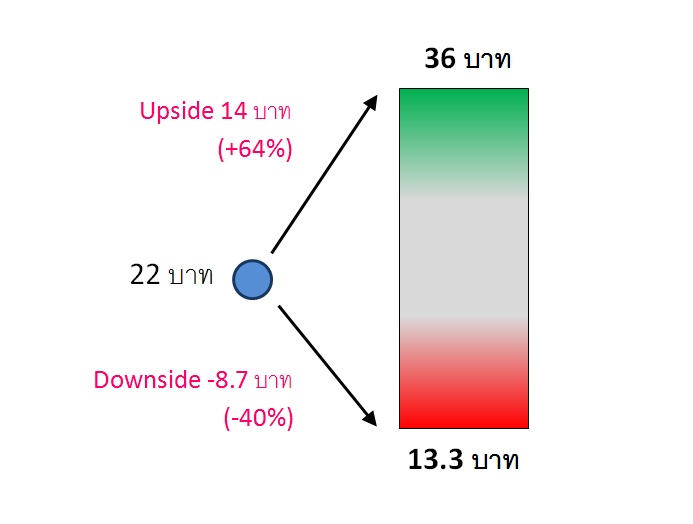

ส่วนการตัดใจซื้อหุ้น

ในจังหวะที่ "พอซื้อได้" เช่น ตอนที่ตลาดมองหุ้นตัวนี้กลางๆ และให้ค่า P/E 22 เท่า เทียบกับกำไรปัจจุบัน (1 บาท) ผลลัพธ์ที่ได้ คือ Upside Gain ในระดับปานกลาง กับ Downside Risk ในระดับปานกลางเช่นกัน สถานการณ์นี้จัดว่าค่อนข้างสูสี (เกินไป) และนักลงทุนชั้นยอดก็มักจะปฏิเสธมัน

ทำไมล่ะ? คำตอบง่ายๆ คือ ถ้าคุณเริ่มลงทุนด้วยเงิน 22 บาท และได้กำไร 64% เงินทุนจะเพิ่มขึ้นเป็น 36 บาท ต่อจากนั้นถ้าคุณเกิดขาดทุน 40% เงินทุนของคุณจะลดลงมาเหลือราวๆ 22 บาทเท่าเดิม ... เห็นได้ชัดว่า กำไร/ขาดทุน ในอัตรา 64:40 ถือว่ายังไม่ดีพอ

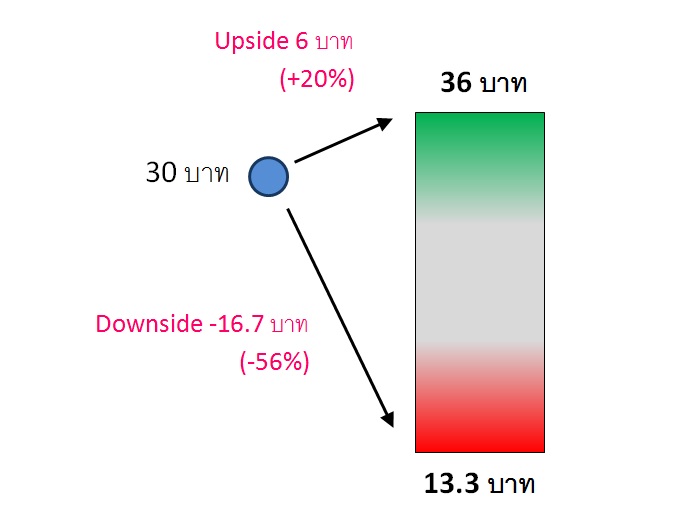

ปิดท้ายด้วยการซื้อหุ้น

ในจังหวะที่ไม่น่าซื้อ เช่น เมื่อหุ้น MKY เทรดกันที่กรอบบนของค่า P/E (30 เท่า) หรือเทียบเท่าราคาหุ้นปัจจุบัน 30 บาท จะเห็นว่า Upside Gain ในกรณีนี้ต่ำมาก ขณะที่ Downside Risk สูงจนน่าขนลุก

เรื่องจริงก็คือ คนจำนวนมาก "กัดฟัน" ซื้อหุ้นดีราคาแพง โดยไม่ได้คำนึงถึง Upside/Downside ถึงแม้พวกเขาจะมีปีที่ดี 3-4 ปีติดต่อกัน แต่กำไรทั้งหมดก็อาจถูกกวาดหายไปราวกับคลื่นสึนามิได้ หาก Downside Risk มาเยือน

>>> น้ำลายไหล = ตัวชี้วัดที่ดี <<<

ท่านที่ติดตามแฟนเพจ MonkeyFreeTime คงจะเคยเห็นคำแนะนำของผมที่ว่า "อย่าพยายามซื้อหุ้นเพียงเพราะว่ามีเงินอยู่ในมือ"

ผมไม่รู้สึกอายที่จะบอกว่า นั่นคือสิ่งที่ผมเคยทำมาแล้ว ในสมัยที่ยังน้อมรับแนวคิดการถือหุ้นเต็ม 100% ของเซียนหุ้นท่านหนึ่ง โดยที่ไม่ได้ "ตกผลึก" เป็นแนวคิดของตัวเอง ดังนั้น เมื่อได้เงินโบนัสหรือเม็ดเงินจากไหนก็ตาม ผมก็จะพยายามซื้อหุ้นตัวที่คิดว่าเข้าท่าที่สุด ณ ขณะนั้น

ผลลัพธ์น่ะหรือครับ? หุ้นล็อตนั้นก็เป็นหุ้นที่มีต้นทุนสูง และเป็นการซื้อที่ไม่ได้เปรียบ ถึงแม้ตัวหุ้นจะดี แต่มันก็ดึงให้ผลตอบแทนโดยรวมของพอร์ตลดต่ำลง นอกจากนั้น พอถึงจังหวะที่ "น่าซื้อ" จริงๆ ผมกลับมีเม็ดเงินไม่มากเท่าที่ควร ซึ่งเป็นเรื่องน่าเสียดาย

นั่นเป็นเหตุผลที่ผมบอกว่า ถ้ามันแค่ "พอซื้อได้" ถือว่ายังไม่พอ!

สัญญาณที่บ่งบอกว่า ควรซื้อหุ้นได้แล้ว คือ Upside Gain สูง Downside Risk ต่ำ และคุณรู้สึกอย่างไม่ลังเลว่าหุ้นตัวนี้ ณ ราคานี้ ถูกมากๆ ถูกจนคุณแทบจะน้ำลายไหลเลยล่ะ!

ปัญหาเดียวของเรื่องนี้ก็คือ โอกาสที่ว่านั้นไม่ได้มาบ่อยๆ เราจึงต้องฝึกตัวเองให้ทนได้ รอได้ ไม่เกี่ยงที่จะยอม "ตกรถ" เป็นครั้งคราว ไม่งกและไขว้เขวไปกับเงินปันผลปีละ 3-4% เพราะเราจะสามารถซื้อหุ้นได้ในราคาลด 20-30% เมื่อฤดูกาล Grand Sales มาถึง ซึ่งเทียบเท่าเงินปันผลไม่รู้กี่ปี แถมยังได้หุ้นดีในราคาไม่แพง เสี่ยงน้อย แต่มีโอกาสกำไรมาก

...แค่คิดก็น้ำลายไหลแล้ว

-----------------------------------------------------------------------------

เครดิต

http://www.MonkeyFreeTime.com/2014/10/blog-post.html

สำหรับท่านที่ต้องการติดตามแง่คิดดีๆ เป็นประจำ แนะนำ

http://www.facebook.com/MonkeyFreeTime ครับ

ถ้าน้ำลายยังไม่ไหล อย่าตัดใจซื้อหุ้น

อย่างไรก็ตาม ในการที่จะตอบคำถามดังกล่าว เราควรทำความเข้าใจเรื่อง Upside Gain และ Downside Risk ผ่านตัวอย่างง่ายๆ ข้างล่างนี้เสียก่อนครับ

>>> กรอบราคาของหุ้น <<<

สมมติข้อมูลย้อนหลังแสดงให้เห็นว่า หุ้นของ บมจ. มังกี้ฟรีไทม์ (MKY) ซื้อขายกันที่ค่า P/E ระหว่าง 14 - 30 เท่า ตลอด 5 ปีที่ผ่านมา โดยช่วงที่หุ้นปรับตัวขึ้นไปแถวๆ กรอบบน สะท้อนให้เห็นว่าตลาดมีมุมมองในแง่ดีต่อหุ้นเป็นอย่างมาก และในทางกลับกัน ช่วงที่หุ้นปรับตัวลดลงมาแถวๆ กรอบล่าง ก็สะท้อนว่าตลาดมีมุมมองที่ค่อนข้างเป็นลบ

ในปีล่าสุด MKY มีกำไรต่อหุ้น 1 บาท ปกติแล้วกำไรของบริษัทสามารถเติบโตได้เฉลี่ยราว 10% แต่ก็คาดการณ์กันว่าถ้าสภาวะเศรษฐกิจเป็นใจ กำไรก็อาจเติบโตขึ้นถึง 20% หรือถ้าเศรษฐกิจไม่ดี กำไรก็อาจหดตัวลง 5%

สรุปก็คือ กำไรต่อหุ้นของ MKY ในปีต่อไปน่าจะอยู่ในช่วง 0.95 - 1.20 บาท

ทั้งนี้ เชื่อกันว่าในกรณีที่ผลประกอบการดี ค่า P/E ของหุ้นน่าจะเทรดกันสูงสุดที่กรอบบน (P/E 30 เท่า) และถ้าผลประกอบการไม่ดี ค่า P/E ของหุ้นน่าจะเทรดกันต่ำสุดที่กรอบล่าง (P/E 14 เท่า)

ซึ่งก็แปลว่า กรอบบนของราคาหุ้น MKY น่าจะอยู่ที่ 1.20 x 30 = 36 บาท ขณะที่กรอบล่างน่าจะอยู่ที่ 0.95 x 14 = 13.3 บาท ดังภาพ

>>> "Upside Gain" vs "Downside Risk" <<<

Upside Gain หมายถึง กำไรที่เราจะได้ หากราคาหุ้นปรับตัวสูงขึ้นในกรณีที่ดีที่สุด (Best Case Scenario) ขณะที่ Downside Risk หมายถึง ผลขาดทุนที่จะเกิดขึ้น หากราคาหุ้นปรับตัวลดลงในกรณีที่แย่ที่สุด (Worst Case Scenario) ลองมาดูกันว่าการซื้อหุ้นในแต่ละสถานการณ์จะให้ผลอย่างไร

ในจังหวะที่น่าซื้อสุดๆ เช่น ตอนที่ตลาดมองหุ้นตัวนี้ในแง่ลบ และให้ค่า P/E เพียง 14 เท่า เทียบกับกำไรปัจจุบัน (1 บาท) ผลลัพธ์ที่ได้ คือ Upside Gain ที่สูง พร้อมๆ กับ Downside Risk ที่ต่ำ สถานการณ์นี้คือ "สวรรค์บนดิน" ของนักลงทุนที่พร้อมจะถือหุ้นในระยะยาว

ส่วนการตัดใจซื้อหุ้นในจังหวะที่ "พอซื้อได้" เช่น ตอนที่ตลาดมองหุ้นตัวนี้กลางๆ และให้ค่า P/E 22 เท่า เทียบกับกำไรปัจจุบัน (1 บาท) ผลลัพธ์ที่ได้ คือ Upside Gain ในระดับปานกลาง กับ Downside Risk ในระดับปานกลางเช่นกัน สถานการณ์นี้จัดว่าค่อนข้างสูสี (เกินไป) และนักลงทุนชั้นยอดก็มักจะปฏิเสธมัน

ทำไมล่ะ? คำตอบง่ายๆ คือ ถ้าคุณเริ่มลงทุนด้วยเงิน 22 บาท และได้กำไร 64% เงินทุนจะเพิ่มขึ้นเป็น 36 บาท ต่อจากนั้นถ้าคุณเกิดขาดทุน 40% เงินทุนของคุณจะลดลงมาเหลือราวๆ 22 บาทเท่าเดิม ... เห็นได้ชัดว่า กำไร/ขาดทุน ในอัตรา 64:40 ถือว่ายังไม่ดีพอ

ปิดท้ายด้วยการซื้อหุ้นในจังหวะที่ไม่น่าซื้อ เช่น เมื่อหุ้น MKY เทรดกันที่กรอบบนของค่า P/E (30 เท่า) หรือเทียบเท่าราคาหุ้นปัจจุบัน 30 บาท จะเห็นว่า Upside Gain ในกรณีนี้ต่ำมาก ขณะที่ Downside Risk สูงจนน่าขนลุก

เรื่องจริงก็คือ คนจำนวนมาก "กัดฟัน" ซื้อหุ้นดีราคาแพง โดยไม่ได้คำนึงถึง Upside/Downside ถึงแม้พวกเขาจะมีปีที่ดี 3-4 ปีติดต่อกัน แต่กำไรทั้งหมดก็อาจถูกกวาดหายไปราวกับคลื่นสึนามิได้ หาก Downside Risk มาเยือน

>>> น้ำลายไหล = ตัวชี้วัดที่ดี <<<

ท่านที่ติดตามแฟนเพจ MonkeyFreeTime คงจะเคยเห็นคำแนะนำของผมที่ว่า "อย่าพยายามซื้อหุ้นเพียงเพราะว่ามีเงินอยู่ในมือ"

ผมไม่รู้สึกอายที่จะบอกว่า นั่นคือสิ่งที่ผมเคยทำมาแล้ว ในสมัยที่ยังน้อมรับแนวคิดการถือหุ้นเต็ม 100% ของเซียนหุ้นท่านหนึ่ง โดยที่ไม่ได้ "ตกผลึก" เป็นแนวคิดของตัวเอง ดังนั้น เมื่อได้เงินโบนัสหรือเม็ดเงินจากไหนก็ตาม ผมก็จะพยายามซื้อหุ้นตัวที่คิดว่าเข้าท่าที่สุด ณ ขณะนั้น

ผลลัพธ์น่ะหรือครับ? หุ้นล็อตนั้นก็เป็นหุ้นที่มีต้นทุนสูง และเป็นการซื้อที่ไม่ได้เปรียบ ถึงแม้ตัวหุ้นจะดี แต่มันก็ดึงให้ผลตอบแทนโดยรวมของพอร์ตลดต่ำลง นอกจากนั้น พอถึงจังหวะที่ "น่าซื้อ" จริงๆ ผมกลับมีเม็ดเงินไม่มากเท่าที่ควร ซึ่งเป็นเรื่องน่าเสียดาย

นั่นเป็นเหตุผลที่ผมบอกว่า ถ้ามันแค่ "พอซื้อได้" ถือว่ายังไม่พอ!

สัญญาณที่บ่งบอกว่า ควรซื้อหุ้นได้แล้ว คือ Upside Gain สูง Downside Risk ต่ำ และคุณรู้สึกอย่างไม่ลังเลว่าหุ้นตัวนี้ ณ ราคานี้ ถูกมากๆ ถูกจนคุณแทบจะน้ำลายไหลเลยล่ะ!

ปัญหาเดียวของเรื่องนี้ก็คือ โอกาสที่ว่านั้นไม่ได้มาบ่อยๆ เราจึงต้องฝึกตัวเองให้ทนได้ รอได้ ไม่เกี่ยงที่จะยอม "ตกรถ" เป็นครั้งคราว ไม่งกและไขว้เขวไปกับเงินปันผลปีละ 3-4% เพราะเราจะสามารถซื้อหุ้นได้ในราคาลด 20-30% เมื่อฤดูกาล Grand Sales มาถึง ซึ่งเทียบเท่าเงินปันผลไม่รู้กี่ปี แถมยังได้หุ้นดีในราคาไม่แพง เสี่ยงน้อย แต่มีโอกาสกำไรมาก

...แค่คิดก็น้ำลายไหลแล้ว

-----------------------------------------------------------------------------

เครดิต http://www.MonkeyFreeTime.com/2014/10/blog-post.html

สำหรับท่านที่ต้องการติดตามแง่คิดดีๆ เป็นประจำ แนะนำ http://www.facebook.com/MonkeyFreeTime ครับ