ช่วงนี้ และก่อนหน้า หลายคน มาตั้งกระทู้บ่นกัน เรื่อง จะไปฝากเงิน แล้ว โดนธนาคารหลอก ขายประกันชีวิตให้แทน ทั้งของตัวเอง และ ของญาติๆ

อยากให้ลองมาดูกัน หน่อยครับ

จริงๆ แล้ว การออมเงินในอดีต ของคนเรา หลังจากพ้นยุค ใส่ตุ่มใส่ไห ฟังดิน ก็มาเป็นการฝากธนาคาร กินดอกเบี้ยนี่แหละ

อดีต ภาพของธนาคาร คือ ผู้รับฝากเงิน แล้วเอาไปปล่อยกู้กินส่วนต่างดอกเบี้ย

ส่วน อีกมุมนึง จะมี ธุรกิจประกันชีวิต ที่ขายประกันความเสี่ยงจากลูกค้า รับเงินเบี้ยประกัน ไปหมุนหาประโยชน์ และจ่ายผลตอบแทน ออกมาเป็นรูป ความคุ้มครอง ด้านต่างๆ รวมทั้งเงินคืนพร้อมดอกเบี้ย เมื่อครบอายุกรมธรรม์ แล้วแต่กรณี เป็นลักษณะที่เรียกว่า ประกัน บวก ออมทรัพย์ อาจจะจ่ายเงินคืนเป็นปันผล (หรือดอกเบี้ย)เป็นระยะ หรือ รวมครั้งเดียวเมื่อครบกรมธรรม์

จะเห็นว่า ระยะหลัง บริษัทประกัน ก็เลยคล้ายๆ กับรับฝากเงินโดยเฉพาะ เพิ่มยอดเงินที่ฝากเข้าไป และเพิ่มผลตอบแทนในรูปปันผล (คล้ายดอกเบี้ย) งอกเงย ออกมามากกว่าเบี้ยประกันที่ ลูกค้าจ่ายไป ข้อดีของ พวกเงินคืนจากประกันเหล่านี้ ก็คือ ได้รับยกเว้นไม่เสียภาษีดอกเบี้ยหัก ณที่จ่าย 15% และ เบี้ยประกันบางอัน บางส่วนเอาไปลดหย่อนภาษีได้

ในขณะที่ ธนาคารเด๋วนี้ เริ่มมีธุรกรรมหลากหลาย นอกจากปล่อยกู้ รับฝากตามปกติแล้ว

ด้วยช่องโอกาศ ของการยกเว้นภาษี สำหรับกรณี การออมในรูปประกันชีวิต ก็เลย มีแบบการออมเงิน (คล้ายการฝากเงิน ) ที่พ่วงประกันชีวิตเข้าไป โดยให้ผลประโยชน์ในรูปดอกเบี้ยที่สูง จูงใจ และได้รับยกเว้นดอกเบี้ย และลดหย่อนภาษีได้ (กรณีที่กรมธรรมนั้นมีระยะ 10 ปี ขึ้นไป ) ออกมาแทนการออมปกติ

ซึ่ง หลายครั้ง ที่ลูกค้าจะไปฝากเงิน แต่ ทางพนักงาน แนะนำให้เปลี่ยนมาเป็นการออมในรูปแบบนี้ พร้อมแนะนำเรื่องดอกเบี้ยต่างๆ ให้ พอฟังแล้ว บางคนดูดี ก็ตกลงทำ แต่ พอเห็น กรมธรรม์ออกมา ก็โวยวายกัน ว่า อ้าว จะฝากเงิน ไหงได้ ทำประกันชีวิตแทน

เพราะว่า ภาพลักษณ์ การประกันชีวิต ในบ้านเรา ในอดีต มักค่อยดีนัก หลายคนเจอประสพการณ์ ตื้อทำประกัน แล้ว ปล่อยทิ้งไม่ดูแล ไรแบบนั้น

และผลตอบแทน คำนวนจริงๆในอดีต ประกัน จะให้ผลตอบแทนน้อยกว่าฝากประจำ

แต่ว่า ปัจจุบัน มันเปลี่ยนไป ถ้าเราเลือก ทำประกันชีวิต ในรูปการออม ในแบบที่เหมาะสม อาจจะได้รับผล ตอบแทนที่ดีกว่า ฝากธนาคารก็ได้ เนื่องจากได้รับสิทธิประโยชน์ ด้านการลดหย่อนภาษี และ ไม่เสียภาษีดอกเบี้ย หัก ณที่จ่าย 15% ทำให้เมื่อคืน Yeild รวมตลอดแล้วได้สูงกว่า การฝากธนาคาร ก็ได้

ลองมาดูตัวอย่างกัน จะยกตัวอย่าง ของ ธนาคารออมสิน ธนาคารของรัฐ ที่ผม ก็เพิ่งทำไป บางส่วน

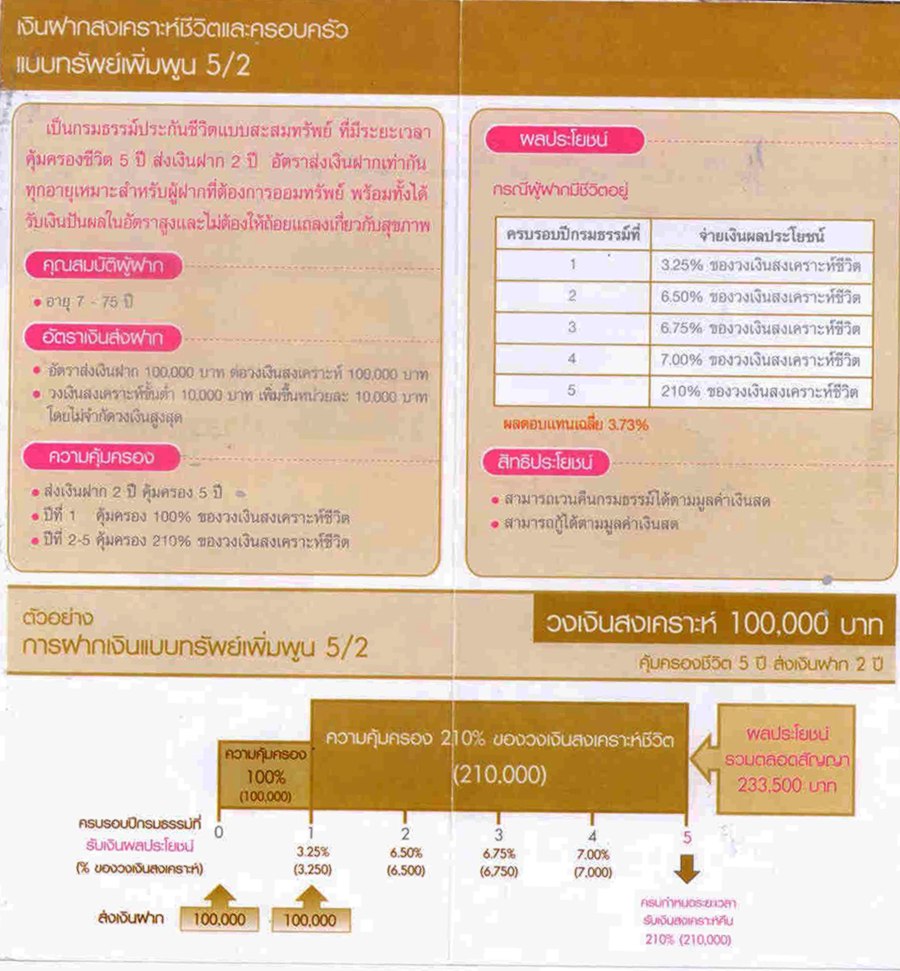

แบบแรก ชื่อเรียกเป็นทางการคือ เงินฝากสงเคราะห์ชีวิต และครอบครัว แบบ ทรัพย์เพิ่มพูน 5/2

อันนี้ เป็นแบบฝากแรกตอนเริ่มต้น

และฝากก้อนที่สอง เท่าก้อนแรก เมื่อครบหนึ่งปี และ คุ้มครองตลอดไป 5 ปี

สมมุติ ว่า จะให้มีวงเงินคุ้มครองหรือ สงเคราะห์ รวม 2 แสนบาท

เริ่มต้น ฝาก 100,000 บาท

แล้วปีที่สอง ฝากอีก 100000 บาท

ผลตอบแทน ตามตารางที่แสดง

ปีแรก ได้รับดอกเบี้ย 3250 จากเงินต้น 1 แสน คิดเป็นอัตราดอกเบี้ย 3.25%

ปีที่ 2ได้รับดอกเบี้ย 6500 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 3.25%

ปีที่ 3ได้รับดอกเบี้ย 6750 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 3.375%

ปีที่ 4 ได้รับดอกเบี้ย 7000 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 3.5%

ปีที่ 5 ได้รับดอกเบี้ย 10,000 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 5%

คิดถัวเฉลี่ยดอกเบี้ย เฉพาะ 4 ปีท้าย เงินต้น 2 แสนได้รับดอกเบี้ย รวม 6500+6750+7000+10,000 รวม รับ 30,250 ต่อ 4 ปี เฉลี่ยต่อปี 7,562.5 ต่อปี หรือ คิดเป็นอ้ตราดอกเบี้ย เฉลี่ย 3.78% ในเฉพาะ 4 ปีหลัง

แต่ปีแรกเงินต้น 1 แสน อัตราดอกเบี้ย 3.25 นำมาคิดถัวเฉลี่ยกับ 4 ปีหลัง(เงินต้น 2 แสน) รวมแล้ว จะได้ Yeild ที่ 3.67% และไม่เสียภาษีดอกเบี้ย

จะเห็นได้ว่า มันให้ผลตอบแทนดีกว่า เงินฝากทั่วไปด้วยซ้ำแม้เป็น การประกันภัยก็ตาม

แต่การทำประกันแบบนี้ หรือ ประกันแบบใดๆ รวมทั้งเงินฝากต่างๆ ควรที่จะศึกษา และ หาข้อมูล ในด้านต่างๆ ให้ชัดเจนไม่เกิดปัญหาภายหลัง

ยกตัวอย่าง เงินฝากคุ้มครองข้างบน มันมีเงื่อนไขเพิ่มเติม ที่ในโบร์ชัวร์ไม่ได้กำหนดไว้ แต่(จะมีมากับกรมธรรม์ทีหลัง ที่เราควรต้องสอบถามให้ทราบชัดเจนไม่เกิดปัญหาภายหลัง

เช่น เรื่องการเวรคืนกรมธรรม์ หรือ เสมือนถอนเงินฝากก่อนครบกำหนด

กรณีนี้ มีการเวณคืนดังนี้

ครบปีที่ 1 ถ้ารับดอกเบี้ย แล้ว เวรคืน จะได้เงินต้น แค่ 86500 บาท หรือ ขาดทุนเงินต้นไป 3500 บาท(แม้จะได้ดอกเบี้ยมาแล้ว 3250 ก็ยังขาดทุน)

ครบปีที่ 2 หลังรับดอกเบี้ย 6500 (จากเงินฝาก 2 แสน) แล้ว เวรคืน จะได้เงินต้นคืน 198,500 บาท หรือ ขาดทุนเงินต้นไป 1,500 บาท(แต่จะได้ดอกเบี้ยตามกำหนด 6500 มาแล้ว เรียกว่าขาดทุนดอกเบี้ยไปหน่อย)

ครบปีที่ 3 หลังรับดอกเบี้ย 6750 (จากเงินฝาก 2 แสน) แล้ว เวรคืน จะได้เงินต้นคืนเต็ม 200,000 บาท

ครบปีที่ 4 หลังรับดอกเบี้ย 7000 (จากเงินฝาก 2 แสน) แล้ว เวรคืน จะได้เงินต้นคืน 201,400 บาท ( คือนอกจากดอกเบี้ยแล้ว ยังได้เงินต้นเกินมา อีก 1400 บาท เพราะว่า เค้าจะได้ไม่ต้องจ่ายดอกเบี้ย ปีที่ 5 ที่ ต้องจ่าย 5% มันสูงอัตราสูงกว่า ค่าเฉลี่ย ดังนั้น ถ้าขอยกเลิกกรมธรรมพ์ปี สี่มีแถมให้(แต่ไม่คุ้มหรอก ถ้ายกเลิก)

ส่วนครบ 5 ก็ปิดบัญชี รับเงินต้น 2 แสนคืน พร้อม รับดอกเบี้ย 5% สำหรับปีสุดท้ายคือ 10000 บา รวมเป็น 210,000 บาท

ในด้านการคุ้มครองชีวิต และอุบัติเหตุ ของประกัน ประเภทนี้ เค้าไม่ตรวจสุขภาพ และ ถามประวัติ ประมาณว่าไม่ค่อยกลัวเราตาย อย่าคิดว่าเค้าใจดี

สังเกตุดีๆ ถ้าสมมุติเราตาย ในปีแรกเลย ยังไม่ครบหนึ่งปีเต็ม เราไม่ได้รับดอกเบี้ย ได้แค่เงินต้นคืน 1 แสนบาทเท่านั้น เหมือนพวกเงินฝากประจำมีกำหนดแล้วถอนก่อนไม่ได้ดอกเบี้ย

ส่วนปีถัดๆไป นั่น ค่อยดีหน่อย ที่จ่ายคืนเงินต้นสองแสน พร้อมเงินส่วนแถม 10,000 หรือ 5% เรียกว่าถ้าตายหลังครบปีแรกได้แถมดอกเบี้ยเยอะหน่อย แต่เงินต้น น่ะมันเงินเราเองอยู่แล้ว

ดังนั้น ดีลพวกนี้ ถ้าเราพอใจกับ ผลตอบแทน และคิดว่าต้องการลงทุนระยะยาว ไม่ต้องการถอนไว ก็อาจจะคุ้มกว่า ฝากประจำ ทั่วไป ก็ได้

อย่าไปรังเกียจมัน ศึกษาให้ดี เราอาจจะได้รับผลตอบแทนที่ดีกว่า เงินฝากก็ได้

== เห็นคนบ่น เรื่อง จะฝากเงิน แต่โดนธนาคารหลอกให้ทำประกัน ลองมาคุยกัน นิด ==

อยากให้ลองมาดูกัน หน่อยครับ

จริงๆ แล้ว การออมเงินในอดีต ของคนเรา หลังจากพ้นยุค ใส่ตุ่มใส่ไห ฟังดิน ก็มาเป็นการฝากธนาคาร กินดอกเบี้ยนี่แหละ

อดีต ภาพของธนาคาร คือ ผู้รับฝากเงิน แล้วเอาไปปล่อยกู้กินส่วนต่างดอกเบี้ย

ส่วน อีกมุมนึง จะมี ธุรกิจประกันชีวิต ที่ขายประกันความเสี่ยงจากลูกค้า รับเงินเบี้ยประกัน ไปหมุนหาประโยชน์ และจ่ายผลตอบแทน ออกมาเป็นรูป ความคุ้มครอง ด้านต่างๆ รวมทั้งเงินคืนพร้อมดอกเบี้ย เมื่อครบอายุกรมธรรม์ แล้วแต่กรณี เป็นลักษณะที่เรียกว่า ประกัน บวก ออมทรัพย์ อาจจะจ่ายเงินคืนเป็นปันผล (หรือดอกเบี้ย)เป็นระยะ หรือ รวมครั้งเดียวเมื่อครบกรมธรรม์

จะเห็นว่า ระยะหลัง บริษัทประกัน ก็เลยคล้ายๆ กับรับฝากเงินโดยเฉพาะ เพิ่มยอดเงินที่ฝากเข้าไป และเพิ่มผลตอบแทนในรูปปันผล (คล้ายดอกเบี้ย) งอกเงย ออกมามากกว่าเบี้ยประกันที่ ลูกค้าจ่ายไป ข้อดีของ พวกเงินคืนจากประกันเหล่านี้ ก็คือ ได้รับยกเว้นไม่เสียภาษีดอกเบี้ยหัก ณที่จ่าย 15% และ เบี้ยประกันบางอัน บางส่วนเอาไปลดหย่อนภาษีได้

ในขณะที่ ธนาคารเด๋วนี้ เริ่มมีธุรกรรมหลากหลาย นอกจากปล่อยกู้ รับฝากตามปกติแล้ว

ด้วยช่องโอกาศ ของการยกเว้นภาษี สำหรับกรณี การออมในรูปประกันชีวิต ก็เลย มีแบบการออมเงิน (คล้ายการฝากเงิน ) ที่พ่วงประกันชีวิตเข้าไป โดยให้ผลประโยชน์ในรูปดอกเบี้ยที่สูง จูงใจ และได้รับยกเว้นดอกเบี้ย และลดหย่อนภาษีได้ (กรณีที่กรมธรรมนั้นมีระยะ 10 ปี ขึ้นไป ) ออกมาแทนการออมปกติ

ซึ่ง หลายครั้ง ที่ลูกค้าจะไปฝากเงิน แต่ ทางพนักงาน แนะนำให้เปลี่ยนมาเป็นการออมในรูปแบบนี้ พร้อมแนะนำเรื่องดอกเบี้ยต่างๆ ให้ พอฟังแล้ว บางคนดูดี ก็ตกลงทำ แต่ พอเห็น กรมธรรม์ออกมา ก็โวยวายกัน ว่า อ้าว จะฝากเงิน ไหงได้ ทำประกันชีวิตแทน

เพราะว่า ภาพลักษณ์ การประกันชีวิต ในบ้านเรา ในอดีต มักค่อยดีนัก หลายคนเจอประสพการณ์ ตื้อทำประกัน แล้ว ปล่อยทิ้งไม่ดูแล ไรแบบนั้น

และผลตอบแทน คำนวนจริงๆในอดีต ประกัน จะให้ผลตอบแทนน้อยกว่าฝากประจำ

แต่ว่า ปัจจุบัน มันเปลี่ยนไป ถ้าเราเลือก ทำประกันชีวิต ในรูปการออม ในแบบที่เหมาะสม อาจจะได้รับผล ตอบแทนที่ดีกว่า ฝากธนาคารก็ได้ เนื่องจากได้รับสิทธิประโยชน์ ด้านการลดหย่อนภาษี และ ไม่เสียภาษีดอกเบี้ย หัก ณที่จ่าย 15% ทำให้เมื่อคืน Yeild รวมตลอดแล้วได้สูงกว่า การฝากธนาคาร ก็ได้

ลองมาดูตัวอย่างกัน จะยกตัวอย่าง ของ ธนาคารออมสิน ธนาคารของรัฐ ที่ผม ก็เพิ่งทำไป บางส่วน

แบบแรก ชื่อเรียกเป็นทางการคือ เงินฝากสงเคราะห์ชีวิต และครอบครัว แบบ ทรัพย์เพิ่มพูน 5/2

อันนี้ เป็นแบบฝากแรกตอนเริ่มต้น

และฝากก้อนที่สอง เท่าก้อนแรก เมื่อครบหนึ่งปี และ คุ้มครองตลอดไป 5 ปี

สมมุติ ว่า จะให้มีวงเงินคุ้มครองหรือ สงเคราะห์ รวม 2 แสนบาท

เริ่มต้น ฝาก 100,000 บาท

แล้วปีที่สอง ฝากอีก 100000 บาท

ผลตอบแทน ตามตารางที่แสดง

ปีแรก ได้รับดอกเบี้ย 3250 จากเงินต้น 1 แสน คิดเป็นอัตราดอกเบี้ย 3.25%

ปีที่ 2ได้รับดอกเบี้ย 6500 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 3.25%

ปีที่ 3ได้รับดอกเบี้ย 6750 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 3.375%

ปีที่ 4 ได้รับดอกเบี้ย 7000 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 3.5%

ปีที่ 5 ได้รับดอกเบี้ย 10,000 บาท จากเงินต้น 2 แสน คิดเป็นอัตราดอกเบี้ย 5%

คิดถัวเฉลี่ยดอกเบี้ย เฉพาะ 4 ปีท้าย เงินต้น 2 แสนได้รับดอกเบี้ย รวม 6500+6750+7000+10,000 รวม รับ 30,250 ต่อ 4 ปี เฉลี่ยต่อปี 7,562.5 ต่อปี หรือ คิดเป็นอ้ตราดอกเบี้ย เฉลี่ย 3.78% ในเฉพาะ 4 ปีหลัง

แต่ปีแรกเงินต้น 1 แสน อัตราดอกเบี้ย 3.25 นำมาคิดถัวเฉลี่ยกับ 4 ปีหลัง(เงินต้น 2 แสน) รวมแล้ว จะได้ Yeild ที่ 3.67% และไม่เสียภาษีดอกเบี้ย

จะเห็นได้ว่า มันให้ผลตอบแทนดีกว่า เงินฝากทั่วไปด้วยซ้ำแม้เป็น การประกันภัยก็ตาม

แต่การทำประกันแบบนี้ หรือ ประกันแบบใดๆ รวมทั้งเงินฝากต่างๆ ควรที่จะศึกษา และ หาข้อมูล ในด้านต่างๆ ให้ชัดเจนไม่เกิดปัญหาภายหลัง

ยกตัวอย่าง เงินฝากคุ้มครองข้างบน มันมีเงื่อนไขเพิ่มเติม ที่ในโบร์ชัวร์ไม่ได้กำหนดไว้ แต่(จะมีมากับกรมธรรม์ทีหลัง ที่เราควรต้องสอบถามให้ทราบชัดเจนไม่เกิดปัญหาภายหลัง

เช่น เรื่องการเวรคืนกรมธรรม์ หรือ เสมือนถอนเงินฝากก่อนครบกำหนด

กรณีนี้ มีการเวณคืนดังนี้

ครบปีที่ 1 ถ้ารับดอกเบี้ย แล้ว เวรคืน จะได้เงินต้น แค่ 86500 บาท หรือ ขาดทุนเงินต้นไป 3500 บาท(แม้จะได้ดอกเบี้ยมาแล้ว 3250 ก็ยังขาดทุน)

ครบปีที่ 2 หลังรับดอกเบี้ย 6500 (จากเงินฝาก 2 แสน) แล้ว เวรคืน จะได้เงินต้นคืน 198,500 บาท หรือ ขาดทุนเงินต้นไป 1,500 บาท(แต่จะได้ดอกเบี้ยตามกำหนด 6500 มาแล้ว เรียกว่าขาดทุนดอกเบี้ยไปหน่อย)

ครบปีที่ 3 หลังรับดอกเบี้ย 6750 (จากเงินฝาก 2 แสน) แล้ว เวรคืน จะได้เงินต้นคืนเต็ม 200,000 บาท

ครบปีที่ 4 หลังรับดอกเบี้ย 7000 (จากเงินฝาก 2 แสน) แล้ว เวรคืน จะได้เงินต้นคืน 201,400 บาท ( คือนอกจากดอกเบี้ยแล้ว ยังได้เงินต้นเกินมา อีก 1400 บาท เพราะว่า เค้าจะได้ไม่ต้องจ่ายดอกเบี้ย ปีที่ 5 ที่ ต้องจ่าย 5% มันสูงอัตราสูงกว่า ค่าเฉลี่ย ดังนั้น ถ้าขอยกเลิกกรมธรรมพ์ปี สี่มีแถมให้(แต่ไม่คุ้มหรอก ถ้ายกเลิก)

ส่วนครบ 5 ก็ปิดบัญชี รับเงินต้น 2 แสนคืน พร้อม รับดอกเบี้ย 5% สำหรับปีสุดท้ายคือ 10000 บา รวมเป็น 210,000 บาท

ในด้านการคุ้มครองชีวิต และอุบัติเหตุ ของประกัน ประเภทนี้ เค้าไม่ตรวจสุขภาพ และ ถามประวัติ ประมาณว่าไม่ค่อยกลัวเราตาย อย่าคิดว่าเค้าใจดี

สังเกตุดีๆ ถ้าสมมุติเราตาย ในปีแรกเลย ยังไม่ครบหนึ่งปีเต็ม เราไม่ได้รับดอกเบี้ย ได้แค่เงินต้นคืน 1 แสนบาทเท่านั้น เหมือนพวกเงินฝากประจำมีกำหนดแล้วถอนก่อนไม่ได้ดอกเบี้ย

ส่วนปีถัดๆไป นั่น ค่อยดีหน่อย ที่จ่ายคืนเงินต้นสองแสน พร้อมเงินส่วนแถม 10,000 หรือ 5% เรียกว่าถ้าตายหลังครบปีแรกได้แถมดอกเบี้ยเยอะหน่อย แต่เงินต้น น่ะมันเงินเราเองอยู่แล้ว

ดังนั้น ดีลพวกนี้ ถ้าเราพอใจกับ ผลตอบแทน และคิดว่าต้องการลงทุนระยะยาว ไม่ต้องการถอนไว ก็อาจจะคุ้มกว่า ฝากประจำ ทั่วไป ก็ได้

อย่าไปรังเกียจมัน ศึกษาให้ดี เราอาจจะได้รับผลตอบแทนที่ดีกว่า เงินฝากก็ได้