สิ่งที่เปลี่ยนแปลงในปี 66

- ไม่มีการลดการหักเงินสมทบเข้าประกันสังคมแล้ว ปีนี้จึงลดหย่อนประกันสังคมได้สูงสุด 9,000 บ. ตามที่เคยเป็ฯมาก่อนๆ

- มีการปรับ กบข. เป็น 30% ของรายได้ จากเดิมจะออมสูงสุดกับ กบข. ได้ 15% การปรับตรงนี้มีผลตั้งแต่ 20 มี.ค. 66 แต่ก็ยังมีเพดาน 5 แสนบาท และการลดหย่อนภาษี SSF + กบข./ PVD/ กองทุนสงเคราะห์ครูเอกชน/ กอช. + RMF แล้วต้องไม่เกิน 500,000 บ.

- มีการปรับให้ออมกับ กอช. ได้สูงสุดเป็น 30,000 บ. ต่อปี เพดานในการลดหย่อนภาษีจึงเพิ่มเป็น 30,000 บ. จากเดิม 13,200 บ.

- การที่ต้องแจ้งความประสงค์ในการลดหย่อนภาษีของ SSF, RMF ก็ยังมีอยู่ต่อเนื่องมาตั้งแต่ปี 65 มา เพราะกฎหมายบอกว่า ใช้สำหรับเงินที่ซื้อ SSF, RMF ตั้งแต่ ม.ค. 65 เป็นต้นไป อันเดิมที่เคยแจ้งไปแล้ว ก็ไม่ต้องแจ้งใหม่ แต่ถ้าซื้อกองใหม่ บลจ. ใหม่ ก็จะมีต้องแจ้งเพิ่มเติม

- ปีนี้มีช้อปดีมีคืนที่มีเมื่อ 1 ม.ค. – 15 ก.พ. 66 ที่ต่างจากช้อปดีมีคืน 65 คือ ค่าน้ำมันค่าน้ำมันเติมยานพาหนะ นำมาลดหย่อนตรงนี้ได้ และได้ปรับเพดานขึ้นเป็น 40,000 บ. แต่ที่เพิ่มมาอีก 10,000 บ. จะต้องใช้รูปแบบอิเล็กทรอนิกส์ (e-Tax invoice, e-Receipt ของสรรพากร) ส่วน 30,000 บ. แรกจะเป็นรูปแบบกระดาษเดิม หรือแบบอิเล็กทรอนิกส์ก็ได้ ซึ่งสามารถใช้รูปแบบอิเล็กทรอนิกส์ทั้ง 40,000 บ. เลยก็ได้ ใครเก็บในรูปกระดาษ ระวังเรื่องสีหมึกจางหาย ยังไงก็ scan เก็บเป็นไฟล์ไว้ด้วยน่าจะดี

ส่วนค่าลดหย่อนอื่นๆ ที่คล้ายเดิม อ่านต่อด้านล่าง

ลดหย่อนพื้นฐาน

ลดหย่อนพื้นฐาน

ค่าลดหย่อนพื้นฐาน จะเป็นลักษณะภาระการดูแล คนรอบข้าง สามารถนำมาลดหย่อนภาษีได้

– ลดหย่อนส่วนตัว 60,000 บ. เป็นสิทธิที่ทุกคนได้ เวลายื่นภาษีออนไลน์ ระบบจะขึ้นอัตโนมัติ ไม่ได้ต้องมากรอก

– ลดหย่อนคู่สมรส 60,000 บ. ในกรณีที่ดูแลคู่สมรสที่ไม่มีรายได้

– ลดหย่อนบุตร คนละ 30,000 บ. บุตรตั้งแต่คนที่ 2 และเกิดปี 61 เป็นต้นไป คนละ 60,000 บ. ซึ่งจะต้องเป็นลูกแท้ๆ หรือจดทะเบียนบุตรบุญธรรม

– ลดหย่อนบิดา มารดา คนละ 30,000 บ.โดยพ่อ แม่ ต้องอายุตั้งแต่ 60 ปี ขึ้นไป และพ่อ แม่ มีรายได้ ไม่เกิน 30,000 บ. ต่อปี

– ลดหย่อนผู้พิการ/ ทุพพลภาพ 60,000 บ. โดยเป็นผู้พิการที่มีบัตรผู้พิการและระบุชื่อเราเป็นผู้ดูแล และผู้พิการมีรายได้ไม่เกิน 30,000 บ. ต่อปี

– ค่าฝากครรภ์/คลอดบุตร สามารถลดหย่อนได้ตามที่จ่ายจริง แต่สูงสุด ไม่เกินครรภ์ละ 60,000 บ. ซึ่งถ้าเบิกจากสวัสดิการที่มีด้วย เพดานการลดหย่อนจะลดลง เช่น ได้ค่าคลอดบุตรจากประกันสังคม 13,000 บ. เพดานที่หักลดหย่อนได้ = 60,000 – 13,000 = 47,000 บ.

ประกันชีวิตและการลงทุน

ประกันชีวิตและการลงทุน

– ประกันสังคม ไม่เกิน 9,000 บ.

– ประกันชีวิต สามารถนำเบี้ยประกันชีวิตที่เราทำของตัวเอง จากทุกกรมธรรม์มาใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่สูงสุดได้ไม่เกิน 100,000 บ.

– ประกันสุขภาพตัวเอง ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 25,000 และเมื่อรวมกับประกันชีวิตทั่วไปแล้วต้องไม่เกิน 100,000 บ.

– ประกันสุขภาพพ่อแม่ สามารถนำมาลดหย่อนภาษีได้อีกส่วนหนึ่ง ซึ่ง”ไม่รวม” กับประกันสุขภาพหรือประกันชีวิตของเรา โดยสามารถนำมาลดหย่อนภาษีได้ สูงสุดไม่เกิน 15,000 บ. ซึ่งรวมทั้งของพ่อและแม่นะ ไม่ใช่ได้คนละ 15,000 บ. โดยที่พ่อแม่มีรายได้ทั้งปี ไม่เกิน 30,000 บ.

– ประกันชีวิตของคู่สมรส ถ้าทำประกันชีวิตให้คู่สมรสที่ไม่มีรายได้ และความเป็นสามีภริยาต้องอยู่ตลอดปีภาษี สามารถเบี้ยที่จ่าย ไปลดหย่อนได้ตามจริง ไม่เกิน 10,000 บ.

– ประกันชีวิตแบบบำนาญ ไม่เกิน 15% ของรายได้ และไม่เกิน 200,000 บ. แต่ถ้ายังไม่ได้ใช้สิทธิลดหย่อนประกันชีวิตทั่วไป อาจลดหย่อนได้

สูงสุด 300,000 บ. เช่น ถ้าเรามีรายได้ 1,000,000 บ. ซื้อประกันบำนาญไป 200,000 บ. และประกันชีวิตทั่วไป 100,000 บ. เราจะสามารถนำมาลดหย่อนในส่วนประกันบำนาญได้แค่ 150,000 บ. เท่านั้น เพราะคิดเป็น 15% ของรายได้

– SSF ตามที่ลงทุนในปีนั้น ไม่เกิน 30% ของรายได้ และไม่เกิน 200,000 บ.

– กบข. ตามจริง ไม่เกิน 500,000 บ.

– PVD ตามจริง ไม่เกิน 15%ของรายได้ และไม่เกิน 500,000 บ.

– กองทุนสงเคราะห์ครูเอกชน ตามจริง ไม่เกิน 500,000 บ.

– RMF ตามที่ลงทุนในปีนั้น ไม่เกิน 30% ของรายได้ และไม่เกิน 500,000 บ.

– กอช. ตามจริง ไม่เกิน 30,000 บ.

และการลดหย่อนภาษี SSF + กองทุนบำเหน็จบำนาญข้าราชการ (กบข.)/ กองทุนสำรองเลี้ยงชีพ(PVD)/ กองทุนสงเคราะห์ครูเอกชน/ กอช. + RMF แล้วต้องไม่เกิน 500,000 บ.

ค่าลดหย่อนดอกเบี้ยบ้าน

ค่าลดหย่อนดอกเบี้ยบ้าน

เฉพาะส่วนของดอกเบี้ยจ่ายในปีนั้น ที่นำมาลดหย่อนได้ (ไม่ใช่ยอดเงินผ่อนต่อเดือนนะ) ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บ.

ซึ่งถ้าเป็นการกู้ร่วม เพดานในการลดหย่อนและดอกเบี้ยที่จะนำมาลดหย่อน ก็จะหารตามจำนวนผู้กู้ร่วม เช่น กู้ร่วม 2 คน และปีนั้นจ่ายดอกเบี้ยไป 120,000 บ. แต่ละคนจะนำไปลดหย่อนได้คนละ 50,000 บ. เพราะติดเพดานคนละ 50,000 บ. (ถึงแม้ดอกเบี้ยหาร 2 แล้วได้ 60,000 บ.)

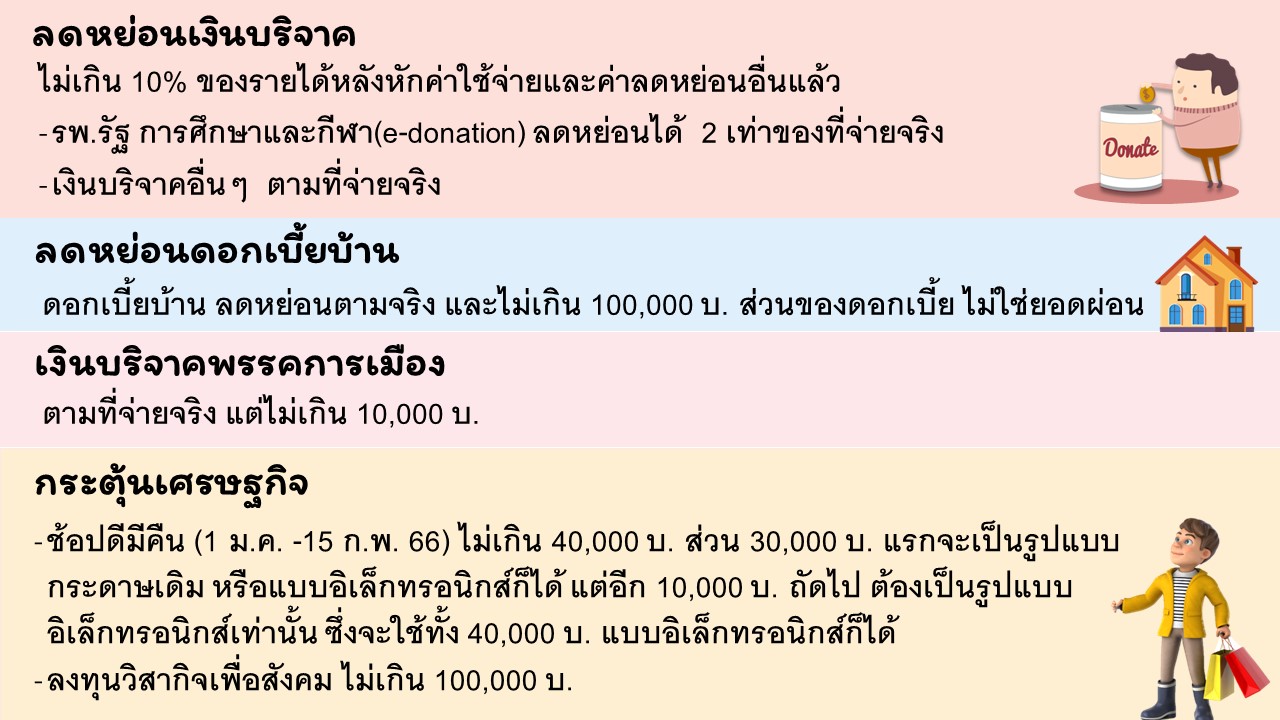

ลดหย่อนเงินบริจาค

เงินบริจาค สามารถนำมาลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 10% ของรายได้หลังหักค่าใช้จ่าย และค่าลดหย่อนอื่นๆ ที่ไม่ใช่เงินบริจาคแล้ว

และถ้าเป็นการบริจาคพิเศษที่ลดหย่อนภาษีได้ 2 เท่า มานะบริจาค 1,000 บ. จะนำไปลดหย่อนได้ 2,000 บ.

เงินบริจาคพิเศษ ที่สามารถนำไปลดหย่อนภาษีได้ 2 เท่า คือ

– เงินบริจาคให้สถานพยาบาลหรือโรงพยาบาลรัฐ

– เงินบริจาคเพื่อการศึกษา ให้แก่สถานศึกษาของรัฐ สถาบันอุดมศึกษาเอกชนตามกฎหมาย เมื่อบริจาคผ่านระบบ e-donation ไม่อย่างนั้นจะลดหย่อนได้แค่เท่าเดียว

– เงินบริจาคเพื่อการกีฬา เมื่อบริจาคผ่านระบบ e-donation เท่านั้น เช่น เงินบริจาคสนับสนุนการกีฬาให้กับสมาคมการกีฬา

– เงินบริจาคให้ 13 มูลนิธิ เมื่อบริจาคผ่านระบบ e-donation ไม่อย่างนั้นจะลดหย่อนได้แค่เท่าเดียว ได้แก่ สภากาชาดไทย, มูลนิธิภัทรมหาราชานุสรณ์ฯ, ศิริราชมูลนิธิ, มูลนิธิจุฬาภรณ์, มูลนิธิโรงพยาบาลพระมงกุฎเกล้าฯ, มูลนิธิโรงพยาบาลเวชศาสตร์เขตร้อนฯ, มูลนิธิโรคมะเร็งโรงพยาบาลศิริราช, มูลนิธิโรงพยาบาลราชวิถี, มูลนิธิสมเด็จพระปิ่นเกล้า, มูลนิธิโรงพยาบาลสมเด็จพระนางเจ้าสิริกิติ์ฯ, มูลนิธิโรงพยาบาลสวนดอก คณะแพทยศาสตร์ มหาวิทยาลัยเชียงใหม่, มูลนิธิสนับสนุนสถาบันประสาทวิทยา, มูลนิธิโรงพยาบาลเด็ก

สามารถเข้าไปตรวจสอบรายชื่อสถานที่ที่สามารถนำมาลดหย่อนภาษีได้ 2 เท่า จากเว็บไซต์ของสรรพากร ตามลิงค์นี้นะ

https://www.rd.go.th/62336.html

เงินบริจาคพรรคการเมือง

ตามที่จ่ายจริง แต่ไม่เกิน 10,000 บ. อันนี้ไม่เกี่ยวกับ ที่มีให้การใช้สิทธิเลือกให้เงินภาษีสูงสุด 500 บ. ไปอุดหนุนพรรคการเมือง ตอนเรายื่นภาษีประจำปี

กระตุ้นเศรษฐกิจ

– ช้อปดีมีคืน (1 ม.ค. -15 ก.พ. 66) ไม่เกิน 40,000 บ. ปีนี้มีช้อปดีมีคืนที่มีเมื่อ 1 ม.ค. – 15 ก.พ. 66 ที่ต่างจากช้อปดีมีคืน 65 คือ ค่าน้ำมันค่าน้ำมันเติมยานพาหนะ นำมาลดหย่อนตรงนี้ได้ และได้ปรับเพดานขึ้นเป็น 40,000 บ. แต่ที่เพิ่มมาอีก 10,000 บ. จะต้องใช้รูปแบบอิเล็กทรอนิกส์ (e-Tax invoice, e-Receipt ของสรรพากร) ส่วน 30,000 บ. แรกจะเป็นรูปแบบกระดาษเดิม หรือแบบอิเล็กทรอนิกส์ก็ได้ ซึ่งสามารถใช้รูปแบบอิเล็กทรอนิกส์ทั้ง 40,000 บ. เลยก็ได้

– ลงทุนวิสากิจเพื่อสังคม (social enterprise) วิสาหกิจชุมชม เป็นนิติบุคคลที่ดำเนินงาน โดยมีจุดประสงค์เพื่อช่วยเหลือพัฒนาชุมชน สังคม สิ่งแวดล้อม ซึ่งเราสามารถนำมาลดหย่อนได้ ตามที่จ่ายจริง ไม่เกิน 100,000 บ.

ปลายปีแล้ว ปี 66 นี้ มีอะไรลดหย่อนภาษีได้บ้าง มีอะไรเพิ่ม อะไรปรับบ้าง??

- ไม่มีการลดการหักเงินสมทบเข้าประกันสังคมแล้ว ปีนี้จึงลดหย่อนประกันสังคมได้สูงสุด 9,000 บ. ตามที่เคยเป็ฯมาก่อนๆ

- มีการปรับ กบข. เป็น 30% ของรายได้ จากเดิมจะออมสูงสุดกับ กบข. ได้ 15% การปรับตรงนี้มีผลตั้งแต่ 20 มี.ค. 66 แต่ก็ยังมีเพดาน 5 แสนบาท และการลดหย่อนภาษี SSF + กบข./ PVD/ กองทุนสงเคราะห์ครูเอกชน/ กอช. + RMF แล้วต้องไม่เกิน 500,000 บ.

- มีการปรับให้ออมกับ กอช. ได้สูงสุดเป็น 30,000 บ. ต่อปี เพดานในการลดหย่อนภาษีจึงเพิ่มเป็น 30,000 บ. จากเดิม 13,200 บ.

- การที่ต้องแจ้งความประสงค์ในการลดหย่อนภาษีของ SSF, RMF ก็ยังมีอยู่ต่อเนื่องมาตั้งแต่ปี 65 มา เพราะกฎหมายบอกว่า ใช้สำหรับเงินที่ซื้อ SSF, RMF ตั้งแต่ ม.ค. 65 เป็นต้นไป อันเดิมที่เคยแจ้งไปแล้ว ก็ไม่ต้องแจ้งใหม่ แต่ถ้าซื้อกองใหม่ บลจ. ใหม่ ก็จะมีต้องแจ้งเพิ่มเติม

- ปีนี้มีช้อปดีมีคืนที่มีเมื่อ 1 ม.ค. – 15 ก.พ. 66 ที่ต่างจากช้อปดีมีคืน 65 คือ ค่าน้ำมันค่าน้ำมันเติมยานพาหนะ นำมาลดหย่อนตรงนี้ได้ และได้ปรับเพดานขึ้นเป็น 40,000 บ. แต่ที่เพิ่มมาอีก 10,000 บ. จะต้องใช้รูปแบบอิเล็กทรอนิกส์ (e-Tax invoice, e-Receipt ของสรรพากร) ส่วน 30,000 บ. แรกจะเป็นรูปแบบกระดาษเดิม หรือแบบอิเล็กทรอนิกส์ก็ได้ ซึ่งสามารถใช้รูปแบบอิเล็กทรอนิกส์ทั้ง 40,000 บ. เลยก็ได้ ใครเก็บในรูปกระดาษ ระวังเรื่องสีหมึกจางหาย ยังไงก็ scan เก็บเป็นไฟล์ไว้ด้วยน่าจะดี

ส่วนค่าลดหย่อนอื่นๆ ที่คล้ายเดิม อ่านต่อด้านล่าง

ลดหย่อนพื้นฐาน

ค่าลดหย่อนพื้นฐาน จะเป็นลักษณะภาระการดูแล คนรอบข้าง สามารถนำมาลดหย่อนภาษีได้

– ลดหย่อนส่วนตัว 60,000 บ. เป็นสิทธิที่ทุกคนได้ เวลายื่นภาษีออนไลน์ ระบบจะขึ้นอัตโนมัติ ไม่ได้ต้องมากรอก

– ลดหย่อนคู่สมรส 60,000 บ. ในกรณีที่ดูแลคู่สมรสที่ไม่มีรายได้

– ลดหย่อนบุตร คนละ 30,000 บ. บุตรตั้งแต่คนที่ 2 และเกิดปี 61 เป็นต้นไป คนละ 60,000 บ. ซึ่งจะต้องเป็นลูกแท้ๆ หรือจดทะเบียนบุตรบุญธรรม

– ลดหย่อนบิดา มารดา คนละ 30,000 บ.โดยพ่อ แม่ ต้องอายุตั้งแต่ 60 ปี ขึ้นไป และพ่อ แม่ มีรายได้ ไม่เกิน 30,000 บ. ต่อปี

– ลดหย่อนผู้พิการ/ ทุพพลภาพ 60,000 บ. โดยเป็นผู้พิการที่มีบัตรผู้พิการและระบุชื่อเราเป็นผู้ดูแล และผู้พิการมีรายได้ไม่เกิน 30,000 บ. ต่อปี

– ค่าฝากครรภ์/คลอดบุตร สามารถลดหย่อนได้ตามที่จ่ายจริง แต่สูงสุด ไม่เกินครรภ์ละ 60,000 บ. ซึ่งถ้าเบิกจากสวัสดิการที่มีด้วย เพดานการลดหย่อนจะลดลง เช่น ได้ค่าคลอดบุตรจากประกันสังคม 13,000 บ. เพดานที่หักลดหย่อนได้ = 60,000 – 13,000 = 47,000 บ.

ประกันชีวิตและการลงทุน

– ประกันสังคม ไม่เกิน 9,000 บ.

– ประกันชีวิต สามารถนำเบี้ยประกันชีวิตที่เราทำของตัวเอง จากทุกกรมธรรม์มาใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่สูงสุดได้ไม่เกิน 100,000 บ.

– ประกันสุขภาพตัวเอง ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 25,000 และเมื่อรวมกับประกันชีวิตทั่วไปแล้วต้องไม่เกิน 100,000 บ.

– ประกันสุขภาพพ่อแม่ สามารถนำมาลดหย่อนภาษีได้อีกส่วนหนึ่ง ซึ่ง”ไม่รวม” กับประกันสุขภาพหรือประกันชีวิตของเรา โดยสามารถนำมาลดหย่อนภาษีได้ สูงสุดไม่เกิน 15,000 บ. ซึ่งรวมทั้งของพ่อและแม่นะ ไม่ใช่ได้คนละ 15,000 บ. โดยที่พ่อแม่มีรายได้ทั้งปี ไม่เกิน 30,000 บ.

– ประกันชีวิตของคู่สมรส ถ้าทำประกันชีวิตให้คู่สมรสที่ไม่มีรายได้ และความเป็นสามีภริยาต้องอยู่ตลอดปีภาษี สามารถเบี้ยที่จ่าย ไปลดหย่อนได้ตามจริง ไม่เกิน 10,000 บ.

– ประกันชีวิตแบบบำนาญ ไม่เกิน 15% ของรายได้ และไม่เกิน 200,000 บ. แต่ถ้ายังไม่ได้ใช้สิทธิลดหย่อนประกันชีวิตทั่วไป อาจลดหย่อนได้

สูงสุด 300,000 บ. เช่น ถ้าเรามีรายได้ 1,000,000 บ. ซื้อประกันบำนาญไป 200,000 บ. และประกันชีวิตทั่วไป 100,000 บ. เราจะสามารถนำมาลดหย่อนในส่วนประกันบำนาญได้แค่ 150,000 บ. เท่านั้น เพราะคิดเป็น 15% ของรายได้

– SSF ตามที่ลงทุนในปีนั้น ไม่เกิน 30% ของรายได้ และไม่เกิน 200,000 บ.

– กบข. ตามจริง ไม่เกิน 500,000 บ.

– PVD ตามจริง ไม่เกิน 15%ของรายได้ และไม่เกิน 500,000 บ.

– กองทุนสงเคราะห์ครูเอกชน ตามจริง ไม่เกิน 500,000 บ.

– RMF ตามที่ลงทุนในปีนั้น ไม่เกิน 30% ของรายได้ และไม่เกิน 500,000 บ.

– กอช. ตามจริง ไม่เกิน 30,000 บ.

และการลดหย่อนภาษี SSF + กองทุนบำเหน็จบำนาญข้าราชการ (กบข.)/ กองทุนสำรองเลี้ยงชีพ(PVD)/ กองทุนสงเคราะห์ครูเอกชน/ กอช. + RMF แล้วต้องไม่เกิน 500,000 บ.

ค่าลดหย่อนดอกเบี้ยบ้าน

เฉพาะส่วนของดอกเบี้ยจ่ายในปีนั้น ที่นำมาลดหย่อนได้ (ไม่ใช่ยอดเงินผ่อนต่อเดือนนะ) ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บ.

ซึ่งถ้าเป็นการกู้ร่วม เพดานในการลดหย่อนและดอกเบี้ยที่จะนำมาลดหย่อน ก็จะหารตามจำนวนผู้กู้ร่วม เช่น กู้ร่วม 2 คน และปีนั้นจ่ายดอกเบี้ยไป 120,000 บ. แต่ละคนจะนำไปลดหย่อนได้คนละ 50,000 บ. เพราะติดเพดานคนละ 50,000 บ. (ถึงแม้ดอกเบี้ยหาร 2 แล้วได้ 60,000 บ.)

ลดหย่อนเงินบริจาค

เงินบริจาค สามารถนำมาลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 10% ของรายได้หลังหักค่าใช้จ่าย และค่าลดหย่อนอื่นๆ ที่ไม่ใช่เงินบริจาคแล้ว

และถ้าเป็นการบริจาคพิเศษที่ลดหย่อนภาษีได้ 2 เท่า มานะบริจาค 1,000 บ. จะนำไปลดหย่อนได้ 2,000 บ.

เงินบริจาคพิเศษ ที่สามารถนำไปลดหย่อนภาษีได้ 2 เท่า คือ

– เงินบริจาคให้สถานพยาบาลหรือโรงพยาบาลรัฐ

– เงินบริจาคเพื่อการศึกษา ให้แก่สถานศึกษาของรัฐ สถาบันอุดมศึกษาเอกชนตามกฎหมาย เมื่อบริจาคผ่านระบบ e-donation ไม่อย่างนั้นจะลดหย่อนได้แค่เท่าเดียว

– เงินบริจาคเพื่อการกีฬา เมื่อบริจาคผ่านระบบ e-donation เท่านั้น เช่น เงินบริจาคสนับสนุนการกีฬาให้กับสมาคมการกีฬา

– เงินบริจาคให้ 13 มูลนิธิ เมื่อบริจาคผ่านระบบ e-donation ไม่อย่างนั้นจะลดหย่อนได้แค่เท่าเดียว ได้แก่ สภากาชาดไทย, มูลนิธิภัทรมหาราชานุสรณ์ฯ, ศิริราชมูลนิธิ, มูลนิธิจุฬาภรณ์, มูลนิธิโรงพยาบาลพระมงกุฎเกล้าฯ, มูลนิธิโรงพยาบาลเวชศาสตร์เขตร้อนฯ, มูลนิธิโรคมะเร็งโรงพยาบาลศิริราช, มูลนิธิโรงพยาบาลราชวิถี, มูลนิธิสมเด็จพระปิ่นเกล้า, มูลนิธิโรงพยาบาลสมเด็จพระนางเจ้าสิริกิติ์ฯ, มูลนิธิโรงพยาบาลสวนดอก คณะแพทยศาสตร์ มหาวิทยาลัยเชียงใหม่, มูลนิธิสนับสนุนสถาบันประสาทวิทยา, มูลนิธิโรงพยาบาลเด็ก

สามารถเข้าไปตรวจสอบรายชื่อสถานที่ที่สามารถนำมาลดหย่อนภาษีได้ 2 เท่า จากเว็บไซต์ของสรรพากร ตามลิงค์นี้นะ https://www.rd.go.th/62336.html

เงินบริจาคพรรคการเมือง

ตามที่จ่ายจริง แต่ไม่เกิน 10,000 บ. อันนี้ไม่เกี่ยวกับ ที่มีให้การใช้สิทธิเลือกให้เงินภาษีสูงสุด 500 บ. ไปอุดหนุนพรรคการเมือง ตอนเรายื่นภาษีประจำปี

กระตุ้นเศรษฐกิจ

– ช้อปดีมีคืน (1 ม.ค. -15 ก.พ. 66) ไม่เกิน 40,000 บ. ปีนี้มีช้อปดีมีคืนที่มีเมื่อ 1 ม.ค. – 15 ก.พ. 66 ที่ต่างจากช้อปดีมีคืน 65 คือ ค่าน้ำมันค่าน้ำมันเติมยานพาหนะ นำมาลดหย่อนตรงนี้ได้ และได้ปรับเพดานขึ้นเป็น 40,000 บ. แต่ที่เพิ่มมาอีก 10,000 บ. จะต้องใช้รูปแบบอิเล็กทรอนิกส์ (e-Tax invoice, e-Receipt ของสรรพากร) ส่วน 30,000 บ. แรกจะเป็นรูปแบบกระดาษเดิม หรือแบบอิเล็กทรอนิกส์ก็ได้ ซึ่งสามารถใช้รูปแบบอิเล็กทรอนิกส์ทั้ง 40,000 บ. เลยก็ได้

– ลงทุนวิสากิจเพื่อสังคม (social enterprise) วิสาหกิจชุมชม เป็นนิติบุคคลที่ดำเนินงาน โดยมีจุดประสงค์เพื่อช่วยเหลือพัฒนาชุมชน สังคม สิ่งแวดล้อม ซึ่งเราสามารถนำมาลดหย่อนได้ ตามที่จ่ายจริง ไม่เกิน 100,000 บ.