หลังจากที่เราได้ทำการแชร์ Mindset ในการลงทุน TFEX ผ่านกระทู้

https://ppantip.com/topic/39540435 >> แชร์ประสบการณ์เทรด TFEX ด้วยเงิน 3 ล้านบาทใน 1 ปีที่ผ่านมา

ทำให้มีนักลงทุนหลังไมค์มาสอบถามพวกเรา ทั้งเรื่องของวิธีการลงทุน, ระบบเทรดที่ใช้, การส่งคำสั่งอัตโนมัติ (Robot Trade) ตลอดจนขอเป็นพาร์ทเนอร์ร่วม เราจึงขออนุญาติตอบคำถาม ผ่านการแชร์ข้อมูลและประสบการณ์ของเราในกระทู้นี้ โดยหวังว่าจะสร้างประโยชน์ให้กับใครหลายคนที่เล่น TFEX

หลักการลงทุนที่สำคัญ 3 ประการ

ไม่ว่าพวกท่านจะอ่านตำราสากลที่สอนเกี่ยวกับการเทรดเล่มใดก็ตาม หน้าแรก ๆ ผู้เขียนมักจะบอกปรัชญาของการเทรดไว้เสมอว่า

“ถ้าใครอยากเป็นเทรดเดอร์ที่ประสบความสำเร็จต้องมีหลักการสำคัญ 3 ประการ” ซึ่งจากประสบการณ์ตลอดชีวิตในการเล่น TFEX พวกเราเห็นด้วยอย่างไม่มีข้อโต้แย้งใด ๆ โดยเราตั้งใจที่จะมาเผยแพร่วิธีการลงทุนของเราผ่านหลักการทั้ง 3 ในบทความชุดต่อเนื่องจากนี้

[Spoil] คลิกเพื่อดูข้อความที่ซ่อนไว้เราเป็นแค่นักเก็งกำไรกลุ่มหนึ่งที่ออกมาแชร์แนวทางของตนเอง โดยเราตระหนักดีว่า คนที่ประสบความสำเร็จไม่จำเป็นต้องมีวิธีการลงทุนที่เหมือนกัน ดังนั้น หากข้อมูลที่เราแชร์ไปมีความขัดแย้งกับแนวทางของใคร เราก็ต้องขออภัยมา ณ ที่นี้ด้วย

<<< สำหรับใครที่มาสัมมนาฟรีที่เราจัดขึ้นในวันอาทิตย์ที่ 16 ก.พ. หรือวันเสาร์ที่ 22 ก.พ. อยากให้ทุกท่านอ่านกระทู้นี้ให้จบ เพราะนี้เป็น 1 ในเนื้อหาเบื้องต้นของงานสัมมนา >>>

1.หลักการในการตัดสินใจซื้อขาย (Trading Method)

1.หลักการในการตัดสินใจซื้อขาย (Trading Method)

นักลงทุนแต่ละท่านคงมีเครื่องมือในการซื้อขายที่แตกต่างกัน บางคนใช้ข้อมูลพื้นฐานอย่างตัวเลขทางเศรษฐกิจ,ข่าวต่าง ๆ หรือข้อมูลภายใน บางคนใช้อาจแค่กราฟราคาเพียงอย่างเดียว หรือบางคนที่มีความสามารถพิเศษมากกว่านั้นอาจใช้ศาสตร์บางแขนงมาประยุกต์อย่างโหราศาสตร์หรือดาราศาสตร์ เป็นต้น โดยเราเองคิดว่าไม่ว่าจะเป็นเครื่องมืออะไรก็ตาม ทุกคนต่างมีจุดมุ่งหมายอย่างเดียวกัน คือ

“การกำหนดจุดเข้าซื้อขาย”

ดังนั้นเรื่องสำคัญของนักลงทุนท่าน คือ ต้องกำหนดวิธีการใช้ให้กลายเป็นจุดตัดสินใจซื้อขายและสร้างแบบแผน (Trade Setup) ที่ชัดเจนออกมาให้ได้ และอย่างที่เคยบอกไปว่า

พวกเราใช้เครื่องมือทางเทคนิคในการตัดสินใจซื้อขาย 100% โดยเราจะทำการนำ Trade Setup ที่ใช้ในการลงทุน TFEX มาเปิดเผย โดยมีรายละเอียดดังนี้

เราแบ่งจังหวะการซื้อขายออกหลักออกเป็น 3 ประเภท

ในเรื่องของการใช้เทคนิคหากสอบถามคน 100 คน เรามั่นใจว่าทุกคนคงตอบไม่เหมือนกัน บางคนอาศัยประสบการณ์อย่างการตีเทรนไลน์ นับคลื่นเวฟ แต่สำหรับพวกเรา เราเลือกตัดสินใจโดยใช้หลักการทางเทคนิคที่เรียบง่าย โดยอาศัยความรู้ทางด้านสถิติ+การเขียนโปรแกรมเพื่อหา Indicator และค่า Paremeter ที่เหมาะสม โดยได้กลยุทธ์หลัก (Main Logic) ออกมา 3 รูปแบบ ดังนี้

1.การตัดกันของ Indicator

ในส่วนนี้คงไม่ต้องอธิบายอะไรมาก เพราะนักลงทุนที่ใช้ Technical คงคุ้นกับการใช้ในรูปแบบนี้อยู่แล้ว ไม่ว่าจะเป็นการเอา Moving Average ระยะสั้น ตัดกับ Moving Average ระยะยาว , การใช้ MACD ตัด 0 หรือการใช้ Indicator อย่าง Stochastic ตัดกับ Signal ซึ่งไม่ว่าจะเป็นตัวใดก็ตามมักจะมีพฤติกรรมเหมือนกัน แตกต่างกันตรงความเร็ว-ช้าของสัญญาณตามสมการ โดยมีตัวอย่างดังรูป

รูปแสดงตัวอย่างการใช้ Indicator ในการตัดกันเพื่อสร้างจังหวะซื้อขาย

จากรูปเป็นการนำ Indicator พื้นฐานอย่าง Moving Average 2 เส้นมาทำการตัดกันเพื่อสร้างจังหวะการซื้อขาย โดยเส้นสั้น (เส้นสีเหลือง) จะใช้ค่าเฉลี่ยของราคา 5 แท่งย้อนหลัง และเส้นยาว (เส้นสีฟ้า) จะใช้ค่าเฉลี่ยของราคา 100 แท่งย้อนหลัง

โดยถ้าเส้นสั้นตัดขึ้นเหนือเส้นยาวให้ทำการเปิดสถานะซื้อ (Open Long) และตัดลงให้ปิดสถานะ (Close Long) และเปิดสถานะขาย (Open Short) ตามทันที วิธีนี้มีข้อดี คือ ให้สัญญาณที่ค่อนข้างไว มีความชัดเจน ตรงไปตรงมา และทุกคนเห็นเหมือนกันจึงทำบอกต่อและนำไปใช้กันได้ง่าย แต่มันก็มีข้อเสียอยู่เยอะพอสมควร ทั้งเรื่องของตอนที่ Sideway ในกรอบแคบ จะทำให้เส้นพันกันและตัดขึ้น-ลงไปมา จนเกิด False Signal ติด ๆ กัน โดยปัญหานี้จะสร้างความรำคาญใจให้กับผู้ใช้ และแม้มันจะไม่ใช่ปัญหาใหญ่นัก เพราะสร้างความเสียหายต่อครั้งต่ำ

แต่มันอาจส่งผลต่อจิตใจทำให้เราท้อและเลือกจะหยุดเทรดได้ นอกจากนี้ข้อเสียอีกประการ คือ

จังหวะซื้อขายในรูปแบบนี้จะปรากฏเพียงแค่ 1 ครั้งต่อ 1 รอบ ดังนั้น หากถ้าเรานำ Logic เหล่านี้ไปประยุกต์เข้ากับการใช้กับ Stop loss , Take Profit หรือ Trailing Stop ก็อาจทำให้หลุดจังหวะและไม่มี Signal ให้ตามต่อได้ โดยเรามาทำการทดสอบย้อนหลัง (Back test) จำนวน 5 ปีล่าสุด (2015-2019) เพื่อทดสอบประสิทธิภาพของเครื่องมือ จะได้ผลลัพธ์ ดังนี้

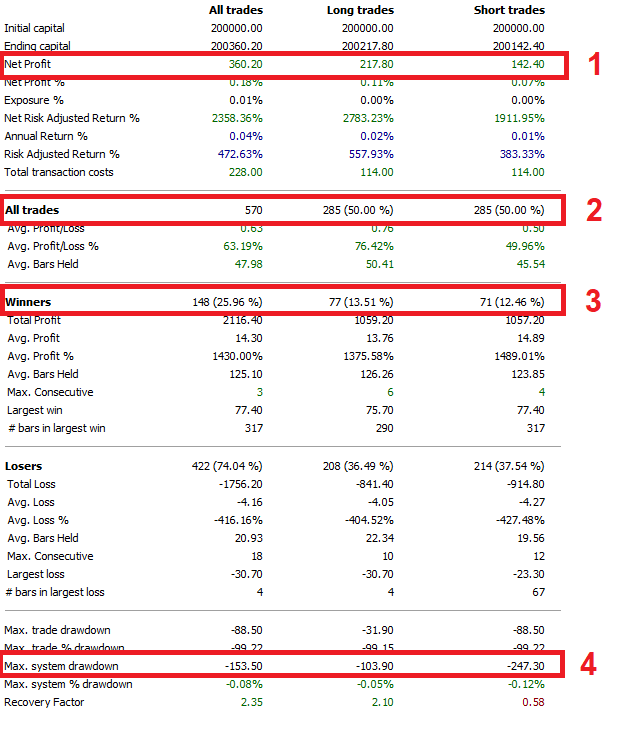

ผลลัพธ์ของการใช้ MA 5 แท่ง ตัดกับ MA 100 แท่ง ในราย 15 นาทีตั้งแต่ ม.ค. 2015 – ธ.ค. 2019

*การคิดจะอ้างอิงจากราคาปิดของแท่งที่เกิดสัญญาณและใส่ค่าธรรมเนียมที่ 0.2 จุดหรือ 40 บาทต่อขา

*การคิดจะอ้างอิงจากราคาปิดของแท่งที่เกิดสัญญาณและใส่ค่าธรรมเนียมที่ 0.2 จุดหรือ 40 บาทต่อขา

จากรูปจะพบว่ากลยุทธ์ที่ใช้จะใช้เส้น Moving Average 2 เส้น ตัดกันในช่วง 5 ปีล่าสุด สามารถทำกำไรได้ 360 จุด (หมายเลข 1) หรือเฉลี่ยปีละ 72 จุด โดยมีจุดสังเกต คือ มีความถี่ในการซื้อในระดับปานกลางที่ประมาณ 500 ครั้ง (หมายเลข 2) หรือเฉลี่ยปีละประมาณ 100 ครั้ง และมีจุดที่ทุกคนต้องรับมือ คือ

เป็นเครื่องมือที่มีความแม่นยำต่ำที่สุด โดยคิดเป็นเพียง 26% เท่านั้น (หมายเลข 3) ทั้งนี้เกิดจากเมื่อถึงช่วงตลาด Sideway ในกรอบแคบ เส้นจะส่งสัญญาณซื้อขายให้ เข้า ๆ ออก ๆ บ่อยจน % ความแม่นยำในการซื้อขายถูกลดทอนลงจากเหตุการณ์เหล่านี้ ซึ่งหากใครที่โชคร้ายพบเจอกับช่วงเวลานั้นก็จะทำให้เกิดการขาดทุนสะสมติด ๆ สูงสุด (Max Drawdown) สูงถึง 150 จุด (หมายเลข 4)

สรุปแล้วสำหรับใครที่ใช้การตัดขึ้น-ลงของ Indicator เป็นตัวให้จังหวะซื้อขายจะมีข้อได้เปรียบตรงที่เข้าได้กลางเทรนได้ แต่ก็ต้องเผชิญปัญหาเรื่อง Sideway กรอบแคบที่ขาดทุนติด ๆ กัน ทำให้ความแม่นยำในการซื้อขายน้อย และพวกท่านต้องเผื่อใจและเผื่อเงินยอมรับกับความเสียหายในระดับ 150 จุด

<<<

เราใช้การซื้อขายรูปแบบนี้เป็นสัดส่วน 20% ของพอร์ต >>>

2.การ Break แนวรับ-แนวต้าน

สำหรับการซื้อขายในส่วนนี้จะเป็นการที่เรากำหนดแนวรับ-แนวต้านขึ้นมา เพื่อที่จะรอให้การเคลื่อนไหวของราคาผ่านแนวนั้นได้ แล้วทำการเข้าสถานะตาม โดยแนวต่าง ๆ นั้นเราสามารถกำหนดขึ้นเองได้ ไม่ว่าจะเป็นการใช้ประสบการณ์ตี Trend Line , การใช้ตัวเลข Fibonacci หรือการกำหนดจาก

จุดต่ำสุด-สูงสุดของกรอบการเคลื่อนไหวในอดีต ขึ้นอยู่กับความถนัดของแต่ละคน

รูปแสดงตัวอย่างการใช้ Break แนวรับ-แนวต้าน ในการตัดกันเพื่อสร้างจังหวะซื้อขาย

จากรูปเป็นการกำหนดแนวต้านโดยใช้จุดสูงสุดของการเคลื่อนไหวในรอบ 50 แท่งที่ผ่านมา (เส้นสีฟ้า) และแนวรับโดยใช้จุดต่ำสุดของการเคลื่อนไหวในรอบ 75 แท่งที่ผ่านมา (เส้นสีเหลือง)

โดยถ้าราคาปิดยืนเหนือเส้นสีฟ้าให้เปิดสถานะซื้อ (Open Long) และถ้าราคาปิดต่ำกว่าเส้นสีเหลืองให้ทำการปิดสถานะ (Close Long) และเปิดสถานะขาย (Open Short) ตามทันที โดยวิธีนี้มีข้อดี คือ ค่อนข้างชัวร์เพราะราคามีการผ่านแนวราคาที่สำคัญที่ทุกคนเห็นเหมือนกัน และสามารถเข้าซื้อ-ขายตามต่อได้เรื่อย ๆ จึงทำให้ไม่ตกเทรนใหญ่ แต่ก็มีข้อเสียหลายประการเช่นกัน คือ กรอบการเคลื่อนไหวระหว่าง High-Low ในแต่ละรอบค่อนข้างกว้างทำให้เมื่อผิดทางจะมีการตัดขาดทุนต่อรอบสูง

ทำให้ไม่กล้าตัดสินใจตัดขาดทุน นอกจากนี้การซื้อขายในรูปแบบนี้ยังมี

การตัดสินใจยากกว่ารูปแบบอื่น เพราะมักจะต้องเข้าซื้อในจุดที่แพงที่สุดในขณะนั้น (Long @New High , Short @New Low)

ผลลัพธ์ของการใช้ราคา Break High 50 แท่งและ Break Low 75 แท่ง ในราย 15 นาทีตั้งแต่ ม.ค. 2015 – ธ.ค. 2019

จากรูปจะพบว่ากลยุทธ์ที่ใช้จะใช้การ Break แนวรับ-แนวต้าน ในช่วง 5 ปีล่าสุด สามารถทำกำไรได้ 387 จุด (หมายเลข 1) หรือเฉลี่ยปีละ 77 จุด โดยมีจุดสังเกต คือ

มีความถี่ในการซื้อในต่ำที่สุดเพียง 244 ครั้ง (หมายเลข 2) หรือเฉลี่ยปีละประมาณ 50 ครั้งเท่านั้น เนื่องจากการซื้อขายแบบนี้จะเกิดขึ้นก็ต่อเมื่อราคามีความเทรนที่ชัดเจนแล้วค่อยเข้าตาม โดยมีความแม่นยำที่ระดับ 41% (หมายเลข 3) เพราะเกิดสัญญาณหลอกที่ยากกว่า Indicator ตัวอื่น ๆ แต่ก็ไม่สามารถหลีกเลี่ยงข้อเสียในการขาดทุนต่อครั้งที่ลึกได้ ดังนั้นหากตลาด Sideway ในกรอบกว้าง ก็จะทำให้เกิดการขาดทุนสะสมติด ๆ สูงสุด (Max Drawdown) สูงถึง 150 จุด (หมายเลข 4)

สรุปแล้วสำหรับใครที่ใช้การ Break แนวต้าน-แนวต้าน เป็นตัวให้จังหวะซื้อขายจะมีข้อได้เปรียบตรงที่ซื้อขายเมื่อผ่านแนวสำคัญจึงมีความแม่นยำมากกว่าตัวอื่น แต่ก็ต้องเผชิญปัญหาเรื่องการตัดสินใจที่ค่อนข้างยาก และเมื่อเผชิญช่วง Sideway กรอบกว้างต้องทำใจกับการตัดขาดทุนต่อครั้งที่ค่อนข้างลึก และต้องเผื่อเงินยอมรับกับความเสียหายในระดับ 150 จุด

<<<

เราใช้การซื้อขายรูปแบบนี้เป็นสัดส่วน 50% ของพอร์ต >>>

เปิดเผยกลยุทธ์และวิธีการเล่น TFEX ที่ทำให้เราได้กำไรในปีที่ผ่านมา <<หลักการลงทุน TFEX ตอนที่ 1>>

https://ppantip.com/topic/39540435 >> แชร์ประสบการณ์เทรด TFEX ด้วยเงิน 3 ล้านบาทใน 1 ปีที่ผ่านมา

ทำให้มีนักลงทุนหลังไมค์มาสอบถามพวกเรา ทั้งเรื่องของวิธีการลงทุน, ระบบเทรดที่ใช้, การส่งคำสั่งอัตโนมัติ (Robot Trade) ตลอดจนขอเป็นพาร์ทเนอร์ร่วม เราจึงขออนุญาติตอบคำถาม ผ่านการแชร์ข้อมูลและประสบการณ์ของเราในกระทู้นี้ โดยหวังว่าจะสร้างประโยชน์ให้กับใครหลายคนที่เล่น TFEX

หลักการลงทุนที่สำคัญ 3 ประการ

ไม่ว่าพวกท่านจะอ่านตำราสากลที่สอนเกี่ยวกับการเทรดเล่มใดก็ตาม หน้าแรก ๆ ผู้เขียนมักจะบอกปรัชญาของการเทรดไว้เสมอว่า “ถ้าใครอยากเป็นเทรดเดอร์ที่ประสบความสำเร็จต้องมีหลักการสำคัญ 3 ประการ” ซึ่งจากประสบการณ์ตลอดชีวิตในการเล่น TFEX พวกเราเห็นด้วยอย่างไม่มีข้อโต้แย้งใด ๆ โดยเราตั้งใจที่จะมาเผยแพร่วิธีการลงทุนของเราผ่านหลักการทั้ง 3 ในบทความชุดต่อเนื่องจากนี้

[Spoil] คลิกเพื่อดูข้อความที่ซ่อนไว้

<<< สำหรับใครที่มาสัมมนาฟรีที่เราจัดขึ้นในวันอาทิตย์ที่ 16 ก.พ. หรือวันเสาร์ที่ 22 ก.พ. อยากให้ทุกท่านอ่านกระทู้นี้ให้จบ เพราะนี้เป็น 1 ในเนื้อหาเบื้องต้นของงานสัมมนา >>>

1.หลักการในการตัดสินใจซื้อขาย (Trading Method)

นักลงทุนแต่ละท่านคงมีเครื่องมือในการซื้อขายที่แตกต่างกัน บางคนใช้ข้อมูลพื้นฐานอย่างตัวเลขทางเศรษฐกิจ,ข่าวต่าง ๆ หรือข้อมูลภายใน บางคนใช้อาจแค่กราฟราคาเพียงอย่างเดียว หรือบางคนที่มีความสามารถพิเศษมากกว่านั้นอาจใช้ศาสตร์บางแขนงมาประยุกต์อย่างโหราศาสตร์หรือดาราศาสตร์ เป็นต้น โดยเราเองคิดว่าไม่ว่าจะเป็นเครื่องมืออะไรก็ตาม ทุกคนต่างมีจุดมุ่งหมายอย่างเดียวกัน คือ “การกำหนดจุดเข้าซื้อขาย”

ดังนั้นเรื่องสำคัญของนักลงทุนท่าน คือ ต้องกำหนดวิธีการใช้ให้กลายเป็นจุดตัดสินใจซื้อขายและสร้างแบบแผน (Trade Setup) ที่ชัดเจนออกมาให้ได้ และอย่างที่เคยบอกไปว่า พวกเราใช้เครื่องมือทางเทคนิคในการตัดสินใจซื้อขาย 100% โดยเราจะทำการนำ Trade Setup ที่ใช้ในการลงทุน TFEX มาเปิดเผย โดยมีรายละเอียดดังนี้

เราแบ่งจังหวะการซื้อขายออกหลักออกเป็น 3 ประเภท

ในเรื่องของการใช้เทคนิคหากสอบถามคน 100 คน เรามั่นใจว่าทุกคนคงตอบไม่เหมือนกัน บางคนอาศัยประสบการณ์อย่างการตีเทรนไลน์ นับคลื่นเวฟ แต่สำหรับพวกเรา เราเลือกตัดสินใจโดยใช้หลักการทางเทคนิคที่เรียบง่าย โดยอาศัยความรู้ทางด้านสถิติ+การเขียนโปรแกรมเพื่อหา Indicator และค่า Paremeter ที่เหมาะสม โดยได้กลยุทธ์หลัก (Main Logic) ออกมา 3 รูปแบบ ดังนี้

1.การตัดกันของ Indicator

ในส่วนนี้คงไม่ต้องอธิบายอะไรมาก เพราะนักลงทุนที่ใช้ Technical คงคุ้นกับการใช้ในรูปแบบนี้อยู่แล้ว ไม่ว่าจะเป็นการเอา Moving Average ระยะสั้น ตัดกับ Moving Average ระยะยาว , การใช้ MACD ตัด 0 หรือการใช้ Indicator อย่าง Stochastic ตัดกับ Signal ซึ่งไม่ว่าจะเป็นตัวใดก็ตามมักจะมีพฤติกรรมเหมือนกัน แตกต่างกันตรงความเร็ว-ช้าของสัญญาณตามสมการ โดยมีตัวอย่างดังรูป

รูปแสดงตัวอย่างการใช้ Indicator ในการตัดกันเพื่อสร้างจังหวะซื้อขาย

จากรูปเป็นการนำ Indicator พื้นฐานอย่าง Moving Average 2 เส้นมาทำการตัดกันเพื่อสร้างจังหวะการซื้อขาย โดยเส้นสั้น (เส้นสีเหลือง) จะใช้ค่าเฉลี่ยของราคา 5 แท่งย้อนหลัง และเส้นยาว (เส้นสีฟ้า) จะใช้ค่าเฉลี่ยของราคา 100 แท่งย้อนหลัง โดยถ้าเส้นสั้นตัดขึ้นเหนือเส้นยาวให้ทำการเปิดสถานะซื้อ (Open Long) และตัดลงให้ปิดสถานะ (Close Long) และเปิดสถานะขาย (Open Short) ตามทันที วิธีนี้มีข้อดี คือ ให้สัญญาณที่ค่อนข้างไว มีความชัดเจน ตรงไปตรงมา และทุกคนเห็นเหมือนกันจึงทำบอกต่อและนำไปใช้กันได้ง่าย แต่มันก็มีข้อเสียอยู่เยอะพอสมควร ทั้งเรื่องของตอนที่ Sideway ในกรอบแคบ จะทำให้เส้นพันกันและตัดขึ้น-ลงไปมา จนเกิด False Signal ติด ๆ กัน โดยปัญหานี้จะสร้างความรำคาญใจให้กับผู้ใช้ และแม้มันจะไม่ใช่ปัญหาใหญ่นัก เพราะสร้างความเสียหายต่อครั้งต่ำ แต่มันอาจส่งผลต่อจิตใจทำให้เราท้อและเลือกจะหยุดเทรดได้ นอกจากนี้ข้อเสียอีกประการ คือจังหวะซื้อขายในรูปแบบนี้จะปรากฏเพียงแค่ 1 ครั้งต่อ 1 รอบ ดังนั้น หากถ้าเรานำ Logic เหล่านี้ไปประยุกต์เข้ากับการใช้กับ Stop loss , Take Profit หรือ Trailing Stop ก็อาจทำให้หลุดจังหวะและไม่มี Signal ให้ตามต่อได้ โดยเรามาทำการทดสอบย้อนหลัง (Back test) จำนวน 5 ปีล่าสุด (2015-2019) เพื่อทดสอบประสิทธิภาพของเครื่องมือ จะได้ผลลัพธ์ ดังนี้

ผลลัพธ์ของการใช้ MA 5 แท่ง ตัดกับ MA 100 แท่ง ในราย 15 นาทีตั้งแต่ ม.ค. 2015 – ธ.ค. 2019

*การคิดจะอ้างอิงจากราคาปิดของแท่งที่เกิดสัญญาณและใส่ค่าธรรมเนียมที่ 0.2 จุดหรือ 40 บาทต่อขา

จากรูปจะพบว่ากลยุทธ์ที่ใช้จะใช้เส้น Moving Average 2 เส้น ตัดกันในช่วง 5 ปีล่าสุด สามารถทำกำไรได้ 360 จุด (หมายเลข 1) หรือเฉลี่ยปีละ 72 จุด โดยมีจุดสังเกต คือ มีความถี่ในการซื้อในระดับปานกลางที่ประมาณ 500 ครั้ง (หมายเลข 2) หรือเฉลี่ยปีละประมาณ 100 ครั้ง และมีจุดที่ทุกคนต้องรับมือ คือ เป็นเครื่องมือที่มีความแม่นยำต่ำที่สุด โดยคิดเป็นเพียง 26% เท่านั้น (หมายเลข 3) ทั้งนี้เกิดจากเมื่อถึงช่วงตลาด Sideway ในกรอบแคบ เส้นจะส่งสัญญาณซื้อขายให้ เข้า ๆ ออก ๆ บ่อยจน % ความแม่นยำในการซื้อขายถูกลดทอนลงจากเหตุการณ์เหล่านี้ ซึ่งหากใครที่โชคร้ายพบเจอกับช่วงเวลานั้นก็จะทำให้เกิดการขาดทุนสะสมติด ๆ สูงสุด (Max Drawdown) สูงถึง 150 จุด (หมายเลข 4)

สรุปแล้วสำหรับใครที่ใช้การตัดขึ้น-ลงของ Indicator เป็นตัวให้จังหวะซื้อขายจะมีข้อได้เปรียบตรงที่เข้าได้กลางเทรนได้ แต่ก็ต้องเผชิญปัญหาเรื่อง Sideway กรอบแคบที่ขาดทุนติด ๆ กัน ทำให้ความแม่นยำในการซื้อขายน้อย และพวกท่านต้องเผื่อใจและเผื่อเงินยอมรับกับความเสียหายในระดับ 150 จุด

<<< เราใช้การซื้อขายรูปแบบนี้เป็นสัดส่วน 20% ของพอร์ต >>>

2.การ Break แนวรับ-แนวต้าน

สำหรับการซื้อขายในส่วนนี้จะเป็นการที่เรากำหนดแนวรับ-แนวต้านขึ้นมา เพื่อที่จะรอให้การเคลื่อนไหวของราคาผ่านแนวนั้นได้ แล้วทำการเข้าสถานะตาม โดยแนวต่าง ๆ นั้นเราสามารถกำหนดขึ้นเองได้ ไม่ว่าจะเป็นการใช้ประสบการณ์ตี Trend Line , การใช้ตัวเลข Fibonacci หรือการกำหนดจากจุดต่ำสุด-สูงสุดของกรอบการเคลื่อนไหวในอดีต ขึ้นอยู่กับความถนัดของแต่ละคน

รูปแสดงตัวอย่างการใช้ Break แนวรับ-แนวต้าน ในการตัดกันเพื่อสร้างจังหวะซื้อขาย

จากรูปเป็นการกำหนดแนวต้านโดยใช้จุดสูงสุดของการเคลื่อนไหวในรอบ 50 แท่งที่ผ่านมา (เส้นสีฟ้า) และแนวรับโดยใช้จุดต่ำสุดของการเคลื่อนไหวในรอบ 75 แท่งที่ผ่านมา (เส้นสีเหลือง) โดยถ้าราคาปิดยืนเหนือเส้นสีฟ้าให้เปิดสถานะซื้อ (Open Long) และถ้าราคาปิดต่ำกว่าเส้นสีเหลืองให้ทำการปิดสถานะ (Close Long) และเปิดสถานะขาย (Open Short) ตามทันที โดยวิธีนี้มีข้อดี คือ ค่อนข้างชัวร์เพราะราคามีการผ่านแนวราคาที่สำคัญที่ทุกคนเห็นเหมือนกัน และสามารถเข้าซื้อ-ขายตามต่อได้เรื่อย ๆ จึงทำให้ไม่ตกเทรนใหญ่ แต่ก็มีข้อเสียหลายประการเช่นกัน คือ กรอบการเคลื่อนไหวระหว่าง High-Low ในแต่ละรอบค่อนข้างกว้างทำให้เมื่อผิดทางจะมีการตัดขาดทุนต่อรอบสูง ทำให้ไม่กล้าตัดสินใจตัดขาดทุน นอกจากนี้การซื้อขายในรูปแบบนี้ยังมีการตัดสินใจยากกว่ารูปแบบอื่น เพราะมักจะต้องเข้าซื้อในจุดที่แพงที่สุดในขณะนั้น (Long @New High , Short @New Low)

ผลลัพธ์ของการใช้ราคา Break High 50 แท่งและ Break Low 75 แท่ง ในราย 15 นาทีตั้งแต่ ม.ค. 2015 – ธ.ค. 2019

จากรูปจะพบว่ากลยุทธ์ที่ใช้จะใช้การ Break แนวรับ-แนวต้าน ในช่วง 5 ปีล่าสุด สามารถทำกำไรได้ 387 จุด (หมายเลข 1) หรือเฉลี่ยปีละ 77 จุด โดยมีจุดสังเกต คือ มีความถี่ในการซื้อในต่ำที่สุดเพียง 244 ครั้ง (หมายเลข 2) หรือเฉลี่ยปีละประมาณ 50 ครั้งเท่านั้น เนื่องจากการซื้อขายแบบนี้จะเกิดขึ้นก็ต่อเมื่อราคามีความเทรนที่ชัดเจนแล้วค่อยเข้าตาม โดยมีความแม่นยำที่ระดับ 41% (หมายเลข 3) เพราะเกิดสัญญาณหลอกที่ยากกว่า Indicator ตัวอื่น ๆ แต่ก็ไม่สามารถหลีกเลี่ยงข้อเสียในการขาดทุนต่อครั้งที่ลึกได้ ดังนั้นหากตลาด Sideway ในกรอบกว้าง ก็จะทำให้เกิดการขาดทุนสะสมติด ๆ สูงสุด (Max Drawdown) สูงถึง 150 จุด (หมายเลข 4)

สรุปแล้วสำหรับใครที่ใช้การ Break แนวต้าน-แนวต้าน เป็นตัวให้จังหวะซื้อขายจะมีข้อได้เปรียบตรงที่ซื้อขายเมื่อผ่านแนวสำคัญจึงมีความแม่นยำมากกว่าตัวอื่น แต่ก็ต้องเผชิญปัญหาเรื่องการตัดสินใจที่ค่อนข้างยาก และเมื่อเผชิญช่วง Sideway กรอบกว้างต้องทำใจกับการตัดขาดทุนต่อครั้งที่ค่อนข้างลึก และต้องเผื่อเงินยอมรับกับความเสียหายในระดับ 150 จุด

<<< เราใช้การซื้อขายรูปแบบนี้เป็นสัดส่วน 50% ของพอร์ต >>>