สวัสดีครับ วันนี้มาเปลี่ยนแนวเป็น Modern Trade กันบ้าง โดยหุ้นที่จะพูดถึงในวันนี้คือ CPN หรือถ้าใครไม่คุ้นเคยนั้นคือ เซ็นทรัล พัฒนา หรือ ห้าง เซ็นทรัลนั่นเองครับ

First Look

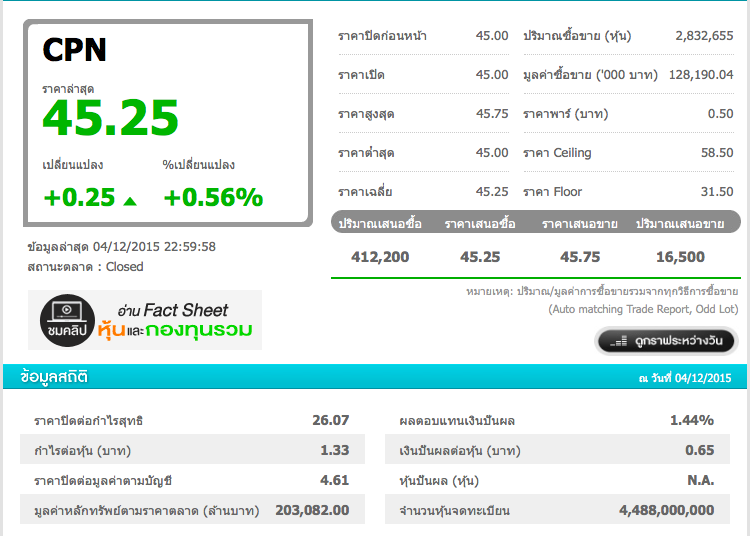

รูปที่ 01

กับ P/E ที่ 20 กว่า ผลตอบแทนปันผลแค่หนึ่งเปอร์เซ็นต์กว่า ๆ ถือว่าดูแพงเลยทีเดียวครับ แต่ถ้าผมจำไม่ผิด CPN เคยขึ้นไปถึง P/E 60 กว่า ๆ เลยทีเดียว (ในปี 54)

มาดูโครงสร้างรายได้ที่สำคัญกันนิดหน่อย

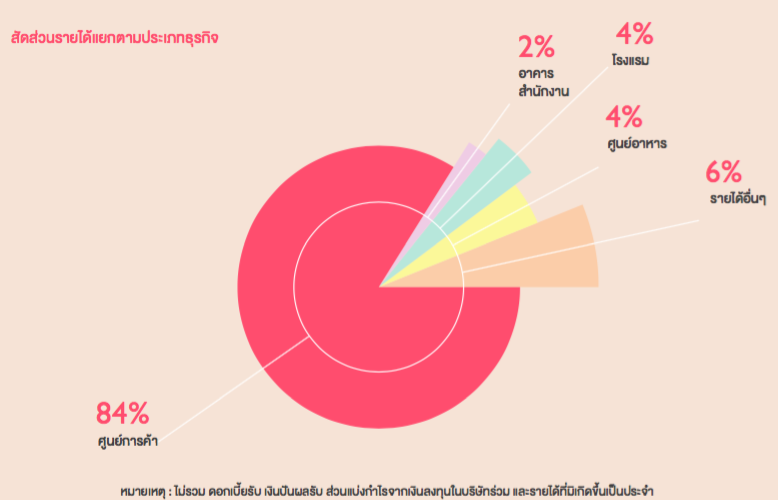

รูปที่ 02

จะเห็นว่ารายได้หลักมาจากให้เช่าพื้นที่ห้างศูนย์การค้าเป็นหลักถึง 80 กว่าเปอร์เซ็นต์ที่เหลือเป็นพวกโรงแรม และศูนย์อาหาร ดังนั้นสิ่งที่เราควรดูหลัก ๆ คือพื้นที่ศูนย์การค้าครับ

รูปที่ 03

จากรูปจะเห็นว่าพื้นที่ศูนย์การค้านั้นมีการเติบโตมาโดยตลอด ในขณะที่พื้นที่สำนักงานนั้นไม่ค่อยเพิ่มเท่าไหร่นัก (แต่จะเห็นว่าเกือบเต็มพื้นที่แล้ว) โดยพื้นที่เพิ่มจาก 964,612 ตารางเมตรในปี 53 มาเป็น 1,388,313 ตารางเมตร ในปี 57 โดยอัตราการเช่านั้นสูงถึง 95% มาโดยตลอด

ภาพรวมธุรกิจ

ในวันนี้คงน่าจะต้องยอมรับว่าเวลา Central ไปตั้งห้างที่ไหนอสังหาฯ ในที่บริเวณนั้นจะบูมค่อนข้างแน่ เพราะเมื่อมีห้างเกิดขึ้นสิ่งที่ตามมาคือ “คน” จำนวนมากที่จะเข้ามาจับจ่ายใช้สอย พักผ่อนหย่อนใจเดินเล่น ดูหนัง ฯลฯ และเกิดการจ้างงานปริมาณมหาศาลตามมา ซึ่ง Central นั้นก็จะดึงดูดร้านค้าที่เป็นระดับแม่เหล็กให้เข้ามาในบริเวณนั้น เรียกว่าเปิดห้างทีก็มีร้านค้ามาจองกันตรึม และที่สำคัญคือ CPN ให้เช่าช่วง คือสิทธิ์รายได้ในห้างให้แก่ CPNRF และ CPNCG และระดมทุนในลักษณะกองทุนอสังหาริมทรัพย์ ทำให้ได้เงินสดหมุนเวียนแถมได้ค่าบริหารจัดการจากกองทุนมาอีก

ซึ่งในปัจจุบันมีการเปิด community mall กันเป็นดอกเห็ด แต่คาดว่าจะส่งผลกระทบน้อย เพราะเหล่า community mall ก็น่าจะขาดทุนไปตามๆ กันเพราะการแข่งขันที่สูงมาก ๆ แต่เซ็นทรัลก็ได้เปรียบตรงแบรนด์นี่แหละครับ ในขณะที่ Central นั้นมีร้านค้าภายในกรุ๊ปเองที่จะเข้ามาเช่าพื้นที่ภายในห้าง ทำให้มีร้านค้าตั้งแต่เริ่มเปิดห้าง และดึงดูดผู้เช่าอื่นๆ เข้ามาอีก ซึ่ง CPN ก็จะได้เปรียบตรงความเชี่ยวชาญไม่ว่าจะเป็นการลงทุนตั้งห้าง ทำเล การบริหารจัดการห้าง ซึ่งมีการลดต้นทุนไม่ว่าจะเป็นค่าไฟ ค่าอื่นๆ ทำให้ได้เปรียบผู้เล่นรายอื่นพอสมควรเลย

ในขณะที่ revenue engine หลัก ๆ คือพื้นที่อย่างที่เราเห็นไปแล้ว เราก็จะสามารถคำนวณรายได้นั้นง่ายๆ เลยก็คือเอาพื้นที่ห้างคูณด้วยค่าเช่าต่อตารางเมตรครับ ซึ่งจะเห็นว่ารายได้เติบโตแปรผันตามพื้นที่ห้างนั่นเอง ซึ่งผมก็ไม่ได้พูดถึงรายได้จากส่วนอื่นๆ ซึ่งก็สำคัญ แต่จะเห็นว่าอย่างโรงแรม CPN เองก็จ้างผู้เชี่ยวชาญมาบริหารมากกว่า หรืออย่างพวกอาหาร และอื่นๆ ซึ่งถือว่าเป็นรายได้เสริมให้ห้างดูน่าเข้าขึ้นนั่นเอง

ซึ่งโมเดลธุรกิจของ CPN นั้นจะว่าไปไม่ซับซ้อนครับคือ 1. กู้เงิน(หรือหาเงิน) 2. สร้างห้าง 3. หาผู้เช่ารับค่าเช่า จากนั้นไปลงทุนขยายเพิ่มอีกต่อหนึ่ง ซึ่งในช่วงหลังเพิ่มการโอนสิทธิ์ให้กองทุน ทำให้ได้เงินสดในการสร้างห้างใหม่ๆ ต่อไปครับ แต่ถึงอย่างนั้น CPN ก็ยังพึ่งพาเงินกู้ปริมาณมหาศาลที่เห็นตัวเลขแล้วยังต้องหวาด ๆ นิดหน่อย ซึ่งทรัพย์สินส่วนใหญ่อยู่ในรูปอสังหาริมทรัพย์เพื่อลงทุน หรือห้างนั่นเอง ซึ่งไม่ค่อยคล่องตัว ทำให้อาจจะมีปัญหาสภาพคล่องได้หากเกิดเหตุการณ์เงินขาดขึ้นมา

แต่ในขณะเดียวกันรายได้จากค่าเช่านั้นค่อนข้างคงที่และมีแนวโน้มเพิ่มขึ้นเรื่อยๆ ซึ่งที่ผ่านมารายได้ก็ค่อนข้างสม่ำเสมอมาตลอดครับ ซึ่งนอกไปจากค่าเช่าห้างแล้วยังมีสำนักงานให้เช่า ซึ่งมีคนเช่าเต็มเกือบตลอดอีกด้วย ซึ่งสำนักงานนั้น turn over น่าจะต่ำกว่าพื้นที่ห้างเสียอีกครับ

รูปที่ 04

กลับมาที่งบการเงินกันหน่อย ภาพรวมจะเห็นว่า ในไตรมาส 3 ปี 58 มีทรัพย์สินหมุนเวียนเพียง 5,563.80 ล้านบาท ในขณะที่หนี้สินหมุนเวียน 17,152.27 ล้านบาทเลยทีเดียวครับ แต่ถ้ามาลองดูงบกำไรขาดทุนจะพบว่า

รูปที่ 05

บริษัทมีการทำกำไรที่ค่อนข้างดี คือถ้าไปมองอัตรากำไรสุทธิจะอยู่ที่ 30% เลยครับ

ซึ่งผมเห็นตัวเลขแล้วยังกังวลเรื่องหนี้อยู่บ้าง งั้นเราลองมาคำนวณความสามารถในการจ่ายดอกเบี้ยแบบบ้านๆ กันดูก่อนครับ

สำหรับงวดเก้าเดือน กำไรก่อนภาษีเงินได้ = 2211.18 ล้านบาท ค่าใช้จ่ายทางการเงิน = 140.63

จับมารวม กำไรก่อนภาษีเงินได้ (เพราะลบไปแล้ว) แล้วหารด้วยค่าใช้จ่ายทางการเงิน = (2211.18 - 140.63)/140.63 = 14.41 เท่า!

เรียกว่ามีเงินพอจ่ายดอกเบี้ยหายห่วงครับ ถือว่าแข็งแกร่งมาก ๆ

My Take

Recommend

ถือว่าเป็นหุ้นที่ผมชอบนะเพราะกิจการเข้าใจง่าย และแบรนด์ที่แข็งแกร่ง (ชอบเดิน) แต่ไม่รู้ว่าปัจจุบันราคาถือว่าแพงหรือไม่ ซึ่งอาจจะต้องรอรับรู้รายได้จากห้างเปิดใหม่ให้เต็มที่ก่อน หรือถ้ารอก็อาจจะสายไปสักหน่อยก็เป็นได้ สิ่งที่ผมคิดก็คือราคามันไม่ค่อยจะไปไหน เนิบๆ ไปเรื่อยครับ คนที่ชอบหุ้น Growth อาจจะไม่ค่อยถูกใจเพราะราคาหุ้นมันไม่ได้ขึ้นแบบหวือหวา แค่ขึ้นลงช่วงสั้นๆ แต่สำหรับ defensive investor แล้วผมคิดว่าแนะนำเพราะในช่วงเศรษฐกิจตก บริษัทมีฐานะการเงินที่แข็งแกร่งและรายได้ที่ค่อนข้างมั่นคงทำให้ราคาหุ้นไม่ค่อยมีผลกระทบเท่าไหร่ และยังมีแผนการขยายห้างชัดเจนที่จะทำรายได้เติบโต 15% ทุกๆ ปี ถือว่าช้าแต่ชัวร์ครับ

ปล. จะเห็นว่าผมไม่ได้พูดถึงการไปเปิดห้างในมาเลเซีย ซึ่งจะเปิดได้ปลายปี 60 ผมมองว่าบริษัทมีการลงทุนในต่างประเทศที่ค่อนข้าง conservative พอสมควร ไม่ได้รุกแบบตูมตามจนเกินตัว อันนี้ต้องรอดูต่อไปว่าถ้าทำสำเร็จอาจจะเติบโตแบบก้าวกระโดดก็เป็นได้ครับ

Disclaimer:

ผมไม่มีหุ้น CPN และจะไม่เข้าซื้อภายใน 72 ชั่วโมงครับ

อ้างอิง

http://www.finmoment.com/เจาะลึก-cpn-central-ทุกมุมเมือง

ไปอ่านหุ้นตัวอื่นๆ กันได้ที่:

http://www.finmoment.com

ตามล่าขุมทรัพย์ SET 50

http://www.finmoment.com/set-50/

มี Page Facebook แล้วนะ~~

https://www.facebook.com/finmoment

เจาะลึก CPN ในยุค Central ทุกมุมเมือง!

First Look

รูปที่ 01

กับ P/E ที่ 20 กว่า ผลตอบแทนปันผลแค่หนึ่งเปอร์เซ็นต์กว่า ๆ ถือว่าดูแพงเลยทีเดียวครับ แต่ถ้าผมจำไม่ผิด CPN เคยขึ้นไปถึง P/E 60 กว่า ๆ เลยทีเดียว (ในปี 54)

มาดูโครงสร้างรายได้ที่สำคัญกันนิดหน่อย

รูปที่ 02

จะเห็นว่ารายได้หลักมาจากให้เช่าพื้นที่ห้างศูนย์การค้าเป็นหลักถึง 80 กว่าเปอร์เซ็นต์ที่เหลือเป็นพวกโรงแรม และศูนย์อาหาร ดังนั้นสิ่งที่เราควรดูหลัก ๆ คือพื้นที่ศูนย์การค้าครับ

รูปที่ 03

จากรูปจะเห็นว่าพื้นที่ศูนย์การค้านั้นมีการเติบโตมาโดยตลอด ในขณะที่พื้นที่สำนักงานนั้นไม่ค่อยเพิ่มเท่าไหร่นัก (แต่จะเห็นว่าเกือบเต็มพื้นที่แล้ว) โดยพื้นที่เพิ่มจาก 964,612 ตารางเมตรในปี 53 มาเป็น 1,388,313 ตารางเมตร ในปี 57 โดยอัตราการเช่านั้นสูงถึง 95% มาโดยตลอด

ภาพรวมธุรกิจ

ในวันนี้คงน่าจะต้องยอมรับว่าเวลา Central ไปตั้งห้างที่ไหนอสังหาฯ ในที่บริเวณนั้นจะบูมค่อนข้างแน่ เพราะเมื่อมีห้างเกิดขึ้นสิ่งที่ตามมาคือ “คน” จำนวนมากที่จะเข้ามาจับจ่ายใช้สอย พักผ่อนหย่อนใจเดินเล่น ดูหนัง ฯลฯ และเกิดการจ้างงานปริมาณมหาศาลตามมา ซึ่ง Central นั้นก็จะดึงดูดร้านค้าที่เป็นระดับแม่เหล็กให้เข้ามาในบริเวณนั้น เรียกว่าเปิดห้างทีก็มีร้านค้ามาจองกันตรึม และที่สำคัญคือ CPN ให้เช่าช่วง คือสิทธิ์รายได้ในห้างให้แก่ CPNRF และ CPNCG และระดมทุนในลักษณะกองทุนอสังหาริมทรัพย์ ทำให้ได้เงินสดหมุนเวียนแถมได้ค่าบริหารจัดการจากกองทุนมาอีก

ซึ่งในปัจจุบันมีการเปิด community mall กันเป็นดอกเห็ด แต่คาดว่าจะส่งผลกระทบน้อย เพราะเหล่า community mall ก็น่าจะขาดทุนไปตามๆ กันเพราะการแข่งขันที่สูงมาก ๆ แต่เซ็นทรัลก็ได้เปรียบตรงแบรนด์นี่แหละครับ ในขณะที่ Central นั้นมีร้านค้าภายในกรุ๊ปเองที่จะเข้ามาเช่าพื้นที่ภายในห้าง ทำให้มีร้านค้าตั้งแต่เริ่มเปิดห้าง และดึงดูดผู้เช่าอื่นๆ เข้ามาอีก ซึ่ง CPN ก็จะได้เปรียบตรงความเชี่ยวชาญไม่ว่าจะเป็นการลงทุนตั้งห้าง ทำเล การบริหารจัดการห้าง ซึ่งมีการลดต้นทุนไม่ว่าจะเป็นค่าไฟ ค่าอื่นๆ ทำให้ได้เปรียบผู้เล่นรายอื่นพอสมควรเลย

ในขณะที่ revenue engine หลัก ๆ คือพื้นที่อย่างที่เราเห็นไปแล้ว เราก็จะสามารถคำนวณรายได้นั้นง่ายๆ เลยก็คือเอาพื้นที่ห้างคูณด้วยค่าเช่าต่อตารางเมตรครับ ซึ่งจะเห็นว่ารายได้เติบโตแปรผันตามพื้นที่ห้างนั่นเอง ซึ่งผมก็ไม่ได้พูดถึงรายได้จากส่วนอื่นๆ ซึ่งก็สำคัญ แต่จะเห็นว่าอย่างโรงแรม CPN เองก็จ้างผู้เชี่ยวชาญมาบริหารมากกว่า หรืออย่างพวกอาหาร และอื่นๆ ซึ่งถือว่าเป็นรายได้เสริมให้ห้างดูน่าเข้าขึ้นนั่นเอง

ซึ่งโมเดลธุรกิจของ CPN นั้นจะว่าไปไม่ซับซ้อนครับคือ 1. กู้เงิน(หรือหาเงิน) 2. สร้างห้าง 3. หาผู้เช่ารับค่าเช่า จากนั้นไปลงทุนขยายเพิ่มอีกต่อหนึ่ง ซึ่งในช่วงหลังเพิ่มการโอนสิทธิ์ให้กองทุน ทำให้ได้เงินสดในการสร้างห้างใหม่ๆ ต่อไปครับ แต่ถึงอย่างนั้น CPN ก็ยังพึ่งพาเงินกู้ปริมาณมหาศาลที่เห็นตัวเลขแล้วยังต้องหวาด ๆ นิดหน่อย ซึ่งทรัพย์สินส่วนใหญ่อยู่ในรูปอสังหาริมทรัพย์เพื่อลงทุน หรือห้างนั่นเอง ซึ่งไม่ค่อยคล่องตัว ทำให้อาจจะมีปัญหาสภาพคล่องได้หากเกิดเหตุการณ์เงินขาดขึ้นมา

แต่ในขณะเดียวกันรายได้จากค่าเช่านั้นค่อนข้างคงที่และมีแนวโน้มเพิ่มขึ้นเรื่อยๆ ซึ่งที่ผ่านมารายได้ก็ค่อนข้างสม่ำเสมอมาตลอดครับ ซึ่งนอกไปจากค่าเช่าห้างแล้วยังมีสำนักงานให้เช่า ซึ่งมีคนเช่าเต็มเกือบตลอดอีกด้วย ซึ่งสำนักงานนั้น turn over น่าจะต่ำกว่าพื้นที่ห้างเสียอีกครับ

รูปที่ 04

กลับมาที่งบการเงินกันหน่อย ภาพรวมจะเห็นว่า ในไตรมาส 3 ปี 58 มีทรัพย์สินหมุนเวียนเพียง 5,563.80 ล้านบาท ในขณะที่หนี้สินหมุนเวียน 17,152.27 ล้านบาทเลยทีเดียวครับ แต่ถ้ามาลองดูงบกำไรขาดทุนจะพบว่า

รูปที่ 05

บริษัทมีการทำกำไรที่ค่อนข้างดี คือถ้าไปมองอัตรากำไรสุทธิจะอยู่ที่ 30% เลยครับ

ซึ่งผมเห็นตัวเลขแล้วยังกังวลเรื่องหนี้อยู่บ้าง งั้นเราลองมาคำนวณความสามารถในการจ่ายดอกเบี้ยแบบบ้านๆ กันดูก่อนครับ

สำหรับงวดเก้าเดือน กำไรก่อนภาษีเงินได้ = 2211.18 ล้านบาท ค่าใช้จ่ายทางการเงิน = 140.63

จับมารวม กำไรก่อนภาษีเงินได้ (เพราะลบไปแล้ว) แล้วหารด้วยค่าใช้จ่ายทางการเงิน = (2211.18 - 140.63)/140.63 = 14.41 เท่า!

เรียกว่ามีเงินพอจ่ายดอกเบี้ยหายห่วงครับ ถือว่าแข็งแกร่งมาก ๆ

My Take

Recommend

ถือว่าเป็นหุ้นที่ผมชอบนะเพราะกิจการเข้าใจง่าย และแบรนด์ที่แข็งแกร่ง (ชอบเดิน) แต่ไม่รู้ว่าปัจจุบันราคาถือว่าแพงหรือไม่ ซึ่งอาจจะต้องรอรับรู้รายได้จากห้างเปิดใหม่ให้เต็มที่ก่อน หรือถ้ารอก็อาจจะสายไปสักหน่อยก็เป็นได้ สิ่งที่ผมคิดก็คือราคามันไม่ค่อยจะไปไหน เนิบๆ ไปเรื่อยครับ คนที่ชอบหุ้น Growth อาจจะไม่ค่อยถูกใจเพราะราคาหุ้นมันไม่ได้ขึ้นแบบหวือหวา แค่ขึ้นลงช่วงสั้นๆ แต่สำหรับ defensive investor แล้วผมคิดว่าแนะนำเพราะในช่วงเศรษฐกิจตก บริษัทมีฐานะการเงินที่แข็งแกร่งและรายได้ที่ค่อนข้างมั่นคงทำให้ราคาหุ้นไม่ค่อยมีผลกระทบเท่าไหร่ และยังมีแผนการขยายห้างชัดเจนที่จะทำรายได้เติบโต 15% ทุกๆ ปี ถือว่าช้าแต่ชัวร์ครับ

ปล. จะเห็นว่าผมไม่ได้พูดถึงการไปเปิดห้างในมาเลเซีย ซึ่งจะเปิดได้ปลายปี 60 ผมมองว่าบริษัทมีการลงทุนในต่างประเทศที่ค่อนข้าง conservative พอสมควร ไม่ได้รุกแบบตูมตามจนเกินตัว อันนี้ต้องรอดูต่อไปว่าถ้าทำสำเร็จอาจจะเติบโตแบบก้าวกระโดดก็เป็นได้ครับ

Disclaimer:

ผมไม่มีหุ้น CPN และจะไม่เข้าซื้อภายใน 72 ชั่วโมงครับ

อ้างอิง

http://www.finmoment.com/เจาะลึก-cpn-central-ทุกมุมเมือง

ไปอ่านหุ้นตัวอื่นๆ กันได้ที่:

http://www.finmoment.com

ตามล่าขุมทรัพย์ SET 50

http://www.finmoment.com/set-50/

มี Page Facebook แล้วนะ~~

https://www.facebook.com/finmoment